Με αρνητικά πρόσημα και έκδηλη επιφυλακτικότητα κινούνται τα κύρια Ευρωπαϊκά Χρηματιστήρια, καθώς οι ενεργοί Επενδυτές προσπαθούν να τιμολογήσουν τα μακροοικονομικά στοιχεία και τα εταιρικά αποτελέσματα που ανακοινώνονται.

Εικόνα απόλυτης Θερινής σιέστας στο Ελληνικό Χρηματιστήριο, όπου ο τζίρος συνεχίζει να βαίνει μειούμενος (σήμερα ο χαμηλότερος των τελευταίων εννέα συνεδριάσεων) και είναι γνωστό τοις πάσι, ότι με αυτούς τους τζίρους, το Χ.Α. δεν μπορεί να ελπίζει σε κάτι εντυπωσιακά καλύτερο.

Δεν υπάρχει αμφιβολία ότι οι ανησυχίες από την αύξηση των κρουσμάτων θα εντείνουν την επιφυλακτικότητα στο ταμπλώ του Ελληνικού Χρηματιστηρίου και όσοι παραμένουν στην πλευρά των συγκρατημένα αισιόδοξων, συνεχίζουν να ποντάρουν μόνο στην βελτίωση των εταιρικών αποτελεσμάτων.

Από την άλλη, ξεκίνησαν οι πρώτες δύσκολες ερωτήσεις στα Χρηματιστηριακά Γραφεία, για το μπορεί να επιφυλάσσει ο Αύγουστος, αν το Χ.Α. συνεχίζει να κινείται με αυτή την συναλλακτική καχεξία;

Στα χαρακτηριστικά της σημερινής συνεδρίασης, εκτός από τον αποτρεπτικά χαμηλό τζίρο, η κίνηση του ΓΔ μόνιμα με θετικό πρόσημο, η συνεχιζόμενη εικόνα αδυναμίας στο Βαρύδεικτο Τραπεζικό ταμπλώ, κάποιες επιλεκτικές κινήσεις των αγοραστών στον μη Τραπεζικό 25αρη, η λήξη των συμβολαίων Ιουλίου στην Αγορά Παραγώγων, αλλά και η απόλυτη έλλειψη διάθεσης ανάληψης βραχυπρόθεσμων “στοιχημάτων”, εν όψει του βραδινού “χρησμού” της Fitch, για το Ελληνικό αξιόχρεο.

Μένοντας στο τελευταίο και σύμφωνα με την εκτίμηση της Société Générale “η Fitch θα περιμένει να δει πρώτα πόσο αποτελεσματικά θα χρησιμοποιήσει η Ελλάδα τα κονδύλια του Ευρωπαϊκού Ταμείου Ανάκαμψης και να υπάρξει περισσότερη σαφήνεια γύρω από τις αγορές Ελληνικών Κρατικών ομολόγων από την Ευρωπαϊκή Κεντρική Τράπεζα και μετά θα προχωρήσει σε κάποια αλλαγή στο rating, ή στις προοπτικές της Οικονομίας”.

Με τα παραπάνω δεδομένα, σαν το πλέον αισιόδοξο σενάριο, είναι αυτό που θέλει να συνεχίζεται η κινητικότητα σε λίγους επιμέρους τίτλους, προκειμένου να μην μηδενίσει το ενδιαφέρον στο εγχώριο χρηματιστηριακό ταμπλώ.

Από την άλλη και σύμφωνα με το ρεπορτάζ της Αγγελικής Παπαμιλτιάδου, “βγάζει κονδύλια για Έργα από τον προϋπολογισμό του 2022 η Κομισιόν και τα μετακινεί στο τέλος του επταετούς προϋπολογισμού της ΕΕ 2021 - 2027. Σύμφωνα με απόφαση του Κολεγίου των Επιτρόπων και με την πρόφαση να μη γίνει ‘συνωστισμός’ εκταμίευσης το 2022, αναμένεται να πάνε από την αρχή, στο... τέλος αρκετές γραμμές χρηματοδότησης του πολυετούς δημοσιονομικού πλαισίου (ΠΔΠ) 2021 - 2027, το οποίο συνοδεύει το Ταμείο Ανάκαμψης και Ανθεκτικότητας”.

Επιλεκτικών αγορών συνέχεια και στην Αγορά ομολόγων, με αποτέλεσμα η απόδοση του Ελληνικού 10ετους, Κρατικού, τίτλου, να υποχωρεί προς νέα ιστορικά χαμηλά 0,675%.

Από εκεί και πέρα, η σημερινή συνεδρίαση ήταν η τελευταία της χρηματιστηριακής εβδομάδας, που αποδείχθηκε τρίτη συνεχόμενη πτωτική για τον Γενικό Δείκτη, με εβδομαδιαίες απώλειες 0,85%. Στο ίδιο διάστημα, ο κλαδικός δείκτης των Τραπεζών σημείωσε απώλειες 1,17%.

Από την αρχή του χρόνου τα κέρδη του ΓΔ έχουν περιοριστεί στο 7,15% και του ΔΤΡ στο 3,72%.

Ξεκινώντας και σήμερα την αναφορά από τις Δεικτοβαρείς Τραπεζικές μετοχές, αξίζει να σημειωθεί ότι μόνιμα με θετικό πρόσημο κινήθηκε ο τίτλος της Εθνικής (+0,26%), ενώ και τα δύο πρόσημα άλλαξαν οι Alpha Bank (+0,93%), Eurobank (+0,25%) και Πειραιώς (+0,29%).

Και τα δύο πρόσημα άλλαξε ο κλαδικός δείκτης των Τραπεζών, κινούμενος μεταξύ 541,65 (+1,13%) και 532,37 μονάδων (-0,60%). Πριν τις τελικές δημοπρασίες βρέθηκε στις 537,22 (+0,41%) και ολοκλήρωσε τις συναλλαγές στις 538,3 μονάδες, με ημερήσια κέρδη 0,50%.

Για τον εν λόγω δείκτη η βραχυπρόθεσμη τάση παραμένει πτωτική και για να την θέσει υπό αμφιβολία θέλει επιβεβαιωμένα κλεισίματα υψηλότερα των 557 – 560 μονάδων, από όπου διέρχονται οι εκθετικοί ΚΜΟ 30 και 60 ημερών.

Από την άλλη, τα συνεχόμενα κλεισίματα χαμηλότερα των 550 μονάδων (εκθετικός ΚΜΟ 90 εβδομάδων), αλλά και η απώλεια της επόμενη στήριξης στις 541 μονάδες, επιδεινώνει ταχύτατα την τεχνική εικόνα και δεν αποκλείεται να μπουν σε δοκιμασία οι επόμενες στηρίξεις στις 525 (εκθετικός ΚΜΟ 30 εβδομάδων) και 507 μονάδες (εκθετικός ΚΜΟ 60 εβδομάδων). Σε περίπτωση θετικής έκπληξης, επιβεβαιωμένο κλείσιμο υψηλότερα των 560 μονάδων, μπορεί να δώσει κίνηση προς τις 577 και 600 μονάδες (ημερήσιο “stop short”).

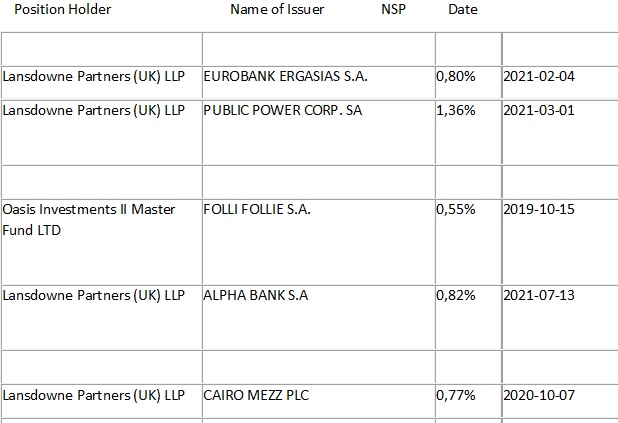

Μένοντας στον κλάδο και σύμφωνα με την τελευταία κατάσταση της Επ. Κεφαλαιαγοράς, η Lansdowne Partners μείωση την καθαρή αρνητική της θέση στην Alpha Bank από 1,23%, στο 0,82%, πιθανότατα λόγω της εισόδου των νέων μετοχών, που προέκυψαν από την πρόσφατη Α.Μ.Κ.

Ερχόμενοι στο ταμπλό του μη Τραπεζικού FTSE25, όπου οι “κόκκινοι” τίτλοι έχουν μικρό πλεονέκτημα, με θετική μεταβολή ολοκλήρωσαν τις συναλλαγές οι ΑΡΑΙΓ (+1,96%), ΓΕΚΤΕΡΝΑ (+2,34%), ΔΕΗ (+0,68%), ΕΛΛΑΚΤΩΡ (+1,35%), ΕΛΠΕ (+2,46%), ΛΑΜΔΑ (+6,38%), ΟΛΠ (+0,20%), ΟΤΕ (+1,14%) και TITC (+0,13%). Αμετάβλητη η μετοχή της ΕΧΑΕ.

Υπενθυμίζεται ότι από σήμερα οι μετοχές της Ελλάκτωρ (+1,35%) ήταν διαπραγματεύσιμες χωρίς το δικαίωμα συμμετοχής στην Α.Μ.Κ. με καταβολή μετρητών υπέρ των παλαιών Μετόχων, με έκδοση 133.920.002 νέων (ΚO) μετοχών, σε αναλογία 1,25 νέες (ΚΟ) μετοχές για κάθε 2 παλαιές (ΚΟ) μετοχές, σε τιμή διάθεσης μετοχής €0,90. Η περίοδος άσκησης του δικαιώματος προτίμησης ορίζεται από 21/7/2021 έως και 3/8/2021 και η περίοδος διαπραγμάτευσης του δικαιώματος στο Χ.Α. ορίζεται από 21/7/2021 έως και 29/7/2021. Βάσει του άρθρου 2.6.3. του Κανονισμού του Χ.Α. και των αποφάσεων 22 & 26 του Δ.Σ. του Χ.Α., όπως ισχύουν, τα όρια διακύμανσης της τιμής της μετοχής μόνο για τη σημερινή συνεδρίαση ορίστηκαν ως εξής: +30% στην τιμή κλεισίματος της μετοχής της τελευταίας συνεδρίασης του Χ.Α. (15/7/2021): €1,4900 και -30%: στην προσαρμοσμένη τιμή της μετοχής που προκύπτει λόγω της αύξησης: €1,2630.

Το ταμπλώ σήμερα έδειξε, ότι λόγω εκκίνησης της διαδικασίας της Α.Μ.Κ., δεν αποκλείεται να δοθούν βραχυπρόθεσμες “βοήθειες” στην μετοχή, ενώ ο τίτλος κινήθηκε μόνιμα με θετικό πρόσημο, αλλά ολοκλήρωσε τις συναλλαγές στο χαμηλό ημέρας (!)

Μόνιμα με θετικό πρόσημο κινήθηκε και ο τίτλος της Lamda Development (+6,38%), ολοκληρώνοντας τις συναλλαγές κοντά στα υψηλά ημέρας και συμπληρώνοντας δεύτερη συνεχόμενη ανοδική συνεδρίαση.

Ο τίτλος έκλεισε σε υψηλά 17 μηνών, μετά και τις χθεσινές ανακοινώσεις της Διοίκησης, σύμφωνα με τις οποίες “οι προπωλήσεις κατοικιών και εκτάσεων στο Ελληνικό ανέρχονται στα 700 εκατ. ευρώ και εκτιμάται ότι στο τέλος του έτους μπορεί να ανέλθουν στα 1,2 δισ. ευρώ, με αποτέλεσμα η Εταιρεία να παρουσιάζει θετικές ταμιακές ροές, πριν ακόμα αρχίσει το Έργο. Ταυτόχρονα, η εκτιμώμενη μέση ετήσια αύξηση της καθαρής εσωτερικής αξίας ανά μετοχή, στην πρώτη φάση του Ελληνικού (μέχρι το 2025), θα φτάσει στο ποσοστό του 25%. Αυτό σημαίνει ότι η συνολική καθαρή εσωτερική αξία (NAV) της Lamda το 2025 θα ανέλθει στα 3 δισ. Η κατασκευή των Υποδομών στο Ελληνικό θα ξεκινήσει στο πρώτο εξάμηνο του 2021, ενώ στο δεύτερο εξάμηνο θα αρχίσει η ανέγερση των Κτιρίων”.

Αν ο τίτλος συνεχίσει να δίνει κλεισίματα υψηλότερα των 8,00 ευρώ, είναι θέμα χρόνου να δοκιμαστεί η επόμενη αντίσταση στα 8,32 ευρώ.

Απέφυγε την τέταρτη συνεχόμενη πτωτική συνεδρίαση η μετοχή της ΕΧΑΕ (0%), τερματίζοντας τη συνεδρίαση αμετάβλητη, όμως είναι περισσότερο από εμφανές ότι ο τίτλος έχει αρχίσει να επηρεάζεται από την καθίζηση των συναλλαγών στο Χ.Α. Αν χαθεί η στήριξη στα 3,83 ευρώ (εκθετικός ΚΜΟ 200 ημερών), θα μπει σε δοκιμασία η επόμενη στήριξη στα 3,77 – 3,74 ευρώ. Για την σχετική αποκατάσταση της τεχνικής εικόνας, απαιτείται ανοδική διαφυγή υψηλότερα των 4,35 ευρώ (ημερήσιο “stop short”), με ενδιάμεσες αντιστάσεις στα 4,07 και 4,20 ευρώ.

Το τελευταίο θετικό κλείσιμο στις 12/7 για την μετοχή της Motor Oil (-0,37%), που δείχνει ότι αργά αλλά σταθερά, διολισθαίνει προς χαμηλότερα επίπεδα. Ο τίτλος χρειάζεται να ανακαταλάβει τα 14,02 ευρώ, για να ελπίζει σε κίνηση προς τα 14,48 ευρώ. Αντίθετα, αν χαθεί η στήριξη στα 13,30 ευρώ, θα ανοίξει η “καταπακτή” προς τα 13,18 και 12,20 ευρώ (gap).

Χαμηλώνοντας σε κεφαλαιοποιήσεις, υπενθυμίζεται ότι από σήμερα οι μετοχές της Έλαστρον (+0,49%) ήταν διαπραγματεύσιμες χωρίς το μέρισμα χρήσεως 2020, €0,027 ανά μετοχή, από το οποίο θα παρακρατηθεί ο αναλογούν φόρος βάσει της κείμενης νομοθεσίας (καθαρό ποσό: €0,02565 ανά μετοχή).

Από εκεί και πέρα, θέλει κλείσιμο υψηλότερα των 0,232 ευρώ για να κινηθεί προς νέα υψηλά η ΞΥΛΚ (+2,65%), νέα υψηλά 151 μηνών για την ΣΙΔΜΑ (+4,40%, αλλά με κατεβασμένες συναλλαγές), το “bid” χαμηλότερα από το προηγούμενο κλείσιμο σε Νάκα (+6,80%), Μινέρβα (+1,68%), Ιντερτέκ (+3,29%), Mermeren (+3,88%), Moda Bagno (+1,80%), Centric (+1,81%), Κυριακούλη (+8,09%), Μουζάκη (+1,95%) και Ίλυδα (+1,93%), επιστροφή αγοραστών στον Λούλη (+0,78%), ενώ θα συνεχίζονται οι “αψιμαχίες” μεταξύ του σταθερού πωλητή και αυτών που σπεύδουν να πάρουν θέση στον Τζιρακιάν (-2,16%).

Μετά από τρεις συνεχόμενες πτωτικές συνεδριάσεις αντέδρασαν Space (+1,78%) και Κορδέλλου (+3,18%), μετά από έξι πτωτικές η Τρ. Αττικής (+3,20%), συνεχίζει να αλλάζει τελικά πρόσημα η MIG (+1,16%), αύξησε συναλλαγές ο Logismos (0%), δεύτερη μέρα αυξημένων συναλλαγών για τον Επίλεκτο (+10,26%), ενώ “εξαρέ” ανοδικών συνεδριάσεων συμπλήρωσαν οι Μύλοι Κεπενού (+1,30% και νέα υψηλά 208 μηνών).

Προσπαθεί πλαγιοανοδικά ο Παϊρης (+3,85%), παρουσία πωλητή σε ΛΕΒΚ (-6,36%), ΑΤΡΑΣΤ (-9,09%), Reds (-4,17%), CPI (-1,69%), Αλουμύλ (-1,05%), Δρομέα (-1,11%) και Κρι Κρι (-2,27%), στις 9/7 το τελευταίο θετικό κλείσιμο για τον Άβακα (-0,73%), ενώ σε νέα υψηλά 253 μηνών ολοκλήρωσαν τις συναλλαγές τα Πλ. Θράκης (+0,14%).

Για την σχετική αποκατάσταση της τεχνικής εικόνας, ο ΓΔ πρέπει να δώσει συνεχόμενα κλεισίματα υψηλότερα των 885 (εκθετικός ΚΜΟ 60 ημερών) και 887 μονάδων (εκθετικός ΚΜΟ 30 ημερών) και εν συνεχεία να υπερκεράσει και την ζώνη 895 – 900. Σε αντίθετη περίπτωση, κλείσιμο χαμηλότερα των 862 μονάδων, μπορεί να δώσει πίεση προς τις 856, 852 (ημερήσιο “stop long”) και 821 μονάδες.

Για τον δείκτη υψηλής κεφαλαιοποίησης, η βραχυπρόθεσμη τάση παραμένει πτωτική, όσο ο εν λόγω δείκτης δίνει κλεισίματα χαμηλότερα της ζώνης 2140 – 2158, από όπου διέρχονται οι δύο εκθετικοί ΚΜΟ 30 και 60 ημερών. Σε περίπτωση ανοδικής διαφυγής, οι επόμενες αντιστάσεις στις 2190 και 2230 μονάδες.

Όσο ο εν λόγω δείκτης δίνει κλεισίματα χαμηλότερα των 2106 και ακόμα χειρότερα, χαμηλότερα των 2079 μονάδων, βάζουν υποψηφιότητα δοκιμασίας οι επόμενες στηρίξεις στις 2046 (ημερήσιο “stop long”) και 2035 μονάδες (εκθετικός ΚΜΟ 30 εβδομάδων).

Τι λένε οι Αναλυτές

“Ακόμα μία συνεδρίαση χωρίς ενδιαφέρον, με τη συσσώρευση να συνεχίζεται, καθώς εισερχόμαστε σε περίοδο διακοπών. Στη σημερινή ατζέντα, η αξιολόγηση της Fitch για την Ελληνική Οικονομία”, αναφέρει η Beta Sec.

“Έληξαν σήμερα οι σειρές των Παραγώγων για τον τρέχοντα μήνα, ενώ αργά το βράδυ η Fitch ανακοινώνει την ετυμηγορία της για το Ελληνικό αξιόχρεο (τώρα στο ‘ΒΒ’), με τη Citibank να πιθανολογεί αναβάθμιση - έκπληξη. Η τεχνική εικόνα της Αγοράς δεν προϊδεάζει για βελτίωση των προοπτικών του Χ.Α., ενόσω συνεχίζονται οι εκροές από τις Αναδυόμενες Αγορές, όπου κατατάσσεται και η Ελλάδα”, εκτιμά η Κύκλος ΑΧΕΠΕΥ.

“Οι πιθανοί θετικοί καταλύτες, πλέον, θα έχουν να κάνουν με τις Εισηγμένες κατά περίπτωση, με αποτέλεσμα να δίνεται περισσότερο αυξημένη βαρύτητα στις επιλογές τίτλων. Δεν αποκλείουμε περαιτέρω διολίσθηση του ΓΔΧΑ, η οποία όμως θα προσφέρει, σταδιακά, βραχυπρόθεσμες ευκαιρίες σε ορισμένους τίτλους. Πιθανό επίπεδο η περιοχή των 820 μονάδων. Σήμερα η λήξη των Παραγώγων μηνιαίας διάρκειας, αλλά και η σημαντική ετυμηγορία του Οίκου Fitch για τις προοπτικές της Χώρας”, αναφέρει στις εκτιμήσεις της η Leon Depolas Sec.

“Τι θα γινόταν αν το Χρηματιστήριο επανεξέταζε αύριο όλους τους φακέλους των Εταιρειών για την είσοδο τους σε αυτό; Από τις 157 Εταιρείες πόσες θα περνούσαν το κατώφλι της Κύριας Αγοράς, με βάση τα κριτήρια που έχει θέσει το Χρηματιστήριο” αναρωτιέται ο Μάνος Χατζηδάκης.

Συχνά πυκνά κάνουμε αυτόν τον έλεγχο, ο οποίος μας δίνει μια γρήγορη πληροφόρηση για την ποιότητα των Εισηγμένων. Πρακτικά μιλάμε για την πλήρωση των βασικών προϋποθέσεων εισαγωγής που αφορούν τρεις κλεισμένες χρήσεις, την καθαρή θέση, τη λειτουργική κερδοφορία και την ελεύθερη διασπορά.

Θεωρούμε, αλλά δεν ορκιζόμαστε κιόλας, ότι όλες οι εξεταζόμενες Εταιρείες έχουν διατυπωμένο και ψηφισμένο κώδικα εταιρικής διακυβέρνησης, τον οποίο και εφαρμόζουν ευλαβικά.

Ξεκινάμε από τα… εύκολα: Το πρώτο κριτήριο για την είσοδο στην Κύρια Αγορά του Χ.Α. είναι τα 3 εκατ. ευρώ στα ίδια κεφάλαια. Από τις 157 Εταιρείες που εξετάστηκαν, το 2019 (τελευταία χρονιά κανονικότητας) πληρούσαν το κριτήριο οι 124. Επιπλέον 4 Εταιρείες της Εναλλακτικής είχαν τη δυνατότητα να διεκδικήσουν τη μετάταξή τους στην Κύρια Αγορά, έχοντας κεφάλαια άνω των 3 εκατ. ευρώ. Από τις 30 Εταιρείες που αποκλείστηκαν, οι 18 είχαν αρνητικά ίδια. Ο αριθμός των υποψήφιων Εταιριών το 2020 μειώνεται κατά μία Εταιρεία.

Η απουσία τριών κλεισμένων οικονομικών χρήσεων πετάει έξω την Εισηγμένη το 2020 στην Εναλλακτική Αγορά, Cairo Mezz, από την Κύρια Αγορά.

Οι Εισηγμένες που έχουν λειτουργικά κέρδη αθροιστικά άνω των 3 εκατ. ευρώ και θετικά λειτουργικά αποτελέσματα τις δύο τελευταίες χρήσεις, κατεβάζουν τον αριθμό των Εταιρειών στις 84. Με μια μικρή ελαστικοποίηση των κριτηρίων για τα έκτακτα αποτελέσματα φθάνουμε τις 91, το 2020 ήταν μια χρονιά που τα έκτακτα θα έκαναν απαγορευτική την είσοδο ακόμα και στα Ελληνικά Πετρέλαια. Προκύπτει ακόμα ότι οι Εταιρείες της Εναλλακτικής Αγοράς Alpha Trust, Performance, Euroxx και Doppler έχουν προϋποθέσεις εισόδου στην Κύρια Αγορά, όταν αποφασίσουν να αυξήσουν την διασπορά τους, με μια δημόσια προσφορά μετοχών.

Τελευταίο κριτήριο αποτελεί η διασπορά, σαν ποσοστό επί του αριθμού των μετοχών που βρίσκεται σε κυκλοφορία. Το Χρηματιστήριο “ζητάει” ελάχιστη διασπορά 25%, ή 15% για εταιρείες που έχουν μεγάλο μέγεθος. Από την κατάταξη άλλες 14 Εταιρείες βγαίνουν εκτός λίστας, κατεβάζοντας τον αριθμό των Εισηγμένων που πληρούν τις προϋποθέσεις στις 75.

Η ποιότητα επομένως των Εισηγμένων με βάση τα κριτήρια εισαγωγής, δείχνει σημάδια επιδείνωσης. Βέβαια θα πρέπει να συνεκτιμηθεί το γεγονός ότι το 2020 ήταν μια από τις χειρότερες χρονιές σε επίπεδο κερδοφορίας και ίσως το νούμερο έχει μια μικρή υπερβολή. Ακόμα κάποιες εισηγμένες πήραν, ή αναμένεται να πάρουν αποφάσεις αύξησης μετοχικού κεφαλαίου (Ελγέκα, Ίντεργουντ, Ευρωσύμβουλοι κλπ) που θα τις καταστήσουν επιλέξιμες για μια θεωρητική εισαγωγή.

“Παρόλα αυτά, το γεγονός ότι το μισό ταμπλώ του Χ.Α. παρουσιάζει ‘αστοχίες’, είναι ένας ακόμα λόγος για να επισπευσθούν οι ενέργειες ανανέωσης του”, τονίζει ο υπεύθυνος τμήματος ανάλυσης της Beta Sec.

Η βραχυπρόθεσμη τάση παραμένει πτωτική, με τον ΚΜΟ 30 ημερών στις 887 μονάδες. Σημεία στήριξης οι 860 - 850 και 820 μονάδες και σημεία αντίστασης οι 890 και 900 μονάδες, εκτιμά ο Πέτρος Τσούρτης.

Το Χ.Α. δεν ακολούθησε και αυτή την εβδομάδα τις Διεθνείς Αγορές, καθώς συνεχίζονται οι αντλήσεις κεφαλαίων από τις Εισηγμένες είτε μέσω της έκδοσης ομολόγων (ΔΕΗ, Motor Oil, Prodea Investments), ή μέσω Α.Μ.Κ. (Ελλάκτωρ).

Η Fitch θα ανακοινώσει σήμερα την αξιολόγηση του Ελληνικού αξιόχρεου, ενώ οι Εταιρείες θα ξεκινήσουν να ανακοινώνουν αποτελέσματα εξαμήνου από το τέλος του μήνα. Η Μυτιληναίος θα ανακοινώσει πρώτη αποτελέσματα στις 27 Ιουλίου. Επιπλέον, η μετοχή της Jumbo θα διαπραγματεύεται στις 20 Ιουλίου, χωρίς το δικαίωμα στο μέρισμα ύψους €0,47/μετοχή.

Οι ομολογίες της Lamda Development θα διαπραγματεύονται την Δευτέρα 19 Ιουλίου, χωρίς το 2ο τοκομερίδιο. Το μικτό ποσό των οφειλόμενων τόκων ανέρχεται στο ποσό των €5.470.222,22, ή €17.09444444/ομολογία, το οποίο έχει υπολογισθεί με επιτόκιο 3,40% ετησίως (προ φόρων). Η καταβολή των οφειλόμενων τόκων προς τους Δικαιούχους των ομολογιών, θα πραγματοποιηθεί την Τετάρτη 21 Ιουλίου 2021.

“Είμαστε θετικοί στα παρόντα, ή χαμηλότερα επίπεδα τιμών και χτίζουμε σταδιακά θέσεις με μακροπρόθεσμο ορίζοντα στις μετοχές των ΟΠΑΠ, Μυτιληναίου, Jumbo και Εθνικής Τράπεζας. Ο κύριος κίνδυνος που υπάρχει αυτή την στιγμή, είναι να ξεκινήσει η διόρθωση στις Διεθνείς Αγορές, μετά το πολύμηνο ράλι”, τονίζει ο κ. Τσούρτης (τμήμα έρευνας και ανάλυσης Merit Sec.).

Ο Τραπεζικός δείκτης αποτελεί το "μεγάλο ασθενή" του Χ.Α., καθώς οι Επενδυτές προφανώς δε συμμερίζονται την άποψη ότι τα χειρότερα για τον κλάδο ανήκουν στο παρελθόν, όπως επισημαίνει ο Πέτρος Στεριώτης.

Θα λέγαμε ότι "όποιος καεί στο χυλό, φυσά και το γιαούρτι" και ότι οι συμμετέχοντες στο Χ.Α. δεν έχουν "μνήμη χρυσόψαρου" (άλλωστε δεν δημιουργούνται πολλοί νέοι επενδυτικοί λογαριασμοί από Έλληνες Πελάτες Λιανικής, ενώ οι Επαγγελματίες, Έλληνες και Ξένοι, είναι "διαβασμένοι").

Κατά συνέπεια, οι Τραπεζικές αποτιμήσεις συνεχίζουν να νιώθουν την πίεση του dilution λόγω Α.Μ.Κ., αλλά και της αβεβαιότητας για το πώς τελικά θα βελτιωθεί η ποιότητα των Τραπεζικών δανειακών χαρτοφυλακίων.

Άλλωστε ποιος μπορεί να εγγυηθεί το αν, το πότε και το υπό ποιους όρους, θα πάρουν τη σκυτάλη των Α.Μ.Κ. και άλλες Εισηγμένες, δημιουργώντας επιπλέον "πληθωρισμό χαρτιών" σε μία “ρηχή” Αγορά όπως το Χ.Α.

Ταυτόχρονα, αποτελεί ρίσκο η ανησυχία των Ξένων Αγορών, για τις επιπτώσεις που θα έχει η αύξηση των τιμών παραγωγού και καταναλωτή στην Παγκόσμια οικονομική δραστηριότητα (αύξηση κόστους παραγωγής, μείωση κατανάλωσης, αντίστοιχα) και στις πολιτικές "φθηνού χρήματος" των Κεντρικών Τραπεζών, οι οποίες, κακά τα ψέματα, μόνες τους στήριξαν το Παγκόσμιο μετοχικό ράλι του τελευταίου έτους.

Τέλος, ο κορωνοϊός, που συνεχίζει να ταλανίζει τον Πλανήτη, αφενός δυσχεραίνει τον σχεδιασμό των Επιχειρήσεων και περιορίζει τη δυναμική της απασχόλησης και της κατανάλωσης, αφετέρου επιβάλλει τη συνέχιση μέτρων δημοσιονομικής και νομισματικής στήριξης.

Από άποψη λήψης αποφάσεων, οι Επενδυτές καλούνται να βάλουν στη "ζυγαριά" τις αντίρροπες αυτές δυνάμεις.

“Το ΧΑ απώλεσε σπουδαία ευκαιρία να διασπάσει την εξαετή αντίσταση τιμών που βρίσκεται στην περιοχή των 950 μονάδων. Δεν εκμεταλλεύτηκε την ευνοϊκή διεθνή συγκυρία (ιστορικά υψηλά στους δείκτες – ‘σηματωρούς’) ούτε τη μείωση του Ελληνικού ‘country risk’, όπως αυτό απεικονίζεται από την απόδοση του δεκαετούς Κρατικού ομολόγου (σημ: εδώ βοήθησε και η ΕΚΤ). Δε γνωρίζουμε τι άλλο θετικό πρέπει να συμβεί ώστε η ανοδική τάση του ΓΔ να επαανεκκινήσει σε όλα τα time frames, σίγουρα όμως το έργο των ‘bulls’ αρχίζει να γίνεται απαιτητικότερο”, όπως επισημαίνει ο κ. Στεριώτης (πιστοποιημένος Χρηματοοικονομικός Αναλυτής).

Διεθνείς αγορές

Με σχετικό πλεονέκτημα των πωλητών, ολοκληρώθηκε η τελευταία συνεδρίαση της εβδομάδας, για τις μεγάλες Αγορές Ασίας και Ειρηνικού.

Αρνητικός βηματισμός στην Ευρώπη και στις πρώτες ώρες συναλλαγών στην Wall Street.

Διορθώνει το Πετρέλαιο, οριακά χαμηλότερα το Ευρώ.

Πιέσεις στον Χρυσό, ακόμα μεγαλύτερες στο Ασήμι, προς τα $31900 κινείται το Bitcoin, προς τα $1900 υποχωρεί το Ethereum.

Η Τράπεζα της Ιαπωνίας διατήρησε την πολιτική της αμετάβλητη, αλλά υποβάθμισε τις εκτιμήσεις για την ανάπτυξη για το τρέχον έτος στο 3,5% - 4%, από το 3,5% - 4,4%, τονίζοντας πως οι προοπτικές είναι εξαιρετικά ασαφείς και εξαρτώνται από το πώς εξελίσσεται η κατάσταση με τον κορωνοϊό.

Κατά 1,9% αυξήθηκαν οι τιμές καταναλωτή στην Ευρωζώνη τον Ιούνιο, σε ετήσια βάση, κατεβάζοντας ταχύτητα από την άνοδο 2,0% του Μαΐου, όπως ενημέρωσε η Ευρωπαϊκή Στατιστική Υπηρεσία. Έναν χρόνο πριν ήταν 0,3%. Στην Ευρωπαϊκή Ένωση των 27 Κρατών - Μελών ο πληθωρισμός διαμορφώθηκε στο 2,2%, μετά το 2,3% του Μαΐου. Έναν χρόνο πριν ήταν 0,8%.

Σε 7,5 δισ. ευρώ ανήλθε το εμπορικό πλεόνασμα της Ευρωζώνης τον Μάιο, σύμφωνα με την πρώτη εκτίμηση της Eurostat. Τον ίδιο μήνα, ολόκληρη η Ευρωπαϊκή Ένωση (ΕΕ27) κατέγραψε εμπορικό πλεόνασμα 7,9 δισ. ευρώ.

Η Υπουργός Οικονομικών των ΗΠΑ, Τζάνετ Γέλεν, επανέλαβε την άποψη της ότι το τρέχον υψηλό επίπεδο του πληθωρισμού είναι παροδικό, αλλά τόνισε ότι χρειάζεται πολύ προσεκτική παρακολούθηση.

Οι λιανικές πωλήσεις ενισχύθηκαν 0,6% τον Ιούνιο. Οι Αναλυτές που συμμετείχαν σε δημοσκόπηση του Dow Jones ανέμεναν πτώση 0,4%.

Μεγάλη πτώση κατέγραψε η καταναλωτική εμπιστοσύνη τον Ιούλιο στις ΗΠΑ. Ειδικότερα, ο δείκτης καταναλωτικής εμπιστοσύνης του Πανεπιστημίου του Μίτσιγκαν βούτηξε στις 80,8 μονάδες, από 85,5 τον Ιούνιο. Οι Αναλυτές προέβλεπαν άνοδο στις 86,5 μονάδες.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα δικά μας, “η Ελληνική Οικονομία είναι απίθανο να ανακτήσει την προ της πανδημίας επίπεδο φέτος, επειδή η Τουριστική περίοδος θα είναι πολύ αδύναμη. Ωστόσο, η συνεχιζόμενη στήριξη της ΕΚΤ θα συγκρατήσει την αποδόσεις των Κρατικών ομολόγων”, εκτιμά η Capital Economics. H CE προβλέπει αποδόσεις 0,75%, 1% και 1,25% στο εγχώριο δεκαετές την περίοδο 2021 – 2023. Η Capital Economics προβλέπει ανάπτυξη 8% φέτος και μόλις 2% και 1,3% την επόμενη διετία.

“Η Ελλάδα εισήλθε στην πανδημία με ατελή ανάκαμψη, ωστόσο επέδειξε ανθεκτικότητα στην αντιμετώπιση της covid 19. Οι επενδύσεις μέσω του Next Generation EU, η αναμενόμενη αύξηση της κατανάλωσης λόγω και των αυξημένων καταθέσεων, αλλά και τα ενισχυμένα έσοδα από τον Τουρισμό, αναμένεται να αποτελέσουν τους οδηγούς της ανάκαμψης φέτος, με την άνοδο του ΑΕΠ να εκτιμάται στο 3,3% το 2021 και να επιταχύνει στο 5,4% το 2022 καθώς θα ανακάμπτει σταδιακά ο Τουρισμός. Το χρέος αναμένεται να ανέλθει στο ανώτατο σημείο του φέτος, στο 213,8% και να υποχωρήσει από το 2022 στο 204,1%, παραμένοντας ωστόσο σε υψηλότερα επίπεδα από ότι προβλεπόταν προ πανδημίας”, υπογραμμίζει το ΔΝΤ στην έκθεση για τη Χώρα, στο πλαίσιο της διαβούλευσης του Άρθρου 4.

Η Επιτροπή Κεφαλαιαγοράς ανακοίνωσε ότι από τη Δευτέρα 19 Ιουλίου τίθενται σε πλήρη ισχύ οι διατάξεις του Ν. 4706/2020 για την εταιρική διακυβέρνηση, σύμφωνα με το άρθρο 92 παρ. 3 του Νόμου αυτού. Η Επιτροπή καλεί όλες τις Εισηγμένες να προσαρμοστούν όχι μόνον στο γράμμα, αλλά στην ουσία του νέου νομοθετικού πλαισίου, με στόχο να ανταποκριθούν στις προκλήσεις της νέας νομοθεσίας, που θα συμβάλλει στην περαιτέρω εδραίωση της εμπιστοσύνης των Επενδυτών προς τις Εισηγμένες Εταιρείες.

Εν τω μεταξύ και σύμφωνα με το ρεπορτάζ της Πέννυς Κούτρα, “από την Κοινοπραξία Egis - ΓΕΚΤΕΡΝΑ ζητάει, σύμφωνα με ασφαλείς πληροφορίες, βελτιωμένη προσφορά το ΤΑΙΠΕΔ, για την παραχώρηση του δικαιώματος χρήσης και εκμετάλλευσης του Αυτοκινητοδρόμου της Εγνατίας Οδού και τριών κάθετων Οδικών Αξόνων της, για χρονική περίοδο 35 ετών. Σημειώνεται ότι με βάση τη διαδικασία, το Δ.Σ. του Ταμείου θα ζητούσε βελτιωμένη προσφορά από το σύνολο των Διεκδικητών της Παραχώρησης αν η απόσταση των οικονομικών προσφορών δεν ξεπερνούσε το 15%. Εκ του αποτελέσματος προκύπτει ότι η οικονομική προσφορά του Σχήματος Vinci - Μυτιληναίος – Άβαξ υπολείπονταν πέραν του 15% της πρότασης της Κοινοπραξίας Egis – ΓΕΚΤΕΡΝΑ, που πρακτικά προαλείφεται ως Πλειοδότης της Παραχώρησης. Υπενθυμίζεται ότι σύμφωνα με τον Σύμβουλο του ΤΑΙΠΕΔ, τόσο η Κατασκευή όσο και η Παραχώρηση της Εγνατίας, αποτιμήθηκε πέριξ του 1,2 δισ. ευρώ”.

Ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, αναρριχόμενος μέχρι τις 870,1 μονάδες (+0,73%). Στις 17.00 είχε υποχωρήσει στις 867,36 (+0,41%) και ολοκλήρωσε τις συναλλαγές στις 866,81 μονάδες, με ημερήσια κέρδη 0,35%.

Ο τζίρος υποχώρησε στα 37,8 εκατ., από τα οποία τα 1,6 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΤΕΝΕΡΓ, ΛΑΜΔΑ, ΕΤΕ), ενώ ΛΑΜΔΑ και ΑΛΦΑ απασχόλησαν το 31% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές της υψηλής κεφαλαιοποίησης δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΕΤΕ, ΓΕΚΤΕΡΝΑ, ΕΛΛΑΚΤΩΡ, ΕΛΠΕ και ΛΑΜΔΑ.

Μέσω των τελικών δημοπρασιών στο υψηλό ημέρας έκλεισαν Ελ. Πετρέλαια και ΟΤΕ και στο χαμηλό οι ΑΔΜΗΕ, ΕΕΕ, ΕΛΧΑ, Jumbo, Μυτιληναίος και ΟΠΑΠ.

Καλή, όσον αφορά την αναλογία, η τελική εικόνα με 74 ανοδικές μετοχές, έναντι 46 πτωτικών, όμως μόλις 15 τίτλοι (οι περισσότεροι με όχι πειστικό όγκο συναλλαγών) έκλεισαν με κέρδη μεγαλύτερα του 3%.

ΧΠΑ

Συνεδρίαση ανοδικής αντίδρασης, η τελευταία της χρηματιστηριακής εβδομάδας και στην Αγορά Παραγώγων ενώ, παρά την λήξη των συμβολαίων Ιουλίου, υποχώρησαν οι συναλλαγές τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (8.901 συμβόλαια).

Στα 4.622 συμβόλαια του FTSE25 οι ανοιχτές θέσεις (από 3.826 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Αύγουστος).

Στα 6 συμβόλαια του ΔΤΡ οι ανοιχτές θέσεις (από 5 στην αμέσως επόμενη συνεδρίαση) για τον πρώτο μήνα (Σεπτέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, χρηματικός διακανονισμός - (συνολικά 1.176, 502 για τον Ιούλιο, 599 για τον Αύγουστο και 75 για τον Σεπτέμβριο, τιμή κλεισίματος για τον δεύτερο μήνα 2.079,5) κινήθηκε μεταξύ 2.066 και 2.084,25 μονάδων.

Το συμβόλαιο του ΔΤΡ – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 25 ευρώ, χρηματικός διακανονισμός – (συνολικά 0, 0 για τον Σεπτέμβριο και 0 για τον Δεκέμβριο, τιμή κλεισίματος 534,75 μονάδες).

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (22.750 ΔΕΗ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Eurobank (525), Alpha Bank (3.159), Εθνική (1.270), Πειραιώς (1.575), ΓΕΚ (267), Ελλάκτωρα (270), ΟΠΑΠ (143), MIG (330), Lamda Development (737), Μυτιληναίο (143).

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Μετοχές, Φυσική Παράδοση), για τον πρώτο μήνα (Σεπτέμβριος), στα Σ.Μ.Ε. επί μετοχών σε: Eurobank 33.899, MIG 24.448, Alpha Bank 35.037, Πειραιώς 319.787, Εθνική 35.316, ΔΕΗ 16.388.

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., στην συγκεντρωτική κατάσταση του ΗΔΤ, δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank 94.870.619 τεμ., (από 80.674.379 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 1.614.660 τεμ. (1.616.608), Eurobank 54.083.775 τεμ. (54.083.775), ΟΠΑΠ 1.468.047 τεμ. (1.468.047), Εθνική 10.205.046 τεμ. (10.205.046), Πειραιώς 3.771.202 τεμ. (3.771.202), ΟΤΕ 1.292.606 τεμ. (1.302.586), MIG 1.744.878 τεμ. (1.744.878).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.