Μετά την ψυχρολουσία από την έκθεση της Goldman Sachs (GS) για τον τραπεζικό κλάδο, μια άλλη αμερικανική επενδυτική τράπεζα, η JP Morgan, ήρθε να «σώσει» την παρτίδα και οδήγησε τα χθεσινά κέρδη του κλαδικού κατά +3,66%, με πιο κερδισμένες μετοχές την Alpha Βank (+5,61%) και τη διπλά αναβαθμισμένη σε overweight Τράπεζα Πειραιώς (+5,37%).

Η μεγάλη διαφορά μεταξύ των δύο εκθέσεων είναι ο συντελεστής προεξόφλησης για το μέλλον και η προβλεπόμενη αποδοτικότητα των τραπεζών.

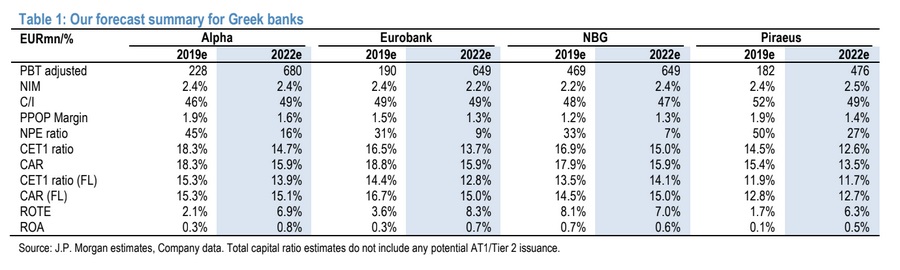

Η Goldman Sachs κατά μέσο όρο τοποθετεί το προεξοφλητικό επιτόκιο στο 14% (από 12,94% προγενέστερα) και η JP Morgan κινείται από 10% έως 12,3%. Ειδικά στην περίπτωση της Τράπεζας Πειραιώς, η διαφορά είναι σχεδόν 2 ποσοστιαίες μονάδες. Σε όρους αποδοτικότητας μέσων ιδίων κεφαλαίων (ROTE) για την Alpha Bank το 2022 η JP Morgan προβλέπει 6,9% και η GS 6,2%. Για τη Eurobank, η JP Morgan δίνει 8,3% και η GS 7,3%. Για την Εθνική Τράπεζα, η JP Morgan προβλέπει 7% και η GS 5,6%. Τέλος, για την Τράπεζα Πειραιώς, η JP Morgan προβλέπει 6,3% και η GS 5,4%.

Η JP Morgan επισημαίνει ότι η απόδοση των μετοχών των τραπεζών φέτος βρίσκεται σε πλήρη αντίθεση με την αγορά των ομολόγων. Ενώ οι αποδόσεις των ομολόγων του Ελληνικού Δημοσίου και τα spreads των τραπεζών σε επίπεδο Tier 2 συνεχίζουν να κινούνται χαμηλότερα (και μάλιστα σε επίπεδα-ρεκόρ), οι τιμές των μετοχών σταθεροποιήθηκαν με αποτιμήσεις να κυμαίνονται γύρω από τις 0,4 φορές σε όρους ενσώματης λογιστικής αξίας (TBV).

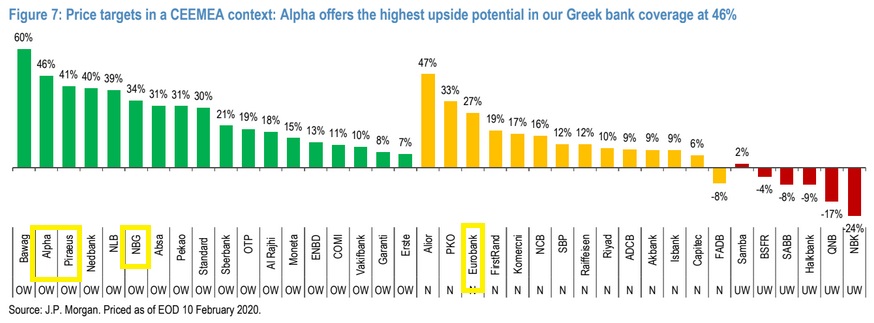

Με βάση τις τρέχουσες αποτιμήσεις και το consensus των αναλυτών για την αποδοτικότητα των ιδίων κεφαλαίων (ROTE), το re-ratings των ελληνικών τραπεζών θα ακολουθεί την τροχιά βελτίωσης του ROTE, ως εκ τούτου το επόμενο σκέλος θα είναι σταδιακό. Παρ' όλα αυτά, η JP Morgan εκτιμάει ότι οι αποτιμήσεις εξακολουθούν να φαίνονται φτηνές, περίπου 60% φθηνότερες από τις τράπεζες της Ευρωζώνης και 75% φθηνότερα από ό,τι οι τράπεζες της ευρύτερης περιοχής.

Τα κόκκινα δάνεια

Ειδικά για το ζήτημα της μείωσης των NPEs, που βρίσκεται στην πρώτη γραμμή των συζητήσεων της αμερικανικής επενδυτικής τράπεζας στην Αθήνα, οι αναλυτές της επέστρεψαν με μεγαλύτερη πεποίθηση ότι το υπόβαθρο θα παραμείνει υποστηρικτικό το 2020. Αναμένουν ότι τα εγχώρια NPEs θα μειωθούν κατά σχεδόν 39 δισ. ευρώ στη διάρκεια του έτους ή 50% και οι δείκτες NPE θα περιοριστούν κατά μέσο όρο στο 22% στο τέλος του έτους. Κατά ποσό 33 δισ. ευρώ η μείωση θα προέλθει από προγραμματισμένες τιτλοποιήσεις, με εμβληματικές συναλλαγές να συμπεριλαμβάνουν το Galaxy της Αlpha Βank (12 δισ. ευρώ), το Cairo της Eurobank (7,5 δισ. ευρώ) και το Vega της Τράπεζας Πειραιώς (5 δισ. ευρώ), ενώ η Εθνική Τράπεζα αναμένεται να ακολουθήσει το παράδειγμά της με 6-7 δισ. ευρώ σύντομα.

Βασικοί κίνδυνοι στο θετικό σενάριο της JP Morgan

Οι ελληνικές τράπεζες αποτελούν ένα μακροοικονομικό στοίχημα ανάκαμψης της Ελλάδας, οπότε η επιδείνωση της μακροοικονομικής προοπτικής αντιπροσωπεύει σημαντικό κίνδυνο για την εκτίμησή μας, εξηγεί η JP Morgan. Ομοίως, μια πιθανή αντιστροφή των αποδόσεων των ελληνικών κρατικών ομολόγων θα επηρεάσει αρνητικά τα θεμελιώδη μεγέθη των τραπεζών, ιδίως λαμβάνοντας υπόψη τα κεφαλαιακά κέρδη που έχουν σημειώσει οι τράπεζες, καθώς οι αποδόσεις στα ομόλογα 10ετίας έχουν συμπιεστεί σχεδόν 3,5 ποσοστιαίες μονάδες. Οι αποδόσεις των ομολόγων διαδραματίζουν επίσης βασικό ρόλο στις τιτλοποιήσεις των NPEs.

Η θετική προσέγγιση για τον τομέα εξαρτάται από την πορεία μείωσης των ΝΡΕs των τραπεζών, καθώς οποιεσδήποτε δυσμενείς εξελίξεις θα μπορούσαν να παρεμποδίσουν τα σχέδια του κλάδου να μειώσει τα NPEs και θα επηρεάσει αρνητικά την επενδυτική σύσταση. Αυτές περιλαμβάνουν τόσο την εκτέλεση στις τιτλοποιήσεις NPEs όσο και την ενδεχόμενη επιδείνωση των οργανικών τάσεων (όπως π.χ. νέες εισροές NPEs και η πορεία των ρυθμίσεων).

Η κερδοφορία

Η κερδοφορία των τραπεζών παραμένει εύθραυστη. Τα έσοδα από τόκους πιέζονται από τη συνεχιζόμενη συμπίεση των περιθωρίων και τη μείωση των NPEs ενώ τα έσοδα από προμήθειες αποτελούν μόνο 0,6% του συνόλου των περιουσιακών στοιχείων, ένα από τα χαμηλότερα ποσοστά στην περιοχή. Ενώ οι τράπεζες έχουν αποδώσει στην εξοικονόμηση κόστους, οι επενδύσεις πληροφορικής πιθανόν να αυξηθούν σημαντικά καθώς ο τομέας επιστρέφει στην κανονικοποίηση, δημιουργώντας πίεση στην κατώτατη γραμμή.

Τέλος, ο ισχυρός δεσμός της χώρας και των τραπεζών, π.χ. μέσω του υψηλού μεριδίου του αναβαλλόμενου φόρου (DTC) στα κεφάλαια των τραπεζών, ενέχει κινδύνους. Η διαδικασία εκποίησης των μετοχών του HFSF, αν και απέχει χρονικά, θα μπορούσε να δημιουργήσει πλεόνασμα μετοχών στην αγορά. Αναφορικά πάντως με τις αποφάσεις του ΤΧΣ, η JP Morgan δεν «βλέπει» κάποια βιασύνη καθώς η σταθερότητα του χρηματοπιστωτικού συστήματος είναι η πρώτη προτεραιότητα, καθιστώντας την πιθανότητα για παράταση της εντολής του ταμείου πέραν του 2022.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα