«Η ύφεση δεν είναι μονόδρομος αλλά οι πελάτες ρωτούν συνεχώς τι να περιμένουν από τις μετοχές σε αυτή την περίπτωση», εξηγεί η Goldman Sachs αφού πλέον οι οικονομολόγοι της τοποθετούν την πιθανότητα ύφεσης για την οικονομία των ΗΠΑ κατά τη διάρκεια των επόμενων δύο ετών στο 35%, ενώ τα ομόλογα τιμολογούν μια παρόμοια πιθανότητα ύφεσης.

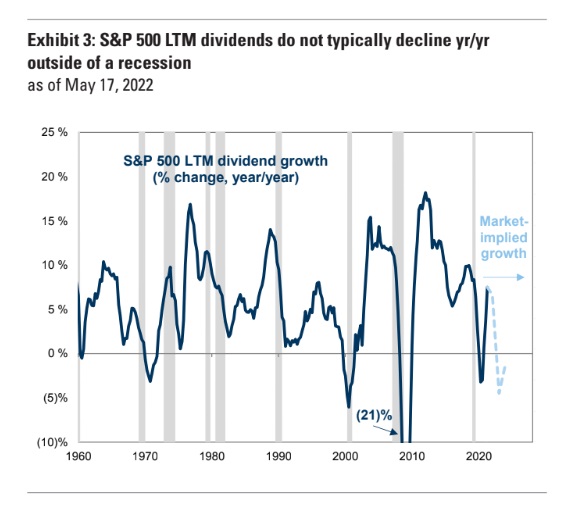

Η αγορά των μετοχών υποδηλώνει ότι οι επενδυτές αποτιμούν αυξημένες πιθανότητες ύφεσης σε σύγκριση με τη δυναμική των πρόσφατων οικονομικών δεδομένων ενώ και οι εκτιμήσεις θέλουν τα μερίσματα του δείκτη μετοχών S&P 500 να μειώνονται κατά σχεδόν 5% το 2023. Κατά τα τελευταία 60 χρόνια, τα μερίσματα του S&P 500 δεν έχουν μειωθεί εκτός ύφεσης, εξηγεί η αμερικανική επενδυτική τράπεζα Goldman Sachs.

Στις δώδεκα περιόδους ύφεσης από τον Β' Παγκόσμιο Πόλεμο, ο δείκτης S&P 500 έχει συρρικνωθεί από την κορυφή έως το κατώτατο σημείο του κατά μέσο όρο 24%. Μια μείωση αυτού του μεγέθους από την κορυφή του S&P 500 στις 4.800 μονάδες περίπου τον Ιανουάριο του 2022, θα έφερνε τον δείκτη S&P 500 στις 3.650 μονάδες περίπου ή 11% κάτω από τα σημερινά επίπεδα. Η μέση πτώση κατά 30% θα μειώσει την τιμή του δείκτη S&P 500 στις 3.360 μονάδες ή -18% από τα τρέχοντα επίπεδα.

Αναφορικά με τα κέρδη, από το 1948 που μελετά η τράπεζα, τα κέρδη του S&P 500 έχουν μειωθεί από την κορυφή έως το κατώτατο σημείο στις υφέσεις κατά μέσο όρο 13%. Τα κέρδη ανά μετοχή έχουν ανακάμψει κατά μέσο όρο 17% τέσσερα τρίμηνα μετά την πτώση.

Ο μελλοντικός πολλαπλασιαστής αποτίμησης κερδών P/E του S&P 500 έχει συρρικνωθεί μεσοσταθμικά κατά 21% μεταξύ της κορύφωσης πριν από την ύφεση και του ενδεχόμενου χαμηλού του επιπέδου. Κατά τη διάρκεια της τυπικής ύφεσης από το 1980, ο πολλαπλασιαστής P/E του δείκτη κορυφώθηκε 8 μήνες πριν από την έναρξη της ύφεσης και μειώθηκε κατά 15% μεταξύ της προ της ύφεσης κορύφωσής του και της έναρξης της ύφεσης.

Αναφορικά με τους τομείς των μετοχών του δείκτη S&P 500, κατά τη διάρκεια των 12 μηνών πριν από μια ύφεση, οι αμυντικοί τομείς και οι μετοχές «ποιότητας» έχουν γενικά υπεραποδώσει. Σε 5 υφέσεις από το 1981, η ιστορία δείχνει ότι η ενέργεια, τα καταναλωτικά αγαθά, η υγειονομική περίθαλψη και οι επιχειρήσεις κοινής ωφέλειας υπεραπέδωσαν έναντι του δείκτη.

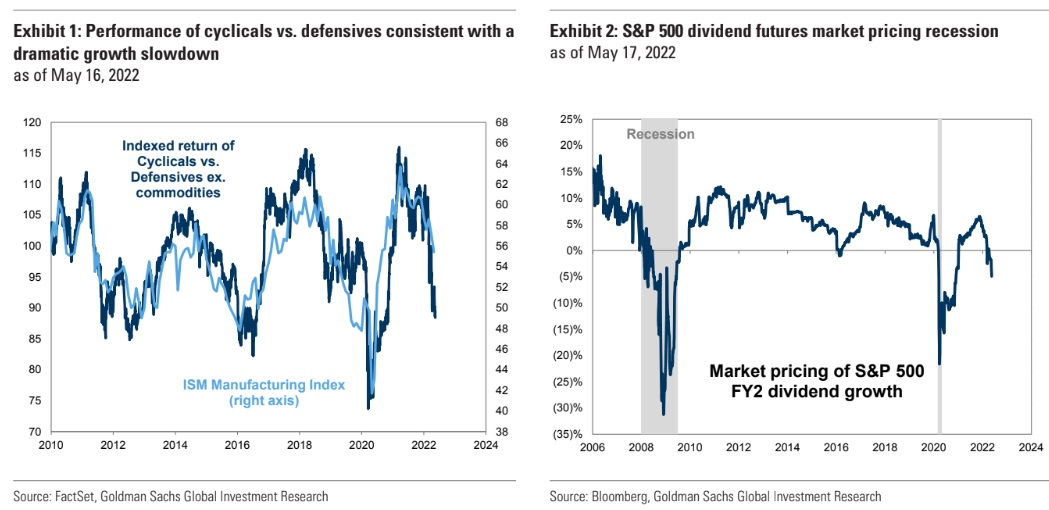

Οι δείκτες της αγοράς μετοχών υποδηλώνουν ότι οι επενδυτές ανησυχούν για τον κίνδυνο μιας οικονομικής ύφεσης. Για παράδειγμα, η σχετική απόδοση των κυκλικών μετοχών έναντι των αμυντικών μετοχών έχει μειωθεί κατά 17 ποσοστιαίες μονάδες από τον Ιανουάριο (-19% έναντι -2%). Η σχετική απόδοση αυτών των δύο παραγόντων έχει παρακολουθήσει στενά το επίπεδο του δείκτη ISM για περισσότερο από μια δεκαετία. Ο δείκτης ISM βρίσκεται σήμερα στο 55, αλλά η σχετική απόδοση των κυκλικών έναντι των αμυντικών παραγόντων θα σήμαινε ένα επίπεδο κάτω από το 50 (Διάγραμμα 1).

Τα συμβόλαια μελλοντικής εκπλήρωσης επί των μερισμάτων αντιπροσωπεύουν έναν δεύτερο δείκτη της αγοράς μετοχών που τιμολογεί, με αποτέλεσμα που συνάδει με την ύφεση. Η προθεσμιακή αγορά μερισμάτων τιμολογεί επί του παρόντος ότι τα μερίσματα του S&P 500 θα μειωθούν στην πραγματικότητα κατά σχεδόν 5% το 2023 (Διάγραμμα 2). Κατά τα τελευταία 60 χρόνια, τα μερίσματα του S&P 500 που ακολουθούν τα τέσσερα τρίμηνα δεν έχουν ποτέ μειωθεί σε ετήσια βάση, εκτός όταν υπήρξε ύφεση, σημειώνει η αμερικανική τράπεζα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα