Η απόδοση μακροσκοπικής δομής της συμπεριφοράς της αγοράς είναι απαραίτητη για την κατανόηση της παρούσας κατάστασης της ισοτιμίας μεταξύ του κρυπτονομίσματος και του δολαρίου.

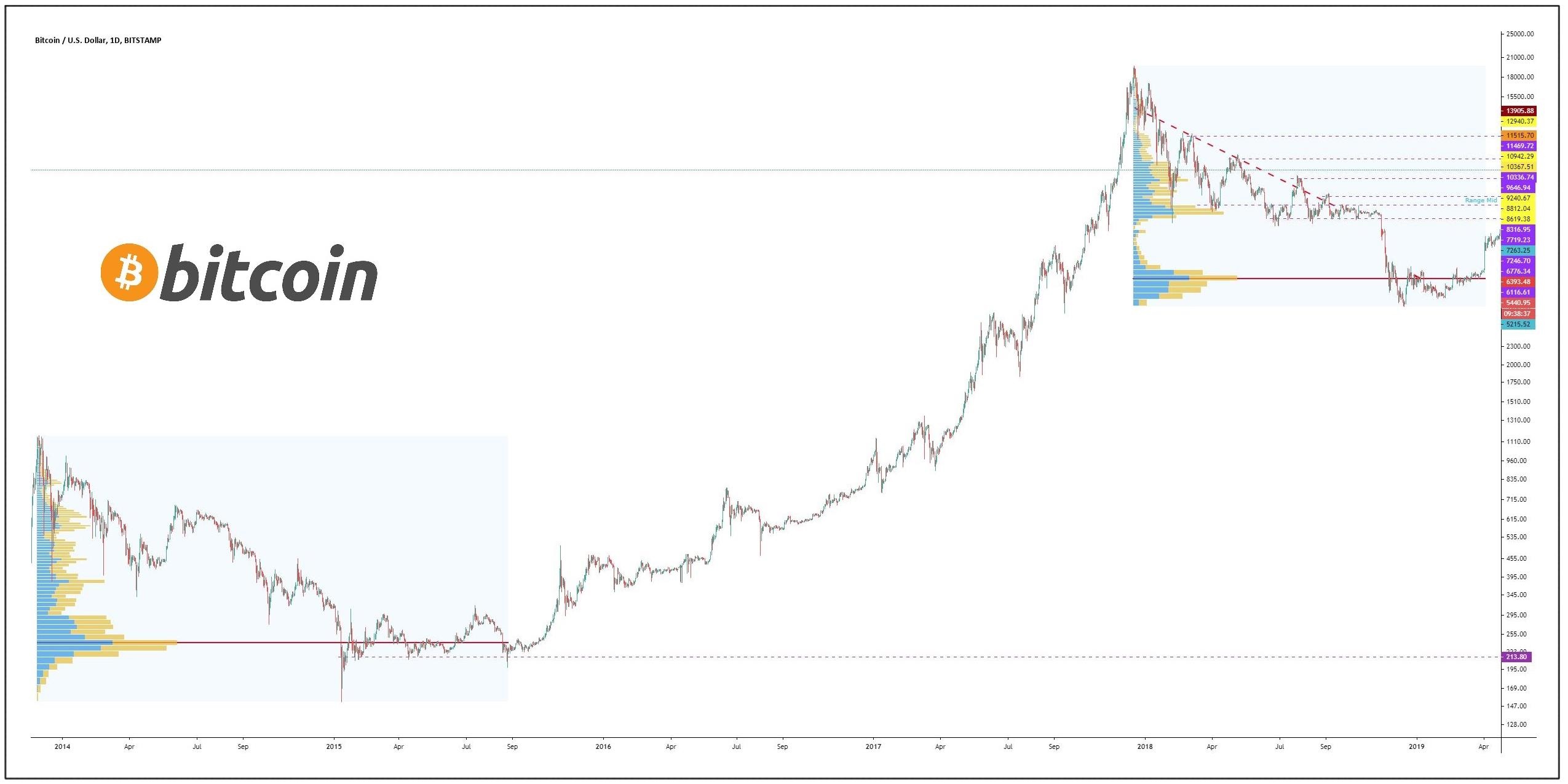

Το ζεύγος bitcoin-δολάριο (BTC/USD) σχηματίζει από τη γέννησή του μέχρι σήμερα αρκετά διακριτές φάσεις. Εξετάζουμε αυτό το ζεύγος σε αντίθεση με άλλα, καθώς είναι αυτό που παρουσιάζει τη μεγαλύτερη ρευστότητα. Κατ’ επέκταση, είναι πολύ πιθανό να είναι καθοριστικής σημασίας, της τεχνικής συμπεριφοράς των υπόλοιπων ισοτιμιών. Στο Γράφημα 1 διακρίνονται οι λεγόμενοι κύκλοι της ισοτιμίας bitcoin-δολαρίου.

Γράφημα 1: Με πράσινο σημαδεύονται οι περίοδοι markup, όπου η αγορά σχηματίζει χρονικά μακροσκελείς περιόδους ανοδικής τάσης, οι οποίες ακολουθούνται από περιόδους markdown, δηλαδή μακροσκελείς χρονικά περιόδους καθοδικής τάσης.

Οι οριοθετήσεις στο Γράφημα 1 έχουν γίνει με βάση την ανάλυση κατά Wyckoff. Η τέλεια δομή αγοράς κατά Wyckoff απαιτεί και περιόδους πλάγιας μετακίνησης της τιμής για ικανά χρονικά διαστήματα, γνωστές και ως περίοδοι διανομής (distribution) ή συσσώρευσης (accumulation), ανάλογα με την τοπογραφία τους πάνω στους κύκλους της τιμής. Η περίοδος διανομής ακολουθεί την περίοδο ανοδικής τάσης, ενώ η συσσώρευση, την περίοδο καθοδικής τάσης. Ο ακριβής ορισμός (κατά Wyckoff) τους δεν αρκείται στην τοπογραφία, συμπεριλαμβάνει στοιχεία δομής αλλά και συγκεκριμένη συμπεριφορά στον όγκο των συναλλαγών.

Ο αιτιοκρατικός ορισμός των φάσεων είναι ασφαλής μόνο μετά το πέρας της εκάστοτε φάσης. Έτσι σε μια απόπειρα αντικειμενικής ματιάς και για ασφαλή χαρακτηρισμό χωρίς πιθανολογία, μπορούμε να διακρίνουμε μέχρι και την τελευταία περίοδο συσσώρευσης, αυτήν μεταξύ 26 Νοεμβρίου 2018 - τέλη Μαρτίου του 2019.

Στις αγορές μπορεί να αποδοθεί ότι είναι χαοτικά συστήματα, έτσι η παραπάνω δόμηση δεν έχει καμιά υποχρέωση να είναι συστηματική, ούτε και να ακολουθεί κάποια περιοδικότητα. Πιο συγκεκριμένα, η τελευταία περίοδος (σημαδεμένη με κυανό πλαίσιο), θα μπορούσε να χαρακτηριστεί με βάση την παραπάνω δόμηση είτε ως αρχή περιόδου μακροσκελούς ανοδικής τάσης (θετικό σενάριο για το συνάλλαγμα) είτε ως περιορισμένης διάρκειας markup (αρνητικό σενάριο).

Ο ορισμός της φάσης εξαρτάται εν πολλοίς από τη συμπεριφορά της τιμής ως προς τις προηγούμενες περιόδους. Αν η τιμή συνεχίζει να σέβεται την περίοδο συσσώρευσης και δεν αρχίσει να ανταλλάσσεται εντός της, μπορούμε να υποθέσουμε ότι το θετικό σενάριο είναι εν ισχύ, αλλά αυτή η υπόθεση θα ακυρωνόταν σε αντίθετη περίπτωση.

Προφίλ όγκου (Volume profile)

Σε μια περαιτέρω απόπειρα δόμησης και οριοθέτησης των φάσεων, είναι ωφέλιμη η συσχέτιση του όγκου με επίπεδα τιμής. Στο Γράφημα 2 απεικονίζονται τα προφίλ του όγκου και διακρίνεται ο μεγαλύτερος όγκος συναλλαγών (Κόκκινη γραμμή, Point Of Control).

Γράφημα 2: Απεικόνιση του προφίλ του όγκου πάνω στις περιόδους markdown και συσσώρευσης.

Παρατηρείται ότι η προηγούμενη περίοδος συσσώρευσης (το 2015) συμπίπτει με τον μεγαλύτερο όγκο συναλλαγών που δημιουργήθηκαν μετά το μεγαλύτερο υψηλό της τιμής. Προσπαθώντας κανείς να αιτιολογήσει αυτή τη συμπεριφορά μπορεί να αποδώσει τον όγκο με το λεγόμενο θεσμικό ή έξυπνο χρήμα.

Η ίδια συμπεριφορά παρατηρείται και στην παρούσα περίοδο συσσώρευσης. Πρέπει να σημειωθεί εδώ ότι σε διαφορετικά ανταλλακτήρια παρατηρούνται και διαφορετικές συμπεριφορές στο προφίλ του όγκου. Ενώ στο Bitstamp παρατηρείται η παραπάνω συμπεριφορά, στο Coinbase το σημείο ελέγχου είναι μετατοπισμένο προς τα πάνω, υψηλότερα από την περιοχή συσσώρευσης. Παρατηρείται βέβαια οριακή διαφορά μεταξύ των όγκων της περιοχής συσσώρευσης και του σημείου ελέγχου στην Coinbase, που σημαίνει ότι η μετακίνηση αυτή είναι οριακά διαφοροποιημένη από το Bitstamp.

Γράφημα 3: Απεικονίζεται το διαφοροποιημένο σημείο ελέγχου του ανταλλακτηρίου Coinbase σε σχέση με το Bitstamp.

Βραχυπρόθεσμη εικόνα

Μετά τη θεωρούμενη συσσώρευση, παρατηρήθηκε μία ανοδική συμπεριφορά της τιμής μέχρι τις $14,000 περίπου. Μετά από αυτή την εκρηκτική συμπεριφορά, που έδωσε μία κίνηση της τάξεως του 350% από τα τοπικά χαμηλά, το bitcoin μπήκε σε μια φάση διόρθωσης, όπου, στο πλαίσιο βραχυπρόθεσμων κινήσεων, σχηματίζει συστηματικά χαμηλότερα χαμηλά (Γράφημα 4). Τελευταίο χαρακτηριστικό παράδειγμα είναι η κίνηση στις 12 και 13 Μαρτίου 2020, όπου παρατηρήθηκε μια καθοδική κίνηση της τάξης του 63% από το κοντινότερο υψηλό (περίπου $10,500).

Έτσι, το παρόν πλαίσιο μελέτης δίνει μια αρνητική προδιάθεση (bearishbias) για την κινητικότητα της τιμής. Εφόσον το μοτίβο συνεχίσει στα πλαίσια που κινείται από το τοπικό υψηλό, το αρνητικό σενάριο θα υπαγόρευε τη δημιουργία ενός ακόμα χαμηλότερου χαμηλού και εισροή της τιμής στο πλαίσιο της συσσώρευσης. Ετσι θα ενεργοποιούνταν το αρνητικό σενάριο της μακροπρόθεσμης εικόνας.

Στο θετικό σενάριο, η παρούσα κίνηση θα σταματούσε σε ένα υψηλότερο τοπικό χαμηλό και αυτό θα σηματοδοτούσε αλλαγή της τεχνικής προδιάθεσης και θα επιβεβαίωνε το θετικό σενάριο της μακροπρόθεσμης ανάλυσης.

Γράφημα 4: Απεικονίζεται η ακολουθία χαμηλότερων χαμηλών, που έχουν σχηματιστεί κατά την παρούσα περίοδο διόρθωσης του bitcoin.

Τεχνικά στοιχεία του Blockchain του bitcoin

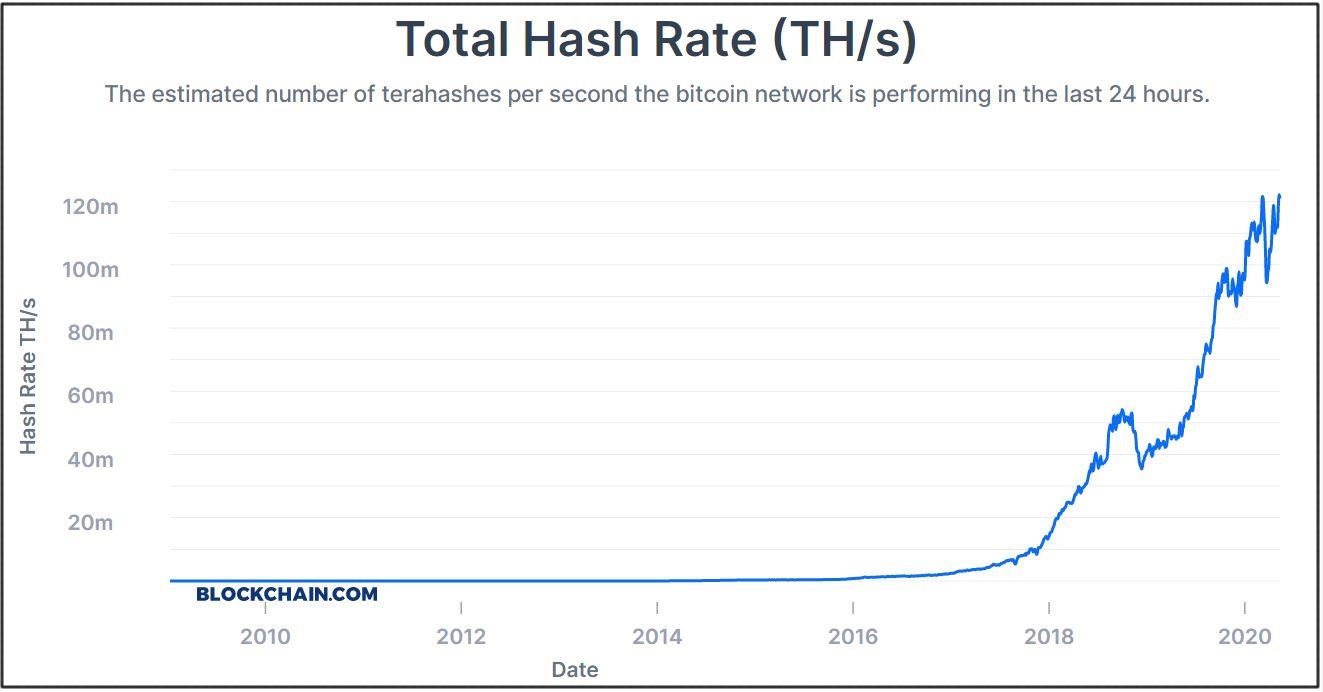

Μια άλλη τεχνική οπτική που αξίζει να προστεθεί στην τεχνική εικόνα είναι οι απεικονίσεις της κατάστασης του δικτύου του bitcoin. Η συμμετοχή στη διασφάλιση του δικτύου του bitcoin ή διαφορετικά o αριθμός-ισχύς των υπολογιστών που συμμετέχουν στο δίκτυο δείχνει το ενδιαφέρον του έξυπνου χρήματος στο δίκτυο, επειδή ουσιαστικά η ίδρυση και συντήρηση ενός «ορυχείου» bitcoin απαιτεί μεγάλες επιχειρηματικές κινήσεις.

Γράφημα 5: Διάγραμμα υπολογιστής ισχύος που συμμετέχει στο δίκτυο του bitcoin

Το δίκτυο του bitcoin έχει μία εκθετική αύξηση, η οποία δεν επηρεάζεται σημαντικά από τους κύκλους της ισοτιμίας. Αυτό δείχνει ότι μεγάλοι παίκτες συνεχίζουν αθροιστικά να αυξάνουν τις εγκαταστάσεις τους αλλά μπαίνουν και νέοι συμμετέχοντας στην αγορά. Αυτό μάλιστα συμβαίνει ανεξάρτητα από τις κατά καιρούς απώλειες της τιμής, που μπορεί να φτάνουν το 80-85%. Πρέπει να συνυπολογίζεται ότι σύμφωνα με τον νόμο του Μουρ, παράγονται συνεχώς πιο αποδοτικά μηχανήματα και ότι ο πληθωρισμός του bitcoin είναι μειούμενος. Υποδιπλασιάζεται δηλαδή κάθε 4 χρόνια. Γεγονότα που υπαγορεύουν τη συνεχή αναβάθμιση του εξοπλισμού, αλλά και την αναζήτηση χαμηλότερου κόστους από τους συμμετέχοντες.

Η ποικιλομορφία της αγοράς ενέργειας ή και η ιδιωτική δυνατότητα παραγωγής καθιστά το τοπίο αρκετά πολυπαραγοντικό και ίσως αντικείμενο ευρύτερης διερεύνησης και ανάλυσης. Το δεδομένο είναι ότι το δίκτυο μεγαλώνει συνεχώς, γεγονός που συμφωνεί και με τη μεσοσταθμική αύξηση της τιμής.

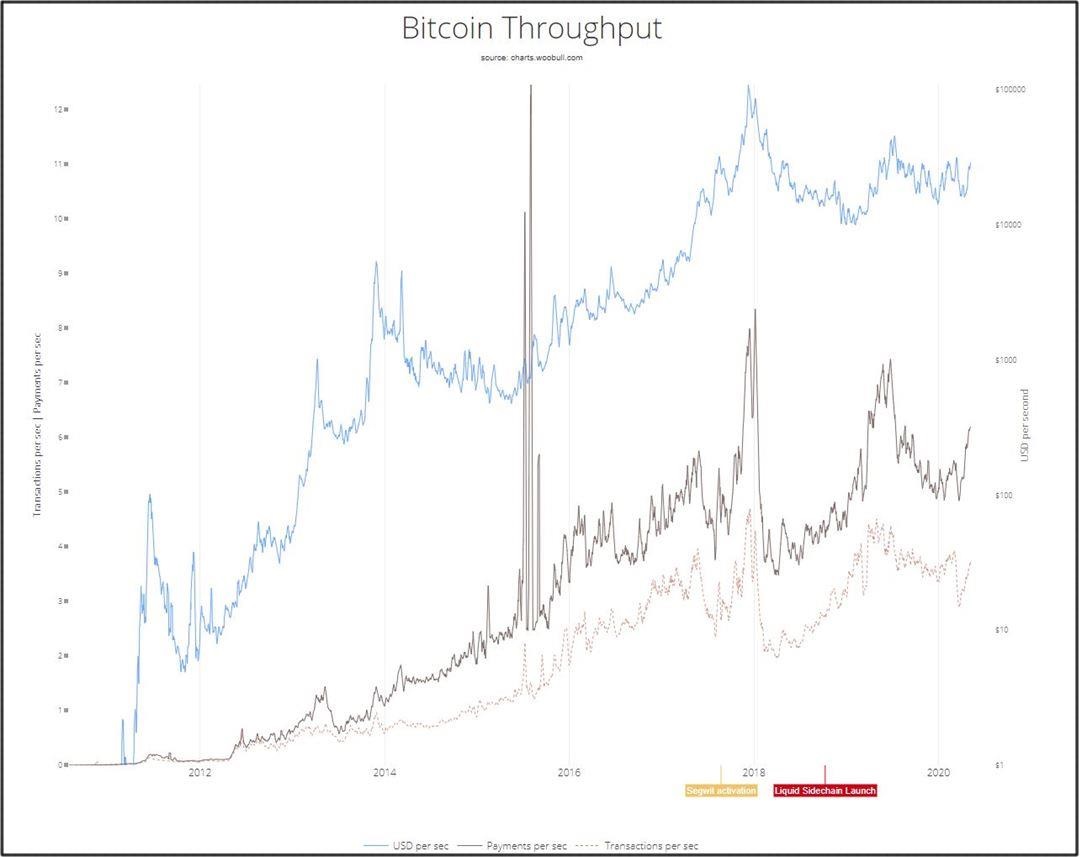

Γράφημα 6: Συναλλαγές bitcoin ανά δευτερόλεπτο

Αξίζει επίσης να παρατηρηθεί ότι μαζί με την αύξηση του δικτύου και της τιμής, μακροπρόθεσμα αυξάνονται και οι πραγματοποιηθείσες συναλλαγές στο δίκτυο. Η παραπάνω παρατήρηση θα μπορούσε να θεωρηθεί ως ένας δείκτης υιοθέτησης. Είναι δηλαδή μία ένδειξη ότι διευρύνεται η χρήση του συναλλάγματος.

Συμπεράσματα

Η μακροπρόθεσμη εικόνα του bitcoin δείχνει μια επιθετική στάση του δικτύου ως προς την εγκαθίδρυσή του. Τα τεχνικά στοιχεία δείχνουν ότι οι συμμετέχοντες στο δίκτυο βλέπουν την ίδρυση μιας νέας μεθόδου αποθήκευσης αξίας. Βέβαια η παρελθοντική πορεία δεν υπαγορεύει ποτέ τη μελλοντική, έτσι δεν υπάρχουν εγγυήσεις συνέχειας της ίδιας πορείας.

* Το παραπάνω άρθρο αποτελεί καθαρά την ατομική άποψη του συγγραφέα του και δεν προτείνει τη συμμετοχή στην εν λόγω αγορά. Παρά μόνο αποπειράται να παραθέσει μια περίληψη της τεχνικής ανάλυσης του bitcoin και κάποιων από τα τεχνικά στοιχεία του δικτύου του.

* Ο Λάιος Γιάννης ασχολείται επαγγελματικά από τον Ιούνιο του 2017 με τα την τεχνική ανάλυση των κρυπτονομισμάτων και με το crypto-mining. Αυτοαπασχολούμενος trader και τεχνικός αναλυτής με βασικές σπουδές στη Μηχανική Ορυκτών Πόρων από το Πολυτεχνείο Κρήτης.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα