Αγαπητοί φίλοι, πριν ξεκινήσουμε τη σημερινή μας παρέμβαση, έχουμε τη χαρά να σας προσκαλέσουμε το Σάββατο 2 Ιουλίου στις 20:30, Ορφέως 10-12 (The Rubicon) στο Γαλάτσι. Θα πραγματοποιηθεί η πρώτη παρουσίαση στην Αττική του βιβλίου «Το επενδυτικό εγχειρίδιο του Bitcoin». Η εκδήλωση θα είναι ταυτόχρονα και meet-up. Μια ευκαιρία να γνωριστούν όσοι ασχολούνται ή επιθυμούν να μάθουν για τα κρυπτονομίσματα.

Η συγκυρία που έχει προκύψει από τις τωρινές μακροοικονομικές συνθήκες έχει προκαλέσει μια μοναδική στιγμή στην οικονομική ιστορία. Την τέλεια καταιγίδα, όπως την αποκαλούν πλέον όλο και περισσότεροι. Την ταυτόχρονη εμφάνιση πολλαπλών κρίσεων: πληθωρισμού, χρέους, ενεργειακή. Σε ορισμένα μέρη αρχίζει να διαφαίνεται επισιτιστική κρίση, ενώ κανείς δεν μπορεί να αποκλείσει μια νέα υγειονομική.

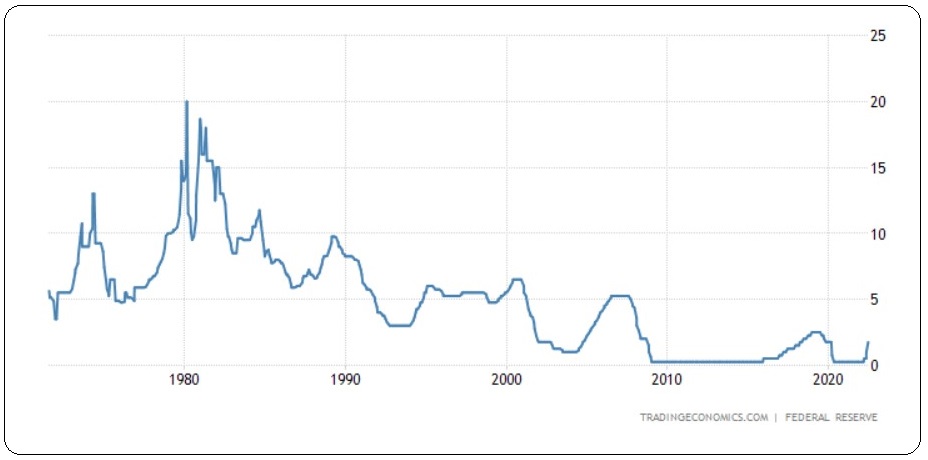

Το βασικό πρόβλημα στο οποίο εστιάζουν όλοι, κεντρικές τράπεζες, κυβερνήσεις, οικονομικοί αναλυτές, μέσα μαζικής ενημέρωσης και βέβαια καταναλωτές και επιχειρήσεις, είναι ο πληθωρισμός. Κατά κανόνα το πρόβλημα λύνεται από τους υπεύθυνους, προχωρώντας σε αύξηση των επιτοκίων. Όταν λέμε υπεύθυνους, εννοούμε κυρίως την Fed, καθώς εκείνοι κρατούν την μπαγκέτα της παγκόσμιας οικονομίας.

Ωστόσο αυτή τη φορά η άνοδος των επιτοκίων είναι σχεδόν απαγορευτική. Τα υπερχρεωμένα κράτη και επιχειρήσεις είναι πλέον ο κανόνας. Ποτέ άλλοτε ο κόσμος δεν είχε συσσωρεύσει τόσο χρέος. Δημόσιο, εταιρικό, ιδιωτικό. Το χρέος των ΗΠΑ είναι 120% επί του ΑΕΠ, σε σχέση με 30% που ήταν τη δεκαετία του 1970, όταν είχαμε πάλι εμφάνιση παρόμοιων πληθωριστικών πιέσεων. Αυτό σημαίνει ότι οι τόκοι που θα πρέπει να πληρωθούν αυτή τη φορά είναι πολύ μεγαλύτερο ποσοστό του ΑΕΠ.

Δυστυχώς όμως δεν είναι μόνο αυτό το πρόβλημα. Η σημαντική αύξηση των επιτοκίων, σε συνδυασμό με την αποστράγγιση της ρευστότητας, επιφέρει υποχώρηση της αξίας των περιουσιακών στοιχείων, ταυτόχρονα με τη μείωση της οικονομικής δραστηριότητας. Άρα υποχώρηση των φορολογικών εσόδων, τη στιγμή που χρειάζονται περισσότερο από ποτέ.

Το πιθανότερο είναι η Fed να συνεχίσει την πολιτική της αύξησης επιτοκίων μέχρι να αρχίσουν οι πρώτες ρωγμές. Τότε θα σταματήσουν, γιατί μπορεί να καταλήξουμε σε σπάσιμο της παγκόσμιας οικονομίας και διολίσθηση της σε επίπεδα μη αναστρέψιμα. Γι' αυτό την αποκαλούν τέλεια καταιγίδα. Υπάρχει σοβαρή περίπτωση να μην πρόκειται για απλή ύφεση μικρής διάρκειας.

Η πολιτική σύσφιξης στην πράξη

Δεν είναι μόνο ο πληθωρισμός και η ανεργία τα ενδιαφέροντα της Fed, βάσει καταστατικού. Το βασικό της μέλημα είναι να λειτουργεί ομαλά η αγορά ομολόγων. Αν υπάρξει εκεί ανωμαλία, τότε όλο το σύστημα καταρρέει. Αν «σπάσει» η αγορά των ομολόγων, θα προκληθεί ο απόλυτος εφιάλτης, τον οποίο θα φροντίσουν να αποφύγουν πάση θυσία.

Το Σεπτέμβρη του 2018 είχαμε την πρώτη απόπειρα για «σύσφιξη» μετά την κρίση των ενυπόθηκων δανείων. Ο δείκτης S&P έπεσε 20%, κάτι που σίγουρα ανησύχησε το συμβούλιο, αλλά το καθοριστικό σημείο ήταν πως δεν εκδόθηκαν καθόλου «junk» ομόλογα για 6 εβδομάδες. Η πιστωτική αγορά κυριολεκτικά πάγωσε. Όπως και η Fed το πρόγραμμα σύσφιξης, για να αποφύγει τα χειρότερα.

Το φθινόπωρο του 2019 υπήρξε μια «ακίδα» στα επιτόκια των repos. Εκτινάχθηκαν παρόλο που το βασικό επιτόκιο έπεφτε, όταν επιχειρήθηκε να μειωθεί ο ισολογισμός της κεντρικής τράπεζας. Αποτέλεσμα; Αναγκάστηκαν να αλλάξουν πορεία παρέχοντας άμεσα ρευστότητα, για να μην έχουν πρόβλημα οι τράπεζες.

Οι περισσότεροι αναλυτές εστιάζουν στις μετοχές. Αν υποχωρήσουν δεν θα είναι ευχάριστο, αλλά δεν είναι αυτό το δεδομένο που θα παρακινήσει τη Fed να πράξει κάτι δραστικά διαφορετικό. Η αγορά των ακινήτων τους ενδιαφέρει περισσότερο, γιατί από εκεί εξαρτάται η υγεία του τραπεζικού συστήματος. Όμως εκεί οι επιπτώσεις δεν φαίνονται άμεσα. Μπορούν να αναβάλουν τυχόν δράση. Ίσως μάλιστα στην παρούσα φάση να μην το δουν καν ως κάτι δυσάρεστο, επειδή όταν ο άνθρωπος βλέπει τις τιμές των περιουσιακών στοιχείων του να μειώνονται, τότε αισθάνεται φτωχός και καταναλώνει λιγότερο. Άρα συμβάλει στην καταπολέμηση του πληθωρισμού.

Οι κεντρικές τράπεζες σε δεύτερο ρόλο

Υπάρχει ένα όριο στην αύξηση των επιτοκίων των ΗΠΑ. Όσο πιο μεγάλα είναι, ειδικά συγκριτικά με τα ανταγωνιστικά νομίσματα, τόσο αυξάνεται το κίνητρο να αγοράζουν αμερικανικά ομόλογα, άρα να ανεβαίνει η ισοτιμία εξαιτίας της ζήτησης για δολάρια. Όμως, δεν είναι καθόλου σίγουρο πως η Fed επιθυμεί το σενάριο του δυνατού δολαρίου.

Η πολιτική που εφάρμοσε ο Paul Volcker το 1980, όταν ως επικεφαλής της Fed οδήγησε τα αμερικανικά επιτόκια στο 20%, είχε ως αποτέλεσμα να χρεοκοπήσουν οι υπερχρεωμένες χώρες της Λατινικής Αμερικής. Τα κεφάλαια έφευγαν από εκεί και άρχισαν να συρρέουν στις ΗΠΑ. Σήμερα όμως, με τα επίπεδα χρέους που υπάρχουν διεθνώς, μια αντίστοιχη ενέργεια θα χρεοκοπήσει τους πάντες.

Μια άλλη ιδιαιτερότητα της περιόδου είναι πως τα επιτόκια δεν ανεβαίνουν μόνο από τις κεντρικές τράπεζες, αλλά και από τους ίδιους τους επενδυτές. Το κόστος δανεισμού έχει ανέβει σε μεγαλύτερο ποσοστό αναλογικά με τα επιτόκια που ανέβασαν οι κεντρικές τράπεζες. Γιατί συμβαίνει αυτό; Επειδή φοβούνται ότι αυξάνεται ο κίνδυνος χρεοκοπίας. Συνεπώς εμφανίζονται πρόθυμοι να δανείσουν μόνο με υψηλότερο επιτόκιο.

Μετά από δεκαετίες, οι αποφάσεις της Fed δεν καθοδηγούν την οικονομία. Στην πράξη, ακόμα και η ρευστότητα που έχει εκχυθεί στο σύστημα αποτραβιέται με ρυθμό διαφορετικό από εκείνο που αποφασίζουν. Θεσμικοί και ιδιώτες προτιμούν να πληρώσουν τώρα, παρά όταν θα είναι υποχρεωμένοι να πληρώσουν τα χρέη τους ακριβότερα με αυξημένα επιτόκια.

Κάποιοι θεωρούν πως η Fed θα βγάλει για άλλη μια φορά το λαγό από το καπέλο και θα γυρίσει την κατάσταση, όπως έχει κάνει άλλες φορές στο παρελθόν. Δυστυχώς δεν υπάρχει κάποια εγγύηση πως αυτή τη φορά θα συμβεί κάτι τέτοιο. Όταν τα πράγματα δυσκολεύουν, δεν σημαίνει πάντα πως θα υπάρξει επιστροφή στην ομαλότητα. Μπορεί να πάνε ακόμα πιο άσχημα, επειδή έχουμε μπει σε ένα κατηφορικό σπιράλ. Ποιος μπορεί να εγγυηθεί πως δεν ζούμε σε μια τέτοια περίοδο; Ακόμα και οι αυτοκρατορίες πέφτουν. Αργούν αλλά πέφτουν. Και όταν πέσουν, είναι σχεδόν αδύνατον να ξανασηκωθούν.

Οι κεντρικές τράπεζες στην αρχή διαβεβαίωναν πως ο πληθωρισμός ήταν παροδικός. Διαψεύστηκαν. Τώρα ισχυρίζονται ότι θα αποφύγουμε την ύφεση. Οι πιθανότητες να διαψευστούν και πάλι είναι μεγάλες. Αν διαβρωθεί η αξιοπιστία τους, ίσως αποδειχθεί ιδιαίτερα επικίνδυνο. Οι αγορές βασίζονται στη θεμελιώδη υπόθεση ότι οι κεντρικές τράπεζες είναι πάντα έτοιμες να στηρίξουν την οικονομία, whatever it takes. Δηλαδή, είναι πάντα έτοιμες να τυπώσουν χρήμα αν παραστεί ανάγκη.

Το λυτρωτικό σενάριο

Ένα πιθανό σενάριο είναι πως η προσοχή θα στραφεί προς τη χαμηλή ανάπτυξη ή την ύφεση. Όλοι θα θελήσουν να αποφύγουν την ανεργία και τις χρεοκοπίες με κάθε κόστος. Ποιο θα είναι αυτό το πρόβλημα που δεν θα ενοχλεί και τόσο; Ο πληθωρισμός. Άρα, θα είναι ελεύθεροι να ανοίξουν τις κάνουλες τις ρευστότητας.

Αν σας φαίνεται απίθανο, σκεφτείτε πώς το πρόβλημα του χρέους εγκαταλείφθηκε από κυβερνήσεις, διεθνείς οργανισμούς και αναλυτές, την περίοδο της πανδημίας. Όχι μόνο πέρασε στην άκρη, αλλά άρχισαν εσκεμμένα να το αυξάνουν σαν να μην υπάρχει αύριο, δημιουργώντας χρήμα. Αυτό θα είναι το σημείο καμπής και πάλι. Για να εξευμενίσεις το ηφαίστειο, θυσιάζεις παρθένες. Κι αν δεν πιάσει, θυσιάζεις περισσότερες.

Δεν είναι όμως όλα μαύρα. Γνωρίζουμε από την ιστορία πως οι αγορές προσαρμόζονται. Οι άνθρωποι βρίσκουν τρόπους να αντιμετωπίσουν εύκολα ή δύσκολα τα εμπόδια. Η υποτίμηση της ανθρώπινης επινόησης και της θέλησης για ευημερία αποτελεί ένα συνηθισμένο λάθος των αναλυτών. Επανειλημμένα έχουν ανατραπεί οι δυσοίωνες συνθήκες σε βάρος των προγνωστικών.

Κινητήριος δύναμη και πάλι θα είναι η τεχνολογική πρόοδος. Δεν σταματάει ποτέ ούτε μπορεί να της σταθεί εμπόδιο καμία οικονομική κρίση. Για την ακρίβεια, η ανθρωπότητα βρίσκεται στο καλύτερο σημείο της ιστορίας σε σχέση με τις τεχνολογικές βελτιώσεις και ανακαλύψεις. Γενετική, blockchain, τεχνητή νοημοσύνη, ρομποτική, νανοτεχνολογία, αυτοκινούμενα οχήματα, νέες μπαταρίες, Διαδίκτυο των Πραγμάτων. Όλα αυτά έχουνε ξεπεράσει το στάδιο της έρευνας. Κατευθύνονται προς την φάση της ευρείας υιοθέτησης.

Πότε θα ξεκινήσει η ανάκαμψη στις αγορές; Δεν μπορούμε να το ξέρουμε, αλλά γνωρίζουμε κάτι άλλο. Ότι θα ξεκινήσει νωρίτερα απ' όσο περιμένουν όλοι. Στην αρχή θα είναι όλοι δύσπιστοι. Θα θέλουν να πουλήσουν ανακουφισμένοι στην πρώτη ευκαιρία, στο πρώτο μικρό ράλι. Οι τιμές, όμως, προς έκπληξή τους θα συνεχίσουν να ανεβαίνουν. Πώς είμαστε τόσο βέβαιοι; Επειδή αυτό το μοτίβο επαναλαμβάνεται αέναα, σε όλη τη χρηματιστηριακή ιστορία.

Σεμινάρια και βιβλίο για τα κρυπτονομίσματα

Τα σεμινάρια θα συνεχίσουν ξανά από Σεπτέμβρη. Μπορείτε όμως να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin» από το https://www.media2day.gr/seminars και στα βιβλιοπωλεία. Οι κάτοικοι του εξωτερικού μπορούν να το παραγγείλουν από το Amazon.

_7.png)

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα