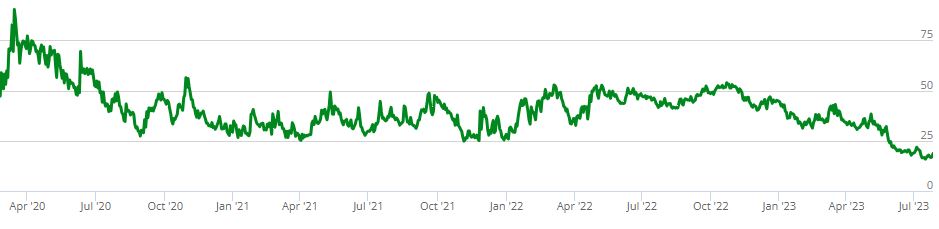

Η φετινή άνοδος στους μετοχικούς δείκτες της Wall Street και η αισιοδοξία που έχει δημιουργήσει σε μεγάλη μερίδα των επενδυτών, έχουν μειώσει τη ζήτηση για δικαιώματα προαίρεσης πώλησης (put options), προκαλώντας έτσι την πτώση του δείκτη Μεταβλητότητας VIX, του λεγόμενου «μετρητή φόβου», στο χαμηλότερο μετα-πανδημικό του επίπεδο.

Γράφημα 1: Σε πολυετές χαμηλό ο δείκτης Μεταβλητότητας VIX

Πηγή: Yahoo Finance (τιμές 28/7)

Aπό την αρχή του έτους, o σηματωρός δείκτης S&P-500, ο υπολογισμός του οποίου γίνεται με βάση την κεφαλαιοποίηση των επιμέρους εταιριών που τον αποτελούν, έχει ανατιμηθεί κατά 18% περίπου (τιμές 28/7). Αν όμως ο δείκτης υπολογιστεί ισοσταθμικά, αποδίδοντας δηλαδή μεγαλύτερη βαρύτητα σε εισηγμένες μικρότερου μεγέθους, η φετινή του απόδοση περιορίζεται στο 8%.

Αυτή η απόκλιση καταδεικνύει ότι το μεγαλύτερο μέρος των κερδών της Αγοράς προέρχεται από μια «χούφτα» ονόματα mega cap, τη στιγμή που οι υπόλοιποι τίτλοι δεν «ακολουθούν» την άνοδο στον ίδιο βαθμό.

Γράφημα 2: Η απόκλιση στην απόδοση μεταξύ του equal weighted και του value-weighted S&P-500

Πηγή: www.spglobal.com (τιμές 28/7)

Προσοχή όμως: Η χρηματιστηριακή ιστορία έχει αποδείξει ότι η περιορισμένη συμμετοχή (breadth) των επιμέρους εισηγμένων στην κίνηση της Αγοράς μπορεί να δημιουργήσει απρόσμενα κύματα υψηλής Μεταβλητότητας.

Σύμφωνα με τον μετρητή COR3M του Χρηματιστηρίου του Σικάγο, η τριμηνιαία αναμενόμενη μέση Συσχέτιση (correlation) μεταξύ των 50 μετοχών που έχουν τη μεγαλύτερη κεφαλαιοποίηση εντός του S&P-500 βρίσκεται σε χαμηλό 5 ετών. Με άλλα λόγια, οι επενδυτές εκτιμούν ότι ο «συγχρονισμός» μεταξύ των αμερικανικών μετοχών θα παραμείνει σε χαμηλά επίπεδα.

Γράφημα 3: Οι εκτιμήσεις για την Συσχέτιση μεταξύ των τιμών των μετοχών (CΒΟΕ 3-month Implied Correlation Index)

Πηγή: www.CBOE.com (τιμές 28/7)

Όσο συνεχίζεται η τρέχουσα κατάσταση χαμηλής Συσχέτισης και μεγάλης ηρεμίας, οι stock pickers θα έχουν την... τιμητική τους. Όταν, όμως, οι συσχετίσεις μεταξύ των μετοχών νομοτελειακά αυξηθούν, λόγω π.χ. ενός μάκρο-σοκ που θα προκαλέσει υψηλότερο συστημικό κίνδυνο, η Μεταβλητότητα ολόκληρης της Αγοράς αλλά και έκαστου τίτλου θα εκτιναχθεί.

Αξιοπρόσεκτα, λοιπόν, τα ρίσκα που συνεχίζει να αναλαμβάνει η Wall Street, την οποία θα συνεχίσουμε να παρακολουθούμε μέσω των προπορευόμενων μετρήσεων Μεταβλητότητας (volatility) και Συσχέτισης (correlation) που ισορροπούν σε «τεντωμένο σκοινί».

Αποποίηση ευθύνης: Τα παραπάνω εκφράζουν προσωπικές απόψεις και σε καμία περίπτωση δεν αποτελούν προτροπή για αγορά, πώληση ή διακράτηση οποιασδήποτε κινητής αξίας.

* Ο Πέτρος Στεριώτης ([email protected]) είναι διαχειριστής χαρτοφυλακίου. Κατέχει τις ανώτατες πιστοποιήσεις της Επιτροπής Κεφαλαιαγοράς και είναι μέλος της Διεθνούς Ομοσπονδίας Τεχνικών Αναλυτών (IFTA) και της βρετανικής Society of Technical Analysts.

Oι απόψεις που διατυπώνονται σε ενυπόγραφο άρθρο γνώμης ανήκουν στον συγγραφέα και δεν αντιπροσωπεύουν αναγκαστικά, μερικώς ή στο σύνολο, απόψεις του Euro2day.gr.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία