Παρά την τριήμερη ανοδική κίνηση στις τιμές των μετοχών, η ανησυχία στην αγορά παραμένει υψηλή, αφού για ακόμα μία φορά διακυβεύονται πολλά και σε πολλά διαφορετικά μέτωπα. Η αβεβαιότητα που κυριάρχησε στο δεύτερο μισό του 2014 στις ελληνικές αγορές περιουσιακών στοιχείων κινείται στο ζενίθ της, ενώ οι εκλογές απέχουν μόλις μερικές ημέρες.

Παρά την ανάσα στο χρηματιστήριο προς τις 850 μονάδες, οι αναλυτές επιμένουν ότι οι μετοχές με αμυντικά χαρακτηριστικά θα πρέπει να παραμείνουν στο πρίσμα των επενδυτών. Υπό προϋποθέσεις, αυτή η κατηγορία τίτλων διαθέτει τα χαρακτηριστικά εκείνα που χρειάζονται για να συνεχίσουν να αποτελούν επενδυτικά καταφύγια στην αυξημένη μεταβλητότητα που επικρατεί στην αγορά.

Οι νέες συνθήκες, παρότι έχουν αποτυπωθεί τόσο στο χρηματιστήριο όσο και στις τιμές των ομολόγων με την κατακόρυφη αύξηση του πολιτικού κινδύνου, δεν έχουν προκληθεί μέσα από επιθετικές ρευστοποιήσεις από τους ξένους επενδυτές. Το οξύμωρο των εγχώριων αξιών είναι ότι, αν και οι ξένοι θεσμικοί είναι πολύ πιο δύσπιστοι για τις προοπτικές της ελληνικής αγοράς, η πλειονότητά τους είναι πολύ πιο ενημερωμένη και οι περισσότεροι από τους διαχειριστές επισημαίνουν με νόημα ότι το 2015 δεν είναι 2012, εκτιμώντας ότι η επαναφορά του Grexit σήμερα είναι περισσότερο ζήτημα εσωτερικής, αλλά και ευρωπαϊκής πολιτικής αντιπαράθεσης, παρά πραγματικός φόβος για τις αγορές.

Βέβαια, η παραπάνω προσέγγιση δεν ισχύει για τα hedge funds κι η ελληνική αγορά πληρώνει ακριβά τους δείκτες ισχυρής μεταβλητότητας που εμφανίζει. Ο δείκτης των blue chips έχει τη μεγαλύτερη μεταβλητότητα απ' όλους τους δείκτες στις μεγάλες ευρωπαϊκές αγορές, ενώ ξεπερνά το 70% για τον δείκτη των τραπεζών σε ετήσια βάση, κάνοντας πιο «εύκολη» επιλογή μετοχών από την εγχώρια αγορά με αμυντικά χαρακτηριστικά.

Το ερώτημα πλέον είναι αν αυτή η αναταραχή έχει ορατό τέλος. Οι περισσότεροι αναλυτές συμφωνούν τελικά ότι η περίοδος αστάθειας θα διαρκέσει αρκετά, τουλάχιστον μέχρις ότου υπάρξουν απτά δείγματα πολιτικής από την κυβέρνηση που θα προκύψει, και, μέχρι τότε, συνιστούν πιο συντηρητική επενδυτική τακτική. Υπό αυτό το πρίσμα, μια πιο κοντινή ματιά στις ελληνικές μετοχές που εμφανίζουν τα πιο αμυντικά χαρακτηριστικά σε αυτό το χρονικό διάστημα, κρίνεται απαραίτητη.

Οι εταιρείες

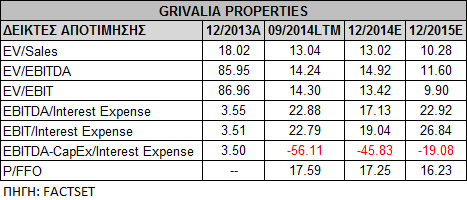

• Grivalia Properties: Παρά την πτώση 8% στο διάστημα των 30 ημερών, συνεχίζει να υπεραποδίδει της αγοράς σε όλα τα χρονικά διαστήματα. Για την περίοδο του ενός έτους η απόδοσή της διαμορφώνεται στο +4% έναντι -35% για τον Γενικό Δείκτη. Η μετοχή της αποτιμάται με 16,2 φορά τα κέρδη του 2015 και 1,1 φορά την καθαρή εσωτερική αξία, έναντι 16 φορών τα κέρδη και 1,2 φοράς την εσωτερική αξία για το δείκτη Euro Stoxx Real Estate.

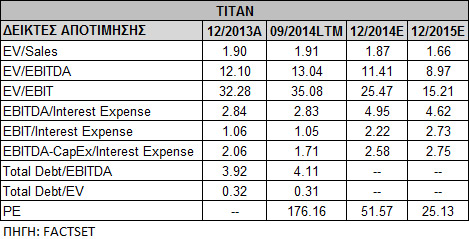

• Τιτάν: Σχεδόν αμετάβλητη στο διάστημα των 30 ημερών και κέρδη από τις αρχές του έτους, η μετοχή της Τιτάν αποτελεί μία από τις αμυντικές μετοχές της ελληνικής αγοράς βάσει της πορείας της διαχρονικά στο ταμπλό του Χ.Α. Η μετοχή, αν και εμφανίζει υψηλό premium σε όρους P/E έναντι των ευρωπαϊκών εταιρειών του κλάδου Euro Stoxx Constructions & Materials, σε όρους EV/EBITDA για το 2015 το premium μειώνεται στο 9%.

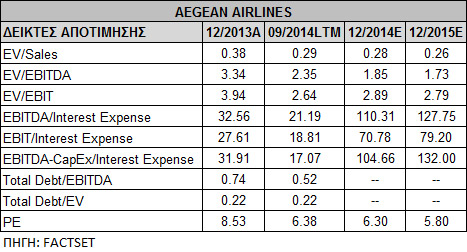

• Aegean Airlines: Η μετοχή της Αεροπλοΐας Αιγαίου με οριακές απώλειες τον τελευταίο μήνα και σημαντικά κέρδη στο δωδεκάμηνο συνεχίζει να ξεπερνάει τις επιδόσεις των δεικτών του Χ.Α. Βάσει των εκτιμήσεων των αναλυτών για το 2015, ο τίτλος θα εξακολουθεί να είναι διαπραγματεύσιμος με σημαντικό discount έναντι των ευρωπαϊκών εταιρειών του κλάδου Stoxx Europe Airlines. Το P/E για το 2015 προσεγγίζει τις 6 φορές, ενώ για τον ευρωπαϊκό δείκτη είναι 15,5 φορές το 2015.

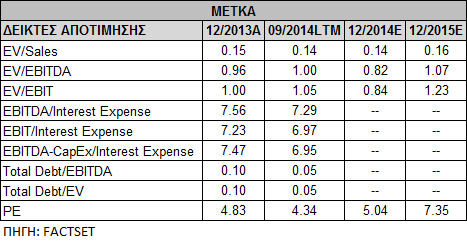

• Μέτκα: Αξιοπρόσεκτες οι επιδόσεις αλλά και αμυντικά χαρακτηριστικά για τη θυγατρική της Μυτιληναίος, με +8% και τη μεγαλύτερη απόδοση ανάμεσα στις μετοχές της υψηλής κεφαλαιοποίησης. Παρά τη μείωση στα κέρδη ανά μετοχή που προβλέπουν οι αναλυτές τόσο για φέτος όσο και για το 2016, η αποτίμηση της εταιρείας είναι εξαιρετικά χαμηλή. Σε όρους P/E και EV/EBITDA σε σχέση με τον δείκτη Euro Stoxx Industrial Goods & Services, το discount της μετοχής ξεπερνά το 50%.

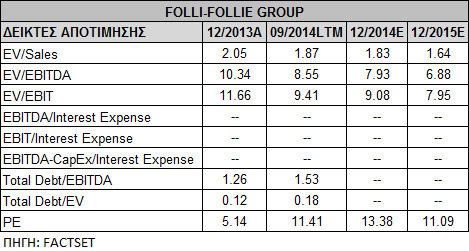

• Folli Follie Group: Συνεχίζει τη σημαντική της υπεραπόδοση έναντι της αγοράς σε όλα τα χρονικά διαστήματα, με +9% στο 12μηνο έναντι -35% της αγοράς. Η αποτίμηση του τίτλου σε όρους P/E είναι στις 11 φορές περίπου τα κέρδη του 2015, ενώ ο δείκτης EV/EBITDA εκτιμάται σε 7 φορές. Ο δείκτης Europe Stoxx Retail αποτιμάται στις 18,5 φορές τα κέρδη του 2015 και στις 9 φορές τα EBITDA.

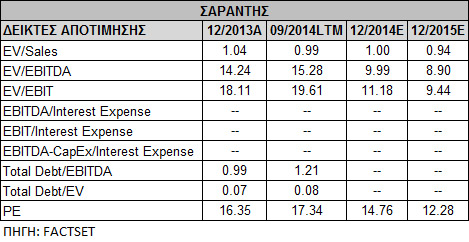

• Σαράντης: Με μεταβλητότητα 32% στο διάστημα των 52 εβδομάδων και απόδοση +10% (ενώ τον τελευταίο μήνα -3%), η μετοχή του Σαράντη δείχνει ιδιαίτερα ανθεκτική στις πιέσεις που έχει δεχθεί η αγορά μετοχών. Οι εκτιμήσεις των αναλυτών με βάση τα κέρδη του 2015 τοποθετούν την αποτίμησή της στις 12,3 φορές τα καθαρά κέρδη του 2015, χαμηλότερα από το δείκτη Stoxx Europe Personal & Household Goods.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα