«Οι αγορές ξεκίνησαν ένα νέο κεφάλαιο το πρώτο τρίμηνο του τρέχοντος έτους, όταν η Fed σηματοδότησε ότι πρόκειται να λάβει αποφασιστικά μέτρα για να αντιμετωπίσει τον πληθωρισμό, γεγονός που μας ώθησε να μειώσουμε περαιτέρω το προφίλ κινδύνου στην κατανομή των περιουσιακών στοιχείων για να προστατεύσουμε την απόδοση», εξηγεί η Société Générale.

«Οι προοπτικές για την ανάπτυξη παραμένουν υπό πίεση, ενώ ο πληθωρισμός φαίνεται ότι θα παραμείνει υψηλός μέχρι να σταματήσει η άνοδος της τιμής του πετρελαίου (σ.σ. προβλέπει μια κορυφή στα 130 δολάρια/βαρέλι). Η σταδιακή κλιμάκωση φαίνεται να είναι γεγονός όσον αφορά τον πόλεμο στην Ουκρανία. Μόνο η Κίνα και ορισμένες αναδυόμενες χώρες (ΕΜ) φαίνονται έτοιμες να δώσουν βελτιωμένη ροή ειδήσεων», εξηγεί ο Alain Bokobza.

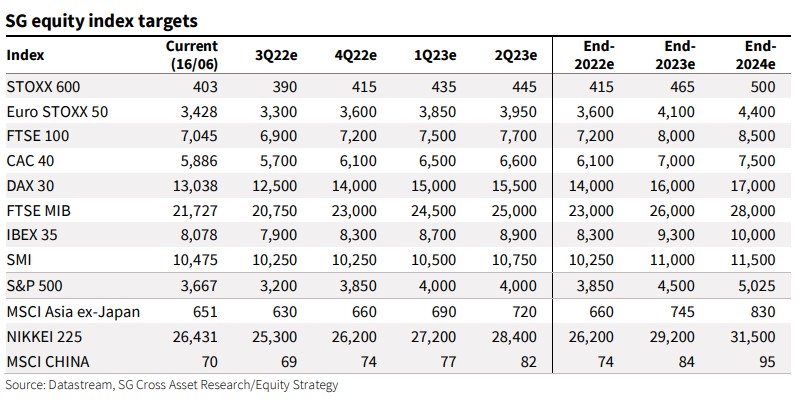

Οι τιμές-στόχοι των δεικτών

Σύμφωνα με το σενάριο της Société Générale, ο δείκτης STOXX 600 θα φτάσει τις 415 μονάδες (3% υψηλότερα από τα τρέχοντα επίπεδα) και ο Eurostoxx 50 τις 3.600 μονάδες (+5% έναντι του τρέχοντος επιπέδου) στα τέλη του 2022. Το 2023 μπορεί να είναι μια καλή χρονιά για τις ευρωπαϊκές μετοχές, με διψήφια απόδοση.

Σε ό,τι αφορά τις μετοχές στις ΗΠΑ, η θετική άποψη παραμένει και «βλέπει» τον δείκτη S&P 500 στις 3.850 μονάδες στα τέλη του 2022, ενώ μπορεί να υποχωρήσει έως και τις 3.300 μονάδες εντός του επόμενου διαστήματος, πριν ανακάμψει αργότερα μέσα στο έτος. Δεν βλέπει ύφεση ή στασιμοπληθωρισμό ως βασικό σενάριο, αλλά μια τυπική ύφεση θα οδηγούσε τον S&P 500 στις 3.200 μονάδες, ενώ ένα σκηνικό στασιμοπληθωρισμού τύπου δεκαετίας του ’70 θα μπορούσε να ωθήσει τον δείκτη στις 2.525 μονάδες.

«Τα περιουσιακά στοιχεία κινδύνου έχουν πράγματι υποστεί μια εκτεταμένη διόρθωση από την κορυφή, αλλά δεν βλέπουμε ακόμη σημάδια συνθηκολόγησης. Ο Nasdaq εξακολουθεί να βρίσκεται 17% πάνω από τα προ της πανδημίας επίπεδα, ενώ ο S&P 500 10% πάνω και τα ασφάλιστρα κινδύνου των μετοχών τους δεν φαίνονται ιδιαίτερα υψηλά. Η μεταβλητότητα των μετοχών είναι μόνο μεσαίου εύρους και η τρέχουσα τοποθέτηση δεν δείχνει ακόμη ακραία αρνητικό κλίμα (εκτός από τα πολύ μακροπρόθεσμα ομόλογα του αμερικανικού δημοσίου)», εκτιμά η SG.

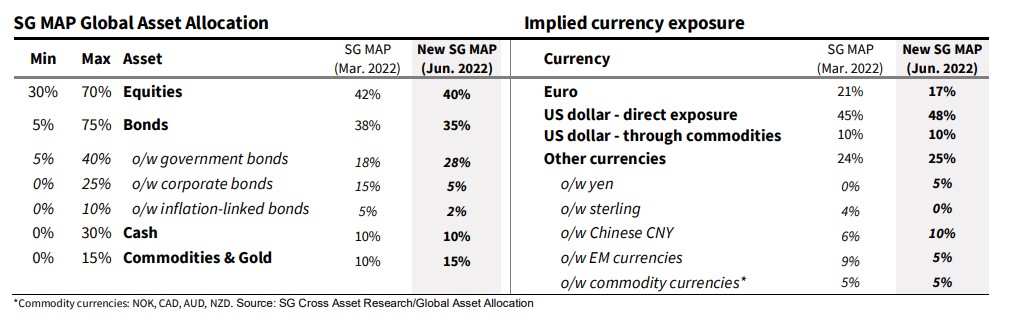

Η τράπεζα διατηρεί μια κατανομή με προφίλ χαμηλού κινδύνου με μικρές προσαρμογές:

- Προσθέτει προστασία έναντι του αυξανόμενου πιστωτικού κινδύνου το 3ο τρίμηνο, επιπλέον της προστασίας από τον κίνδυνο στασιμοπληθωρισμού που ήδη υπάρχει.

- Ενισχύει τα εμπορεύματα (+5 μονάδες στο 15%) επίσης για να προστατευτούν οι επενδυτές από την περαιτέρω κλιμάκωση του πολέμου στην Ουκρανία.

- Κίνα και τα ομόλογα σε τοπικό νόμισμα των ΕΜ αναμένεται να αποδειχθούν αποδοτικές επενδύσεις.

- Στη σφαίρα των μη αγαπημένων περιουσιακών στοιχείων μπαίνει το γεν αντί του ευρώ.

- Μειώνει την προστασία από τον πληθωρισμό μέσω των ομολόγων που συνδέονται με τον πληθωρισμό.

Αναφορικά με τις βασικές προκλήσεις προτείνει τα ακόλουθα trades.

Βασική πρόσκληση 1: Η αυστηρότερη νομισματική πολιτική επιβάλλει επιβράδυνση της ανάπτυξης

- Μακροπρόθεσμα ομόλογα μακράς διάρκειας των ΗΠΑ (10ετούς και 30ετούς διάρκειας)

- Short GBP/USD

- Short Nasdaq / Long China Tech

- Long SG US Defensive Tech basket

Κίνδυνος: Η πιθανότητα ύφεσης αυξάνεται ταχύτερα από το αναμενόμενο.

Βασική πρόκληση 2: Ομόλογα - το επόμενο ντόμινο που θα τιμολογήσει έναν υψηλότερο κίνδυνο ύφεσης.

- Μηδενική στάθμιση στα εταιρικά ομόλογα υψηλής απόδοσης (ΗΠΑ και Ευρώπη)

- Αντιστάθμιση της πιστωτικής έκθεσης μέσω των δεικτών SG US Strong Balance Sheet Indices

- Μακροπρόθεσμη αμυντική πίστωση (Euro Utilities) / Βραχυπρόθεσμη κυκλική (Euro Industrials)

- Long SG US Credit Shock Survivor Basket / Short SG US Credit Shock Loser Basket

Κίνδυνος: Η ανάπτυξη παραμένει ισχυρότερη για μεγαλύτερο χρονικό διάστημα.

Βασική πρόσκληση 3: Αντιστάθμιση του στασιμοπληθωρισμού

- Long πετρέλαιο & long στον τομέα των πετρελαϊκών μετοχών των ΗΠΑ

- Long ισπανικές (IBEX-35) και βρετανικές (FTSE-100) μετοχές

- Long Ινδονησία / Short MSCI Asia ex-Japan

- Μακροπρόθεσμα καλάθια στασιμοπληθωρισμού SG (ΗΠΑ και Ευρώπη)

- Long SG US Margin Defenders Basket

- Μακροπρόθεσμα long σε AUD

Κίνδυνος: Αιχμές πληθωρισμού

Βασική πρόσκληση 4: Πλησιάζει η κορύφωση του πόνου στις αναδυόμενες αγορές

- Μακροπρόθεσμα ομόλογα σε τοπικό νόμισμα των ΕΜ, εκτός Κίνας, χωρίς αντιστάθμιση

- Μακροπρόθεσμα εμπορεύματα που εξάγουν ΕΜ FX (BRL, MXN, CLP, ZAR)

- Προτιμήστε τα ομόλογα των ΕΜ έναντι των μετοχών των ΕΜ (εκτός Κίνας)

Κίνδυνος: απότομη άνοδος των αποδόσεων των αμερικανικών κρατικών ομολόγων

Βασική πρόσκληση 5: Βελτίωση των προοπτικών της Κίνας

- Επενδύσεις σε μετοχές της Κίνας (HSCEI)

- Αλλαγή κινεζικών κρατικών ομολόγων (CGB) σε κρατικά ομόλογα της Κορέας (KTB)

- Μακροπρόθεσμος δείκτης SGI China Green Transition Index

- Μακροπρόθεσμα καλάθια παραδοσιακών και νέων υποδομών της SG

Κίνδυνος: Διατήρηση της στρατηγικής μηδενικής Covid για (πολύ) μεγαλύτερο χρονικό διάστημα

Βασική πρόσκληση 6: Αταξικές αλλαγές πολιτικής

- Short USDJPY

- Long Ιαπωνικές τράπεζες / Short Topix

- Long CHF

Κίνδυνος: Η BoJ και η SNB διατηρούν αμετάβλητη την πολιτική τους ανεξαρτήτως κόστους.

Βασική κλήση 7: Αλλαγή της παγκόσμιας τάξης πραγμάτων

- Long χρυσός

- Long SG US Reshoring Equity basket

- Long SGI EU Green Deal index

- Long SG Asia Nuclear basket

- Long SG Global Cybersecurity basket

Κίνδυνος: Απότομη μείωση των γεωπολιτικών κινδύνων.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία