Τα εταιρικά αποτελέσματα του 2022 εντυπωσιάζουν, οι χρηματιστηριακοί δείκτες των εισηγμένων εταιρειών είναι κατά κανόνα ελκυστικοί και το πρώτο φετινό τρίμηνο ξεκίνησε δυνατά τόσο για την ελληνική οικονομία, όσο και για τις επιδόσεις των περισσότερων επιχειρήσεων.

Παρ’ όλα αυτά, η μία εστία κινδύνου διαδέχεται την άλλη και όλες μαζί έχουν δημιουργήσει ένα κλίμα φόβου στη χρηματιστηριακή αγορά, η οποία, μετά τη δραστική υποχώρηση των τιμών των καυσίμων, καλείται να αντιμετωπίσει τις όποιες ενδεχόμενες έμμεσες παρενέργειες από τη διεθνή τραπεζική αναταραχή, αλλά και το απρόβλεπτο εγχώριο πολιτικό ρίσκο.

Όλα δείχνουν πως έχουμε μπει σε ένα δεύτερο τρίμηνο σημαντικών αβεβαιοτήτων, με πολλούς επενδυτές να αναβάλλουν τις κινήσεις τους μέχρις ότου η όλη κατάσταση αρχίσει να ξεκαθαρίζει. Οι αισιόδοξοι, πάντως, θεωρούν ότι τώρα είναι μια καλή ευκαιρία για προσεκτικές, σταδιακές και επιλεκτικές μακροπρόθεσμες τοποθετήσεις.

Αν υποθέσουμε ότι το ενεργειακό πρόβλημα θα συνεχίσει να βρίσκεται σε ύφεση για τουλάχιστον αρκετούς μήνες ακόμη και αν επίσης πιστέψουμε αναλυτές και αξιωματούχους ότι οι ελληνικές τράπεζες δεν κινδυνεύουν από τα όσα γίνονται στο εξωτερικό, τότε δεν μένει παρά να αξιολογήσουμε το πολιτικό ρίσκο και το κατά πόσο αυτό θα μπορούσε να επηρεάσει την ελληνική οικονομία και κατ’ επέκταση την εγχώρια επενδυτική αγορά.

Αυτό επισημαίνουν χρηματιστηριακοί αναλυτές, θεωρώντας πως η ελληνική οικονομία μόνο έμμεσα μπορεί να επηρεαστεί από τα όσα συμβαίνουν στις ξένες τράπεζες, ενώ αντίθετα δεν τους είναι καθόλου εύκολο να προσδιορίσουν τον παράγοντα του εγχώριου πολιτικού ρίσκου.

Χαρακτηριστική είναι η εκτίμηση γνωστού παράγοντα της αγοράς: «Παρότι το τοπίο είναι ιδιαίτερα θολό, οι ξένοι θεσμικοί -επί του παρόντος τουλάχιστον- δεν φαίνεται να δείχνουν τρομαγμένοι σχετικά με τον ελληνικό πολιτικό κίνδυνο, αν και ενημερώνονται τακτικά γι’ αυτόν. Το θέμα δεν είναι απλό: Ζητούμενο είναι να προκύψει ένα φιλοεπενδυτικό - φιλοαναπτυξιακό κυβερνητικό σχήμα με μια πλειοψηφία που να είναι ισχυρή, με ό,τι αυτό μπορεί να σημαίνει για τον αριθμό των κυβερνητικών βουλευτικών εδρών, αλλά και για το πόσο συμπαγές μπορεί να αποδειχτεί στο πέρασμα του χρόνου.

Η άσκηση αυτή δεν είναι καθόλου εύκολη με βάση τα τρέχοντα δημοσκοπικά ευρήματα, αλλά και με βάση τις μέχρι τώρα δηλώσεις των μεγάλων πολιτικών κομμάτων. Από την άλλη πλευρά, απομένει πολύς καιρός μέχρι την πρώτη κάλπη, με τους αναλυτές να εκτιμούν ότι αν κάποιο κόμμα λάβει σε αυτή ποσοστό άνω του 33%-34% στις 21 Μαΐου, θα μπορέσει να καταστεί αυτοδύναμο στη δεύτερη αναμέτρηση στις αρχές Ιουλίου. Επίσης, θα πρέπει να συνεκτιμηθεί ότι πολύ συχνά στην ελληνική πολιτική σκηνή, τα κόμματα μεταβάλουν τις θέσεις και τις πρακτικές τους μετά την έκβαση των εκλογικών αποτελεσμάτων. Εκεί που απέκλειαν κάποια πράγματα, ενδέχεται να πουν ότι… «εμείς αλλάξαμε γραμμή επειδή αυτό το μήνυμα μας έστειλε η λαϊκή ετυμηγορία».

Το νέο περιβάλλον

Οι τιμές του φυσικού αερίου και του πετρελαίου έχουν υποχωρήσει σε επίπεδα που περισσότερο θυμίζουν το δεύτερο μισό του 2020 παρά το καλοκαίρι του 2022, δηλαδή διατηρούνται σε αρκετά υψηλότερα επίπεδα, αλλά δεν έχουν καμιά σχέση με τον τρόμο που είχαν προκαλέσει κατά το περσινό δεύτερο εξάμηνο. Και όσο οι τιμές αυτές διατηρούνται -όπως προμηνύουν για τους επόμενους μήνες οι προθεσμιακές αγορές- τόσο ο πληθωρισμός θα αποκλιμακώνεται και οι ανάγκες για περαιτέρω αύξηση των επιτοκίων θα αμβλύνεται.

Επίσης, μετά την αναστάτωση που προκλήθηκε στις διεθνείς αγορές λόγω της φημολογίας για την Deutsche Bank, αναμφίβολα υπάρχει ανησυχία για το τι άλλο θα μπορούσε να προκύψει στην Ευρωζώνη, πλην όμως όλοι συμφωνούν πως οι ελληνικές τράπεζες είχαν στραμμένα επάνω τους κατά τα τελευταία 13 χρόνια όλα τα βλέμματα των εποπτικών μηχανισμών και έτσι δεν αντιμετωπίζουν ζητήματα ανάλογα με αυτά της CVB, της Credit Suisse ή ακόμη και της Deutsche Bank.

Όπως, μάλιστα, συμφωνούν όλοι οι αναλυτές, η ελληνική οικονομία μόνο έμμεσα μπορεί να επηρεαστεί αρνητικά από την αναταραχή του διεθνούς τραπεζικού συστήματος, όταν μάλιστα τα προβλήματα μέσα στην Ευρωζώνη φαίνεται να είναι περιορισμένα.

Μετά από όλα αυτά, εύλογο είναι το επενδυτικό ενδιαφέρον να εστιάζεται στο πολιτικό ρίσκο της χώρας, δηλαδή στη σημαντική πιθανότητα που υπάρχει: α) Να ζήσουμε μια προεκλογική περίοδο, η οποία θα διαρκέσει μέχρι το φθινόπωρο, στην περίπτωση που θα πάμε σε τρίτη εκλογική αναμέτρηση, β) Να προκύψει από τις πρώτες, τις δεύτερες ή και τις τρίτες εκλογές ένα αδύναμο, θνησιγενές και άβουλο κυβερνητικό σχήμα.

Σχολιάζοντας τον παράγοντα του πολιτικού κινδύνου, υψηλόβαθμο στέλεχος εισηγμένης εταιρείας σημειώνει: «Ειδικότερα σε αυτή τη φάση, η κυρίως ζημιά δεν θα προέλθει από μια μακρά προεκλογική περίοδο, αλλά από την τυχόν δημιουργία ενός ασταθούς κυβερνητικού σχήματος, το οποίο -ιδίως αν αποτελείται από περισσότερα κόμματα- δεν θα έχει σαφή στρατηγική για το πού θέλει να κατευθύνει την οικονομία.

Σε αυτή τη φάση, μια μακρά προεκλογική περίοδος δεν θα έθιγε σε μεγάλο βαθμό τις επιχειρήσεις που επηρεάζονται από κρατικές συμβάσεις (κατασκευές και συναφείς κλάδοι, πληροφορική κ.λπ.) γιατί αυτές είναι ήδη φορτωμένες με έργα. Παράλληλα, η ανοδική τροχιά του εισερχόμενου τουρισμού φαίνεται να έχει δρομολογηθεί, οι σχέσεις μας με την Τουρκία έχουν -προσωρινά έστω- βελτιωθεί, ενώ το Ελληνικό Δημόσιο έχει αντλήσει ήδη το μεγαλύτερο μέρος (γύρω στο 90%) των δανειακών του αναγκών για φέτος.

Αντίθετα, η μεγάλη ζημία θα προκύψει από το ενδεχόμενο να προκύψει ένα ασταθές και χωρίς ουσιαστικό προσανατολισμό κυβερνητικό σχήμα που θα σέρνεται μη έχοντας τη δυνατότητα να συμβάλει στην ανάπτυξη της οικονομίας και χωρίς να είναι σε θέση να πάρει αποφασιστικές αποφάσεις στις κρίσιμες στιγμές που θα έρθουν. Γιατί, όπως έχουν δείξει τα πράγματα, τα επόμενα χρόνια θα βιώσουμε αρκετές αναταράξεις σε διεθνές επίπεδο.

Η ύπαρξη ενός σταθερού και φιλοεπιχειρηματικού κυβερνητικού σχήματος είναι επιβεβλημένη και για ακόμη έναν λόγο: Η ελληνική οικονομία καλείται στηρίξει την ανάπτυξη των επόμενων ετών στην προσέλκυση επενδύσεων, σε ένα διεθνές περιβάλλον που ενδεχομένως να είναι χειρότερο από το τρέχον. Σε μια τέτοια συγκυρία, μια κυβέρνηση που δεν έχει ως προτεραιότητα τη διαμόρφωση θετικού κλίματος για την προσέλκυση επενδύσεων, μπορεί να φρενάρει την οικονομική ανάκαμψη».

Ψήφοι εμπιστοσύνης

Οι ξένοι βέβαια αναλυτές και θεσμικοί επενδυτές φαίνεται να ανησυχούν λιγότερο από τους Έλληνες, σε ότι αφορά την όλη κατάσταση που έχει δημιουργηθεί.

Η Moody’s για παράδειγμα διατηρεί θετικές τις προοπτικές της για το ελληνικό τραπεζικό σύστημα, ενόψει των ευνοϊκών οικονομικών συνθηκών που αναμένονται τη διετία 2023-2024 και της συνεχιζόμενης ισχυρής πιστωτικής επέκτασης. Τα επίπεδα κεφαλαίου θα παραμείνουν άθικτα και θα αυξηθούν οριακά, εκτιμά ο γνωστός οίκος αξιολόγησης.

Παράλληλα, οι πολιτικές εξελίξεις δεν φαίνεται να επηρεάζουν την εικόνα της Goldman Sachs για την οικονομία. Όπως σημειώνεται, η ελληνική οικονομία βρίσκεται σε καλή θέση για βελτίωση των προοπτικών και πιθανώς για αναβάθμιση στην επόμενη αξιολόγηση από τους οίκους στις 21 Απριλίου. «Αν δεν επιδεινωθούν οι πρόσφατες ευρωπαϊκές χρηματοπιστωτικές εντάσεις πέρα από τις εκτιμήσεις μας, η Ελλάδα θα παραμείνει σχετικά ανθεκτική, χάρη στην πιστωτική της επέκταση, τη συνεχή ανάκαμψη του σχηματισμού κεφαλαίων και την πτώση του δημόσιου χρέους ως ποσοστού επί του ΑΕΠ», καταλήγει ο γνωστός οίκος.

Θετική εκκίνηση

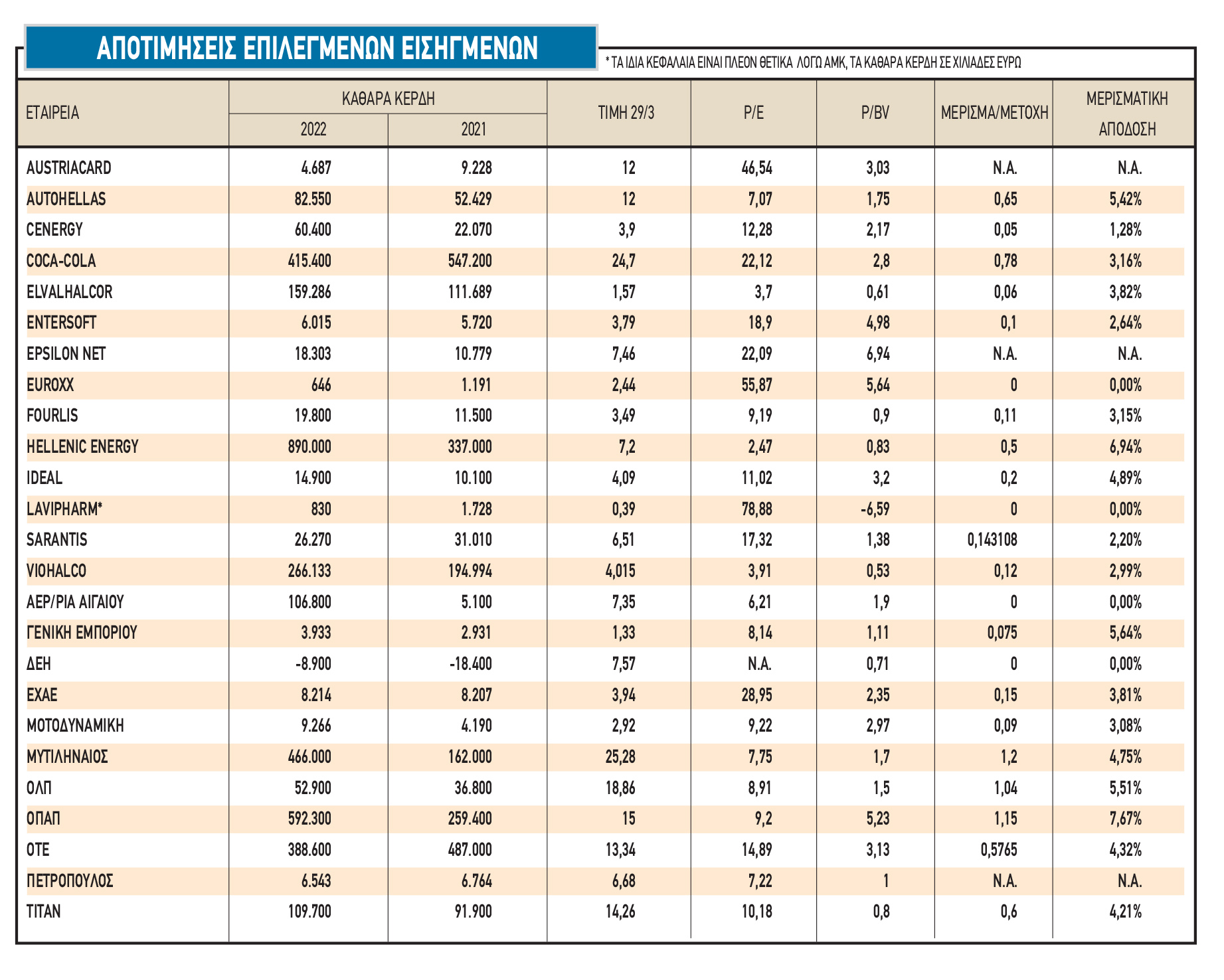

Ανεξάρτητα από τους κινδύνους που ελλοχεύουν, οι μέχρι τώρα φετινές εξελίξεις από την πορεία της ελληνικής οικονομίας και των εταιρικών εξελίξεων είναι σαφώς ικανοποιητικές. Ειδικότερα, όπως προκύπτει από τα στοιχεία των παρατιθέμενων πινάκων:

• Οι 25 μη τραπεζικές εταιρείες που έχουν δημοσιεύσει τα οικονομικά τους αποτελέσματα για το 2022 έχουν σημειώσει αθροιστικά αύξηση καθαρών κερδών από τα 2,39 στα 3,7 δισ. ευρώ, δηλαδή κατά 55%. Επιπλέον, όπως προκύπτει σε πολλές περιπτώσεις οι χρηματιστηριακοί δείκτες είναι σαφώς ελκυστικοί.

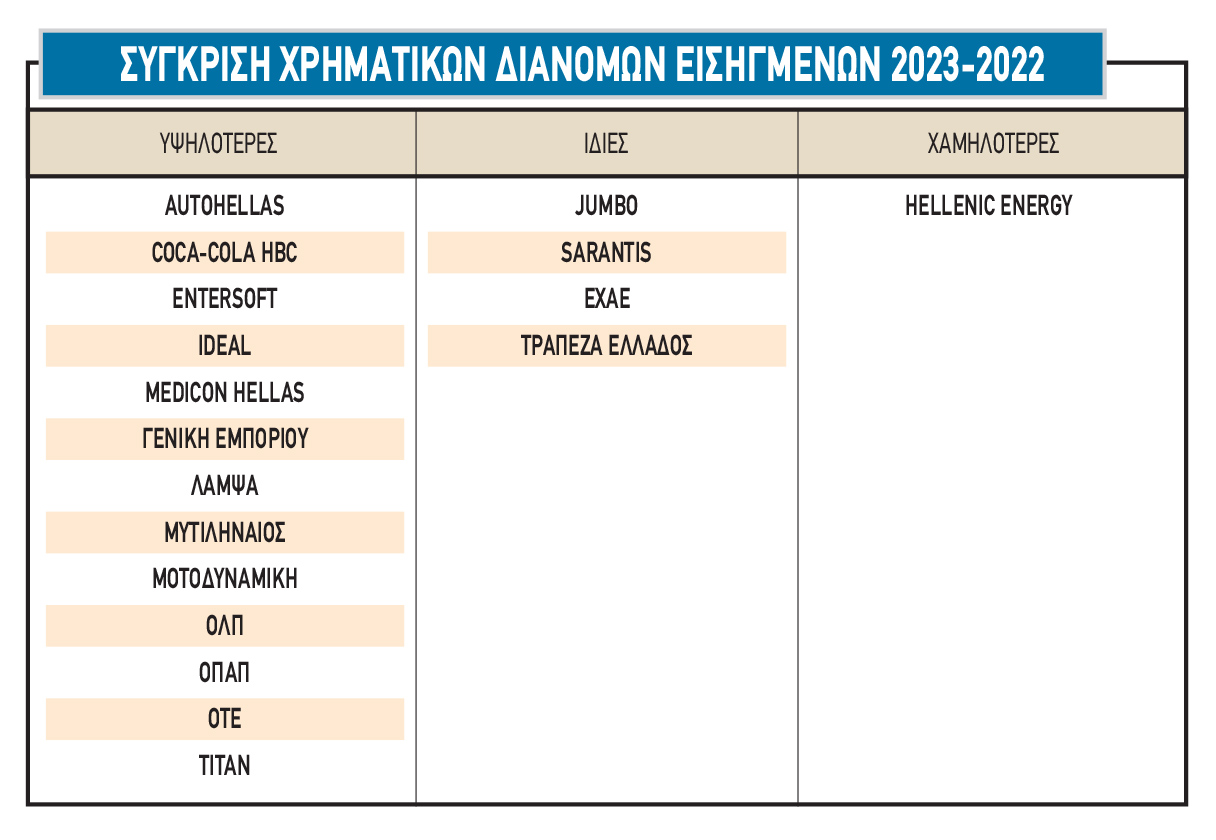

• Από τις 18 εταιρείες που έχουν προχωρήσει σε ανακοινώσεις ή έχουν μοιράσει χρήματα στους μετόχους τους, οι 13 έχουν μιλήσει για υψηλότερες χρηματικές διανομές σε σχέση με πέρσι, οι τέσσερις για ίδιες και μόνο μία για μικρότερες (η Hellenic Energy είχε επιστρέψει πέρσι έκτακτο ποσό λόγω πώληση εταιρείας στην οποία συμμετείχε). Να σημειωθεί ότι κανείς δεν μπορεί να αποκλείσει το ενδεχόμενο και επιπλέον χρηματικών διανομών μέσα στο 2023 από τις εταιρείες που συμπεριλαμβάνονται στον σχετικό πίνακα.

• Οι περισσότερες εταιρείες δηλώνουν αισιόδοξες για νέα βελτίωση των οικονομικών τους επιδόσεων μέσα στο 2023, με ενδεικτικές περιπτώσεις αυτές των Mytilineos, Τιτάν, Cenergy, Π. Πετρόπουλος, Epsilon Net, Entersoft, Κρι-Κρι, Παπουτσάνης, Lavipharm κ.λπ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς