Η αξιολόγηση από την S&P Global Ratings δείχνει θετική προοπτική για τις ελληνικές τράπεζες, εστιάζοντας σε διάφορους παράγοντες που επηρεάζουν την αγορά και την οικονομία. Η υψηλή ζήτηση σε διάφορους τομείς όπως ο τουρισμός, οι επενδύσεις και η μείωση της ανεργίας ενισχύουν την οικονομική ανάπτυξη και προοπτική για αύξηση των δανείων από τις τράπεζες.

Οι τράπεζες έχουν επιδείξει ισχυρή απόδοση, βελτίωση της διαχείρισης των χρεών και μείωση των κινδύνων χρηματοδότησης. Η εκκαθάριση προβληματικών δανείων και οι μεταρρυθμίσεις στη δικαιοσύνη έχουν ενισχύσει τις προοπτικές για ανάκαμψη, ενώ η συνεχής υποστήριξη από την ΕΕ συμβάλλει στη ζήτηση για νέα επιχειρηματικά δάνεια.

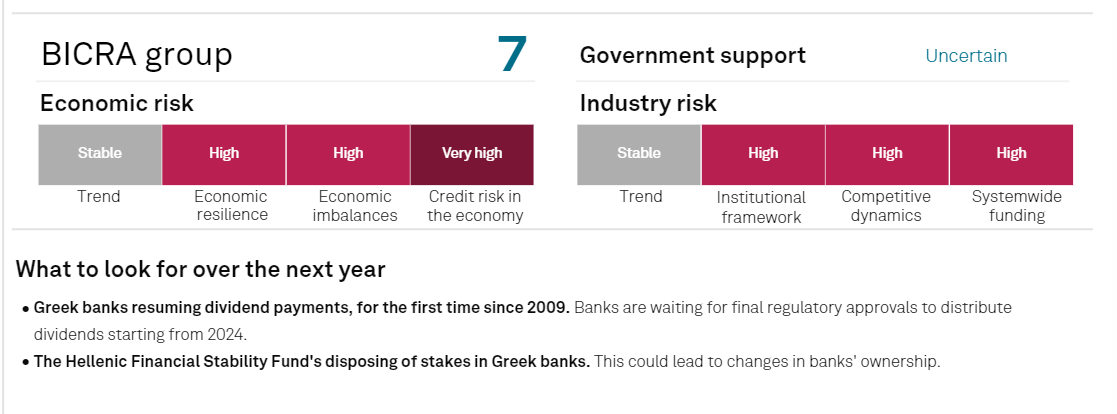

Το μέλλον φαίνεται λαμπρό, με την προοπτική καταβολής μερισμάτων από τις τράπεζες και τις πωλήσεις μετοχών του Ταμείου Χρηματοπιστωτικής Σταθερότητας να ενδέχεται να επηρεάσουν την «ιδιοκτησία» των τραπεζών.

«Αν και υπάρχουν ακόμη προκλήσεις, όπως η αδύναμη ποιότητα κεφαλαίου και οι κίνδυνοι υποεκτέλεσης, οι βελτιώσεις στη διαχείριση του κόστους και η πώληση μη βασικών στοιχείων ενεργητικού, βοηθούν στην ενίσχυση των κερδών των τραπεζών. Οι προβλέψεις τους υποδεικνύουν πως οι τράπεζες θα συνεχίσουν να αντιμετωπίζουν τις προκλήσεις με τη μείωση των μη εξυπηρετούμενων ανοιγμάτων και την πώληση προβληματικών δανείων, επιδιώκοντας παράλληλα τη βελτίωση της ποιότητας του κεφαλαίου τους», εκτιμά η S&P.

_2.png)

Αυτές οι εξελίξεις φαίνεται ότι διαμορφώνουν μια θετική εικόνα για τον τραπεζικό τομέα στην Ελλάδα για το επόμενο έτος. Σε σχέση με τους βασικούς πιστωτικούς παράγοντες, οι τράπεζες θα συνεχίσουν να διαθέτουν προς πώληση πολλά NPEs, χάρη στο έντονο ενδιαφέρον από ξένους φορείς εξυπηρέτησης επισφαλών απαιτήσεων. Με βάση αυτό, και το νέο δανεισμό από υγιέστερες επιχειρήσεις, αναμένουμε ότι ο εγχώριος δείκτης NPE του συστήματος θα μειωθεί κάτω από το 5% έως το τέλος του 2025, μέσω πωλήσεων και οργανικών ανακτήσεων. Αναμένουμε ότι το οργανικό κόστος κινδύνου θα παραμείνει κοντά στις 80 μονάδες βάσης για τις περισσότερες τράπεζες τους επόμενους 12-18 μήνες. Η ποιότητα κεφαλαίου εξακολουθεί να είναι αδύναμη και οι προοπτικές βελτίωσης παραμένουν χαμηλές, περιορίζοντας τις αξιολογήσεις των τραπεζών.

Οι αναβαλλόμενες φορολογικές πιστώσεις αποτελούν πάνω από το 65% της κεφαλαιακής βάσης των τραπεζών και αποσβένονται σε μικρά ποσά. Η κερδοφόρα ικανότητα των τραπεζών βελτιώνεται. Το χαμηλότερο κόστος κινδύνου, τα υψηλότερα περιθώρια επιτοκίου, τα ισχυρά έσοδα από αμοιβές και προμήθειες, η ανάκαμψη της ζήτησης πιστώσεων και η βελτίωση της λειτουργικής αποτελεσματικότητας στηρίζουν τα κέρδη. Οι ελληνικές τράπεζες έχουν εξορθολογίσει τις δραστηριότητές τους μέσω μέτρων αποδοτικότητας κόστους και πωλήσεων μη βασικών στοιχείων ενεργητικού, με αποτέλεσμα οι δείκτες κόστους προς έσοδα των τραπεζών να βελτιωθούν σε 40% ή και χαμηλότερα κατά μέσο όρο. Τα περιθώρια επιτοκίου των τραπεζών επωφελούνται από τα αυξημένα επιτόκια, καταλήγει ο οίκος.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία