Η Fed προειδοποιεί για σημαντικό χτύπημα στις τιμές των μετοχών και όλων των περιουσιακών στοιχείων. Την περασμένη εβδομάδα εξατμίστηκαν 1,5 τρισ. δολ. από τις παγκόσμιες κεφαλαιαγορές, αλλά τη νέα εβδομάδα προσπαθούν να ανακάμψουν από τη μεγάλη κατρακύλα, ποντάροντας σε γρήγορη οικονομική ανάταση μετά το τέλος των lockdown. Υπάρχουν τόσοι πολλοί άγνωστοι παράγοντες για τη μελλοντική πορεία της πανδημίας μετά τη χαλάρωση της καραντίνας, που διατηρούν στα ύψη την αβεβαιότητα.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ εξέδωσε προειδοποίηση την Παρασκευή ότι τα περιουσιακά στοιχεία θα μπορούσαν να υποστούν σημαντικές μειώσεις σε περίπτωση όξυνσης της πανδημίας, σημειώνοντας ότι η αγορά ακινήτων ενδέχεται να είναι μεταξύ των κλάδων που θα πληγούν περισσότερο.

Η Fed διατύπωσε τον ισχυρισμό της στην έκθεση χρηματοοικονομικής σταθερότητας, στην οποία επισημαίνει κινδύνους για το αμερικανικό τραπεζικό σύστημα και την ευρύτερη οικονομία. Το έγγραφο υπογράμμισε τον αγώνα της κεντρικής τράπεζας να παρέμβει στις αγορές ως απάντηση στην κρίση της Covid-19.

Ο πρόεδρος της Fed Τζερόμ Πάουελ λίγες ημέρες πριν προειδοποίησε για τον κίνδυνο παρατεταμένης ύφεσης εξαιτίας της πανδημίας και προχώρησε σε έκκληση προς το Κογκρέσο και τον Λευκό Οίκο να προσφέρουν περαιτέρω οικονομική στήριξη.

«Οι βαθύτερες και πιο παρατεταμένες υφέσεις μπορούν να προκαλέσουν μακροχρόνια ζημιά στις παραγωγικές ικανότητες της οικονομίας», τόνισε. «Χρεοκοπίες νοικοκυριών και επιχειρήσεων που θα μπορούσαν να αποφευχθούν ενδέχεται να επιβαρύνουν την ανάπτυξη για πολλά χρόνια».

Η συνεχής υποβάθμιση των προβλέψεων της παγκόσμιας ανάπτυξης οδηγεί τον αριθμό των αισιόδοξων για μια ανάκαμψη σε "σχήμα V" σε διαδοχικές μειώσεις και περιορίζεται σε ηγέτες κυβερνήσεων και εταιρειών.

Ο Πάουελ αναγνώρισε ότι το κύριο πρόβλημα στην επίτευξη οποιασδήποτε ανάτασης μόλις τελειώσει η πανδημία είναι ότι: «Η παρατεταμένη ύφεση και η αδύναμη ανάκαμψη θα μπορούσαν να αποθαρρύνουν τις επενδύσεις και την επέκταση των επιχειρήσεων, περιορίζοντας περαιτέρω την ανάκαμψη θέσεων εργασίας, καθώς επίσης την αύξηση των μετοχικών κεφαλαίων και τον ρυθμό της τεχνολογικής προόδου. Το αποτέλεσμα θα μπορούσε να είναι μια εκτεταμένη περίοδος χαμηλής αύξησης της παραγωγικότητας και στάσιμων εισοδημάτων».

Επιπλέον, παραδέχεται πως υπάρχει σοβαρός κίνδυνος, όσο περισσότερο χρόνο χρειάζεται η ανάκαμψη, τόσο πιο πιθανό είναι να δούμε χρεοκοπίες και κατάρρευση εταιρειών και τραπεζών: «Η ανάκαμψη μπορεί να πάρει κάποιο χρόνο παραπάνω για να συγκεντρώσει δυναμική -momentum- και το πέρασμα του χρόνου μπορεί να μετατρέψει τα προβλήματα ρευστότητας σε προβλήματα φερεγγυότητας».

Φταίει ο ιός ή η οικονομία...

O Τζ. Πάουελ προσπάθησε να ισχυριστεί ότι η αιτία της ύφεσης ήταν ο ιός και το lockdown και όχι η "προβληματική" οικονομία. Τα στοιχεία λένε, όμως, άλλα, κοιτώντας την αναιμική ανάκαμψη από την ύφεση του 2008, στη σκιά των αδύναμων επενδύσεων διεθνώς και του διαρκώς διευρυνόμενου χρέους (ιδιωτικού και κρατικού).

Η κατάσταση της υγείας της παγκόσμιας οικονομίας δεν ήταν στα καλύτερά της πριν το ξέσπασμα της πανδημίας. Τη συντηρούσε κυρίως η διοχέτευση μεγάλων ενέσεων φτηνού χρήματος από τις κεντρικές τράπεζες στα χρηματιστήρια που φούσκωναν ξανά.

Με βάση τα στοιχεία του ΔΝΤ, μπορούμε να δούμε ότι η ετήσια ανάπτυξη ήταν σε πτωτική τάση και πως το 2019 η παγκόσμια ανάπτυξη ήταν η πιο αργή μετά την κρίση του 2008-9.

Τα στοιχεία που συγκρίνουν την ανάπτυξη του 2019 με τον μέσο όρο ανάπτυξης της τελευταίας δεκαετίας δείχνουν ανάγλυφα τα σημάδια της οικονομικής αδυναμίας παγκοσμίως πριν χτυπήσει ο ιός. Η πανδημία του κορωνοϊού επιτάχυνε αυτή την τάση.

Η ανάπτυξη της Ευρωζώνης πέρσι ήταν 11% κάτω από τον μέσο όρο της 10ετίας, η G7 και οι προηγμένες οικονομίες ακόμη χαμηλότερα (14%), ο ρυθμός ανάπτυξης των αναδυόμενων οικονομιών ήταν 27% μειωμένος, έτσι ώστε ο συνολικός ρυθμός της παγκόσμιας ανάπτυξης το 2019 να είναι 23% χαμηλότερος από τον μέσο όρο των 10 ετών που ακολούθησαν το τέλος της ύφεση του 2008-9. Η Λατινική Αμερική διολίσθησε ξανά στην ύφεση από το 2019.

Η απροθυμία επενδύσεων και το αυξανόμενο χρέος είναι οι δύο πυλώνες της αδυναμίας που έχουν "κλειδωθεί" οι οικονομίες την τελευταία δεκαετία. Τώρα εν μέσω Covid-19, οι κυβερνήσεις και οι κεντρικές τράπεζες προχωρούν εσπευσμένα στις ίδιες πολιτικές διάσωσης, όπως το 2008, με αμφίβολο αποτέλεσμα, όπως έδειξαν τα χρόνια που έχουν περάσει από τότε.

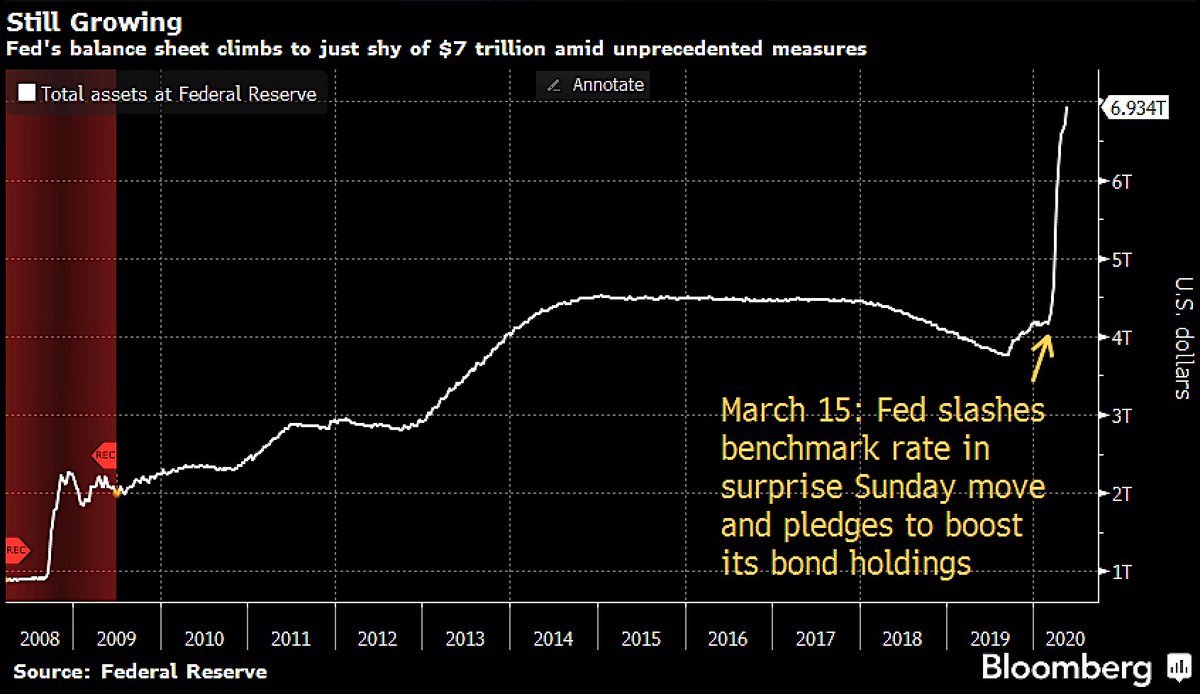

Στις ΗΠΑ, ο ισολογισμός της Fed πλησιάζει πλέον τα 7 τρισ. δολ. Τα συνολικά περιουσιακά στοιχεία αυξήθηκαν κατά 213 δισ. δολ., σε ρεκόρ 6,93 τρισ. δολ. στο τέλος της περασμένης εβδομάδας.

Ποσό που ισοδυναμεί με το 32,2% του ΑΕΠ των ΗΠΑ.

Ο ισολογισμός της ήταν στα 4,31 τρισ. δολ. λίγο πριν η κεντρική τράπεζα αναλάβει δράση έκτακτης ανάγκης στις 15 Μαρτίου. Σημείωσε, δηλαδή, αύξηση σχεδόν 75% μέσα σε δυο μήνες!

Δυστοπία χρέους...

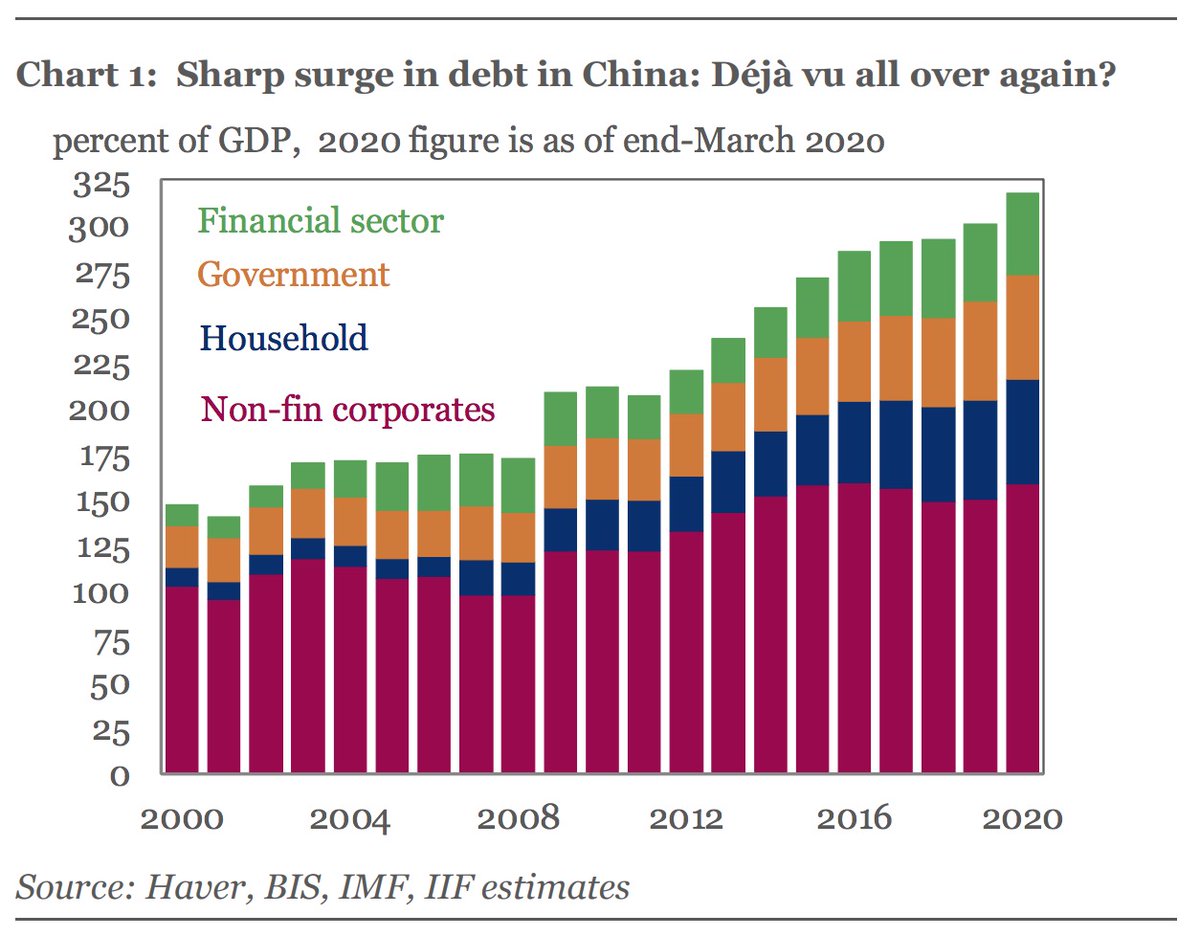

Από την απέναντι πλευρά, το συνολικό χρέος της Κίνας έφτασε στο 317% του ΑΕΠ το πρώτο τρίμηνο του 2020. Το τελευταίο τρίμηνο του 2019 ήταν στο 300%.

Πρόκειται για τη μεγαλύτερη τριμηνιαία αύξηση που καταγράφεται, σύμφωνα με το IIF.

Η αύξηση του συνολικού χρέους της δεύτερης μεγαλύτερης οικονομίας στον πλανήτη, μετά τις ΗΠΑ, είναι άνευ προηγουμένου κοιτώντας τα χρόνια που έχουν περάσει από το ξέσπασμα της παγκόσμιας χρηματοπιστωτικής κρίσης του 2008, όταν ήταν περίπου στο 172% του ΑΕΠ.

Οι ΗΠΑ βαδίζουν στα ίδια χνάρια, καθώς οι περισσότεροι αναλυτές πλέον μιλούν για χρέος που θα φτάσει το 100% του ΑΕΠ.

Το μόνο βέβαιο σύμφωνα με τον Μάρτιν Γουλφ στους FT είναι πως μετά την πανδημία ο δημόσιος τομέας θα είναι φορτωμένος με πολύ μεγαλύτερο χρέος, τα δημοσιονομικά ελλείμματα θα έχουν διευρυνθεί, ενώ υψηλότερο θα είναι και το χρέος στον ιδιωτικό τομέα και πολλές επιχειρήσεις θα χρεοκοπήσουν.

Μία συνέπεια της αύξησης του χρέους και των ελλειμμάτων θα είναι η αύξηση των φόρων και ιδίως των φόρων στους πιο εύπορους πολίτες, υποστηρίζει ο Γουλφ. Μια διαμάχη την οποία βλέπουμε ήδη να ξεσπά στη Γερμανία που συζητά... φορολογικό κορωνο-μνημόνιο.

Ωστόσο, ο ίδιος θεωρεί απίθανο να επαναληφθούν οι πολιτικές λιτότητας που εφαρμόστηκαν μετά την κρίση του 2008.

Ποιος βάζει το χέρι του στη φωτιά για αυτή την πρόβλεψη...

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία