«Ο πληθωρισμός είναι πολύ υψηλότερος από ό,τι είχε προβλεφθεί. Οι εργαζόμενοι που έχουν χάσει την αγοραστική τους δύναμη θα προσπαθήσουν να την ανακτήσουν. Ακόμη και όταν ο «πληθωρισμός τιμών» ξεκινήσει να επιβραδύνεται, ο «πληθωρισμός-μισθών» μπορεί κάλλιστα να επιταχυνθεί».

Τα παραπάνω υπογραμμίζει ο Ολιβιέ Μπλανσάρ, πρώην επικεφαλής οικονομολόγος του ΔΝΤ, ο οποίος παραδέχτηκε δημοσίως ότι το Ταμείο έκανε λάθος όταν υπολόγιζε τις επιπτώσεις που θα είχαν τα μέτρα λιτότητας στη μελλοντική ανάπτυξη, με επίκεντρο την Ελλάδα στην κρίση του ευρώ.

Τώρα, ο Mr. Mea Culpa του ΔΝΤ, από τη θέση του Senior Research Staff στο Peterson Institute for International Economics, δηλώνει ανήσυχος για τον πληθωρισμό καταφεύγοντας για απαντήσεις στα διδάγματα της ιστορίας σχετικά με τη στάση της κεντρικής τράπεζας των ΗΠΑ.

Ο πληθωρισμός των ΗΠΑ τον Οκτώβριο αυξήθηκε υψηλότερα από το αναμενόμενο, εγείροντας ερωτήματα σχετικά με το πόσο γρήγορα μπορεί να χρειαστεί να ενεργήσει η Ομοσπονδιακή Τράπεζα των ΗΠΑ. «Οι ανησυχίες σχετικά με το σχέδιο τόνωσης του Μπάιντεν ήταν δικαιολογημένες. Ο πληθωρισμός είναι πολύ υψηλότερος από ό,τι είχε προβλεφθεί. Τώρα θα πρέπει να επικεντρωθούμε στο τι θα ακολουθήσει, στο τι μπορεί να χρειαστεί να κάνει η Fed και ποιες μπορεί να είναι οι επιπτώσεις», σημειώνει.

Διαφορά ορμής...

«Ακόμη και όταν ο «πληθωρισμός τιμών» ξεκινήσει να επιβραδύνεται, ο «πληθωρισμός μισθών» μπορεί κάλλιστα να επιταχυνθεί. Μπορεί αυτή η τάση να οικοδομείται αργά, αλλά να οδηγήσει σε ένα δυναμικό μομέντουμ ανοδικού σπιράλ μισθού-τιμών (στην πλευρά της ζήτησης), που θα παρουσιάζει μεγαλύτερη ορμή σε σχέση με τον πληθωρισμό-τιμών λόγω των διαταραχών της αλυσίδας εφοδιασμού (στην πλευρά της προσφοράς). Και ο πληθωρισμός μπορεί να είναι δύσκολο να σταματήσει χωρίς μεγάλη αύξηση των επιτοκίων από την Federal Reserve», εξηγεί.

«Μέχρι στιγμής, αν μη τι άλλο, φαίνεται ότι ήμασταν πολύ αισιόδοξοι για τον βαθμό υπερθέρμανσης, τους περιορισμούς από την πλευρά της προσφοράς και τον πληθωρισμό. Δεν είναι όμως η ώρα να καυχιόμαστε. Νιώθω ότι είμαστε μόνο στο πρώτο ημίχρονο του ματς. Αυτοί που ανησυχούν προηγούνται, αλλά υπάρχει και δεύτερο ημίχρονο και κανείς δεν έχει κερδίσει ακόμα», λέει χαρακτηριστικά.

«Η πίεση σε ανάπτυξη και ζήτησης μπορεί να επιβραδυνθεί από μόνη της. Οι εργαζόμενοι μπορεί να επιστρέψουν στην αγορά εργασίας μαζικά, μειώνοντας την πίεση στην αγορά εργασίας. Ο πληθωρισμός πιθανότατα θα επιβραδυνθεί κάποια στιγμή στις αρχές του επόμενου έτους, ίσως να μειωθεί τόσο απότομα για μερικούς μήνες όσο αυξήθηκε φέτος. Μια μικρή αύξηση των επιτοκίων θα είναι το κόλπο. Και όλα θα πάνε καλά...», λέει περιγράφοντας το σενάριο που κυριαρχούσε έως τώρα.

«Αλλά αυτό δεν είναι πλέον το πιο πιθανό σενάριο», σχολιάζει σαρκαστικά ο σταρ του ΔΝΤ, με μεγάλες περγαμηνές στα οικονομικά, ο οποίος θεωρείται ότι ανήκει στη σχολή των "νεοκεϊνσιανών, μαζί με άλλους γνωστούς οικονομολόγους όπως οι Μπεν Μπερνάνκι, Πολ Κρούγκμαν, Τζόζεφ Στίγκλιτζ, Αντρέι Σλάιφερ και Κένεθ Ρογκόφ.

Ο ίδιος δηλώνει πως δεν έχει καμιά αμφιβολία ότι η αμερικανική κεντρική τράπεζα θα αυξήσει τα επιτόκια, πιθανότατα λίγο πιο αργά και μετά περισσότερο από ό,τι ήλπιζε. Επομένως, όπως λέει «δεν περιμένω ότι ο υψηλός πληθωρισμός θα διαρκέσει για πάντα».

Ερωτήματα

Ποια είναι τα ερωτήματα που πρέπει να αντιμετωπιστούν, σύμφωνα με τον Μπλανσάρ: Πόσο θα πρέπει η Fed να αυξήσει τα επιτόκια και για πόσο καιρό; Οι αγορές φαίνονται εντελώς χαλαρές, τα πραγματικά επιτόκια των 5ετών κρατικών ομολόγων είναι αρνητικά, κοντά στο -2%. «Δεν νομίζω ότι θα έπρεπε να είναι εκεί», εξηγεί. Τα διδάγματα ιστορίας της δεκαετίας του '70 και του '80, με τα επεισόδια στασιμοπληθωρισμού και αποπληθωρισμού και το μεγάλο κόστος παραγωγής, δηλώνει πως είναι στην ημερήσια διάταξη.

Πόσο διαφορετικά είναι σήμερα; Πώς θα επηρέαζε μια απότομη και σε μεγάλο βαθμό απρόβλεπτη αύξηση των επιτοκίων όχι μόνο την οικονομία αλλά και το χρηματοπιστωτικό παγκόσμιο σύστημα και τις προοπτικές για τις αναδυόμενες αγορές; Αυτό πρέπει να σκεφτούμε, λέει ο ίδιος.

Τα χρηματιστήρια χτυπούν το ένα ρεκόρ μετά το άλλο όσο οι εταιρείες κάθονται σε ένα τεράστιο βουνό ρευστότητας για το οποίο αναζητούν αποδόσεις στις αγορές, αντί για πραγματικές επενδύσεις.

Οι νέες συνθήκες πάντως δείχνουν να πατάνε το κουμπί του "fast forward" για τις αποφάσεις σχετικά με τα επιτόκια των κεντρικών τραπεζών διεθνώς.

Τα στοιχήματα για αύξηση επιτοκίων της ΕΚΤ

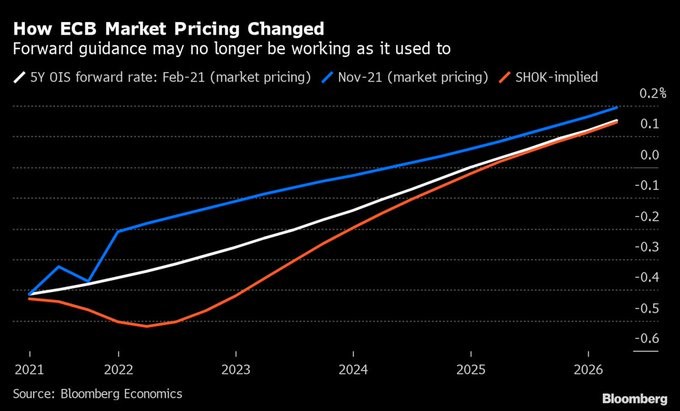

Την ίδια ώρα, παρόμοια συζήτηση ανοίγει και στην ευρωζώνη. Το μοντέλο του Bloomberg Economics δείχνει ότι εάν η Ευρωπαϊκή Κεντρική Τράπεζα είχε ενστερνιστεί πλήρως το αφήγημα του «παροδικού πληθωρισμού», τότε θα ανταποκρινόταν σε ένα χτύπημα στο εισόδημα χαλαρώνοντας τη νομισματική πολιτική, καθοδηγώντας όμως τις αγορές σε μια μεταγενέστερη άνοδο των επιτοκίων.

Αντίθετα, αυτό που βλέπουμε είναι ότι οι αγορές αναμένουν νωρίτερα τις αυξήσεις επιτοκίων και ολόκληρη η καμπύλη αποδόσεων (όπως φαίνεται στο διάγραμμα) έχει μετατοπιστεί προς τα πάνω, που σημαίνει πως οι ανησυχίες γεννούν προσδοκίες ανόδου που έρχονται όλο και πιο κοντά.

Μια άνοδος που εν μέρει αντανακλά πιθανώς τη μείωση των κινδύνων που σχετίζονται με τον ιό καθώς προχωρούσε η χρονιά και βελτιωνόταν η παγκόσμια οικονομία, σημειώνουν αναλυτές στο Bloomberg.

Ωστόσο η τάση αυτή μπορεί, επίσης, να σηματοδοτεί μια βαθύτερη πρόκληση που αντιμετωπίζουν οι κεντρικές τράπεζες: το μοντέλο «μελλοντικής καθοδήγησης» μπορεί να μην λειτουργεί πλέον όπως παλιά.

Τι τιμολογούν οι αγορές ομολόγων

Κάπως έτσι, οι αγορές χρήματος της Ευρωζώνης επανήλθαν την Παρασκευή στο σενάριο της αύξησης των επιτοκίων, τιμολογώντας δύο αυξήσεις από την Ευρωπαϊκή Κεντρική Τράπεζα μέχρι το τέλος του επόμενου έτους.

Οι αγορές ομολόγων της Ευρωζώνης, όπως και άλλες αγορές, σημειώνουν έντονη μεταβλητότητα τις τελευταίες εβδομάδες, με το ενδιαφέρον να επικεντρώνεται στο χρόνο που οι κεντρικές τράπεζες θα προχωρήσουν σε αύξηση επιτοκίων λόγω του υψηλού πληθωρισμού.

Μετά την τιμολόγηση μίας αύξησης επιτοκίων έως τον Σεπτέμβριο του 2022, οι αγορές τώρα κινούνται προς τιμολόγηση μίας ακόμα αύξησης έως τον Δεκέμβριο του επόμενου έτους.

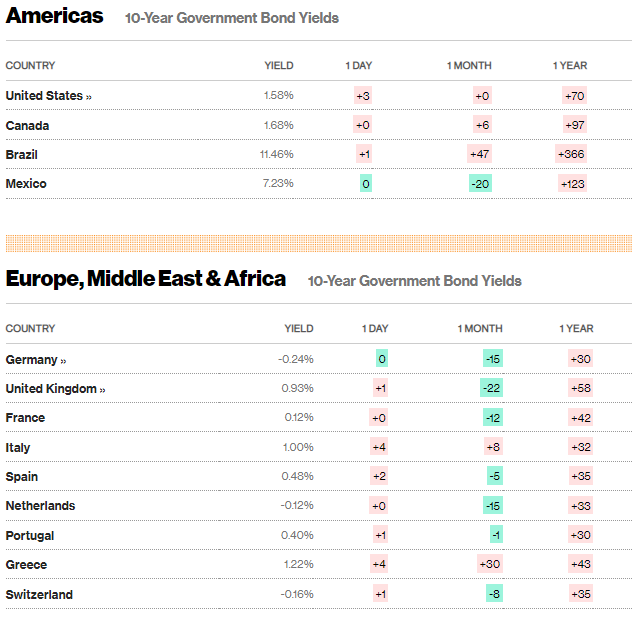

Η απόδοση του 10ετους γερμανικού ομολόγου παραμένει αμετάβλητη στο -0,24% την Παρασκευή. Του 10ετούς ιταλικού σημειώνει άνοδο 4 μονάδων βάσης στο 1%, για πρώτη φορά μέσα σε μία εβδομάδα, οδηγώντας την διαφορά απόδοσης έναντι του αντίστοιχου γερμανικού πάνω από τις 120 μονάδες βάσης.

Οι αποδόσεις των αμερικανικών και ευρωπαϊκών κρατικών ομολόγων, σύμφωνα με το Bloomberg:

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία