H απότομη άνοδος των επιτοκίων, ο έντονος πληθωρισμός και η παρατεταμένη ενεργειακή κρίση οδηγούν στην πεποίθηση ότι η παγκόσμια οικονομία οδεύει προς την ύφεση.

Οπως σημειώνει το Reuters, είναι ένας κίνδυνος που η υπουργός Οικονομικών των ΗΠΑ Τζάνετ Γέλεν και η επικεφαλής της Ευρωπαϊκής Κεντρικής Τράπεζας Κριστίν Λαγκάρντ έχουν αναγνωρίσει ακόμα και αν καμία δεν το θεωρεί βασικό σενάριο. Ο επικεφαλής της Federal Reserve Τζερόμ Πάουελ απορρίπτει την ιδέα.

Ο Paul O'Connor, επικεφαλής της ομάδας περιουσιακών στοιχείων στην Janus Henderson, σημειώνει ότι από το 1955 «η οικονομία των ΗΠΑ είχε πάντα ύφεση μέσα σε δύο χρόνια από κάθε τρίμηνο κατά το οποίο ο πληθωρισμός ήταν πάνω από 4% και η ανεργία κάτω από 5%, όπως είναι σήμερα».

Το Διεθνές Νομισματικό Ταμείο προειδοποίησε αυτή την εβδομάδα ότι ο πληθωρισμός και ο πόλεμος μπορεί να ωθήσουν την παγκόσμια οικονομία στα πρόθυρα της ύφεσης.

Ακολουθούν ορισμένοι βασικοί δείκτες κινδύνου ύφεσης:

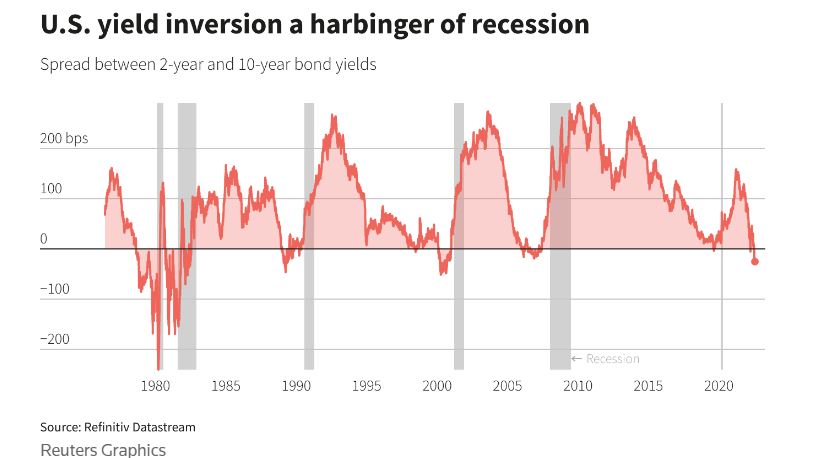

1/ Καμπύλη αποδόσεων των Treasuries

Η καμπύλη αποδόσεων των αμερικανικών κρατικών ομολόγων έχει ιστορικό πρόβλεψης υφέσεων, ειδικά όταν οι αποδόσεις του 2ετούς είναι υψηλότερα από αυτές του 10ετούς. Η καμπύλη απόδοσης 2ετούς και 10ετούς έχει αντιστραφεί πριν από κάθε μία από τις τελευταίες 10 υφέσεις των ΗΠΑ.

Η απόκλιση απόδοσης μεταξύ των δύο λήξεων είναι περίπου -20 μονάδες βάσης και πρόσφατα ήταν η πιο ανεστραμμένη από το 2000.

Οι κεντρικές τράπεζες αυξάνουν τα επιτόκια. Η Fed μόλις προχώρησε σε μια δεύτερη αύξηση 75 μονάδων βάσης την Τετάρτη, για να συγκρατήσει τον πληθωρισμό 9,1%.

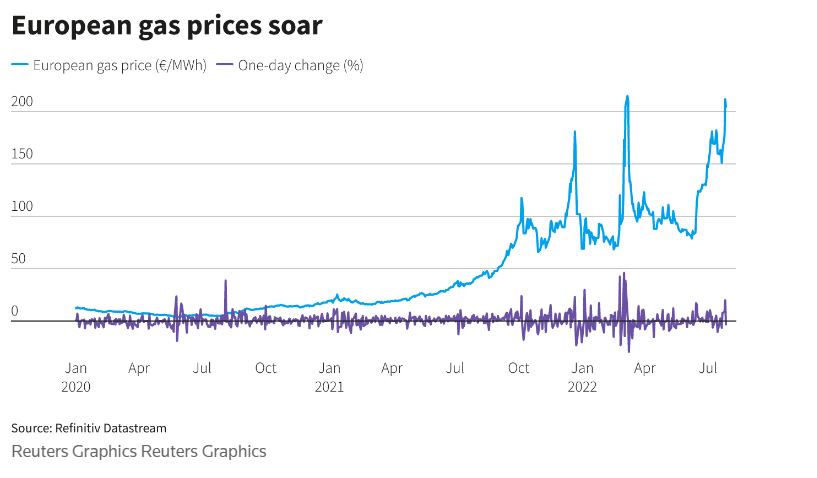

2/ Gas-flation

Ορισμένοι επενδυτές συνδέουν τους παγκόσμιους κινδύνους ύφεσης με τις προμήθειες φυσικού αερίου από τη Ρωσία.

Το ΔΝΤ λέει ότι μια πλήρης διακοπή της προσφοράς στην Ευρώπη μέχρι το τέλος του έτους και μια ακόμη πτώση 30% στις ρωσικές εξαγωγές πετρελαίου θα οδηγούσε την ανάπτυξη της Ευρώπης και των ΗΠΑ σχεδόν στο μηδέν.

Η παγκόσμια ανάπτυξη θα μπορούσε να επιβραδυνθεί στο 2% το 2023, προειδοποιεί, ένα επίπεδο που ουσιαστικά ισοδυναμεί με ύφεση δεδομένης της πληθυσμιακής αύξησης και της ανάγκης των φτωχών χωρών για ταχύτερη επέκταση.

Οι τιμές του φυσικού αερίου στην Ευρώπη έχουν αυξηθεί κατά 180% ήδη φέτος.

Μια «πληθωριστική ύφεση» στην Ευρώπη φέτος θα μεταδοθεί προς τα έξω, δήλωσε η εταιρεία διαχείρισης περιουσιακών στοιχείων PIMCO, σημειώνοντας ότι οι Ηνωμένες Πολιτείες στέλνουν το ένα τρίτο των εξαγωγών τους στην Ευρώπη και εξαρτώνται από τους παραγωγούς της Ευρωπαϊκής Ένωσης για το 25% των εισαγωγών τους.

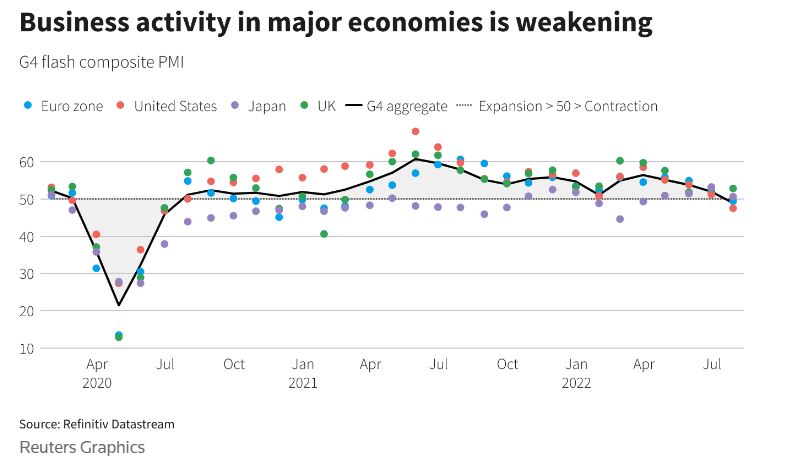

3/ Τα σοκ του PMI

Οι Δείκτες Υπευθύνων Προμηθειών είναι αξιόπιστοι προγνωστικοί παράγοντες για τη μεταποίηση, τις υπηρεσίες, τα αποθέματα, τις παραγγελίες και επομένως τη μελλοντική ανάπτυξη. Έτσι, η αναπάντεχη συρρίκνωση των τιμών PMI των ΗΠΑ και της ευρωζώνης του Ιουλίου πυροδότησε τη στροφή των επενδυτών προς την ασφάλεια των ομολόγων.

Για τους αναλυτές της Citi, οι PMI του Ιουλίου επιβεβαιώνουν ότι η Γερμανία βρίσκεται σε ύφεση, με την ευρωζώνη να μην απέχει πολύ.

Στους παγκόσμιους δείκτες PMI, τα υψηλότερα αποθέματα συνήθως σηματοδοτούν βραδύτερη ανάπτυξη, ειδικά εάν συνοδεύονται από πτώση νέων παραγγελιών. Η Goldman Sachs σημείωσε ότι αυτός ο δείκτης έφτασε στο χαμηλότερο επίπεδο από τον Μάιο του 2020 αυτό τον μήνα.

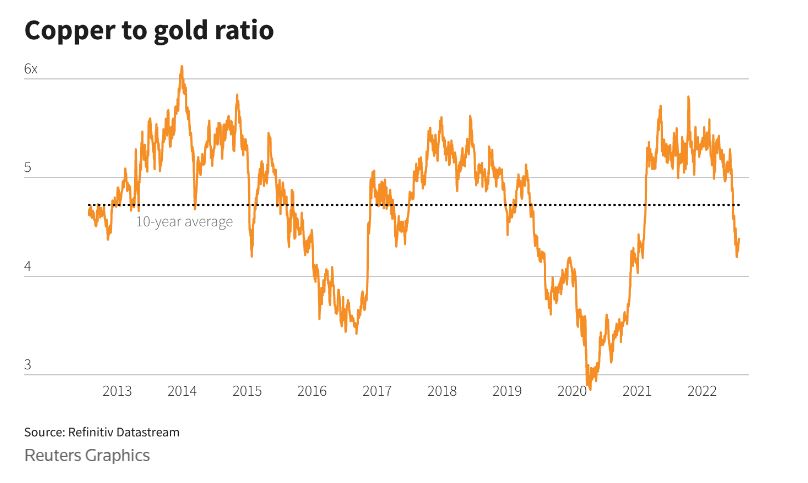

4/ Οι τιμές των εμπορευμάτων

Ο χαλκός, ένας αναπτυξιακός μοχλός, υποχωρεί κατά 22% φέτος.

Το μέταλλο έχει επίσης δει την αναλογία τιμής του προς τον χρυσό, που είναι ασφαλές καταφύγιο για τους επενδυτές, να έχει φτάσει σε χαμηλό 18 μηνών.

Η Standard Chartered δήλωσε ότι οι φόβοι για ύφεση είχαν προκαλέσει πτώση στις τιμές των βασικών μετάλλων και είχε αναθεωρήσει καθοδικά τις προβλέψεις της.

Οι τιμές του αργού Brent υποχωρούν επίσης για δύο διαδοχικούς μήνες.

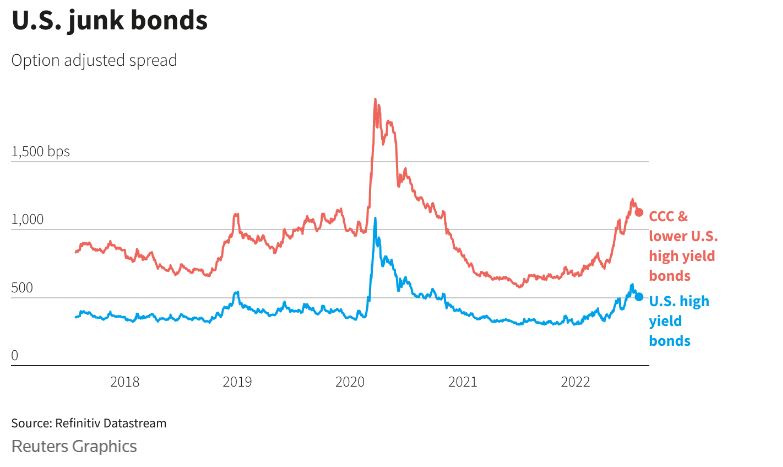

5/ Εταιρικά ομόλογα «junk»

Οι πιέσεις στον εταιρικό τομέα, ειδικά στο χαμηλότερο άκρο του πιστωτικού φάσματος, είναι ακόμη ένα προειδοποιητικό σήμα.

Το κόστος χρηματοδότησης για εταιρείες με χαμηλή πιστοληπτική διαβάθμιση ή «σκουπίδια» των ΗΠΑ είναι λίγο κάτω από το 8%, έχοντας σχεδόν διπλασιαστεί φέτος, ενώ στις αγορές του ευρώ, οι αποδόσεις έχουν εκτοξευθεί στο 6,4% από 2,8% στις αρχές του 2022.

6/ Καμία εμπιστοσύνη

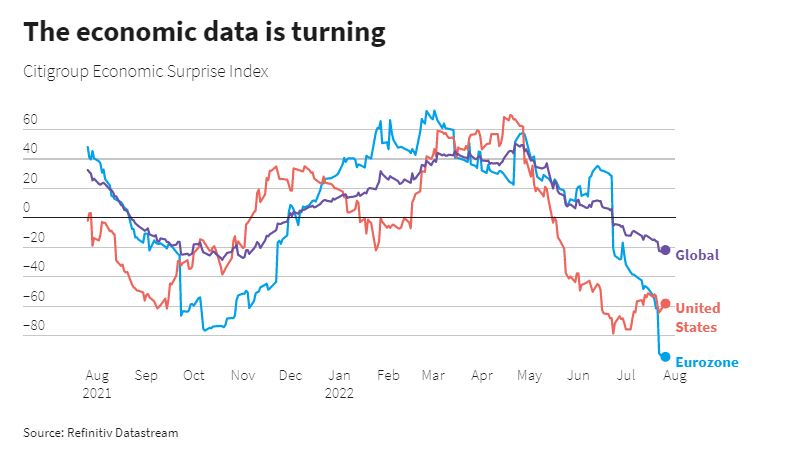

Ο δείκτης Economic Surprise της Citi, που μετρά τον βαθμό στον οποίο τα δεδομένα ξεπερνούν ή δεν είναι σε ευθυγράμμιση με τις προβλέψεις, υποχωρεί απότομα για την Ευρώπη και τις Ηνωμένες Πολιτείες.

Οι κινήσεις εμπιστοσύνης των καταναλωτών είναι επίσης ιδιαίτερα αξιοσημείωτες. Ο δείκτης καταναλωτικής εμπιστοσύνης του αμερικανικού Conference Board υποχώρησε σε χαμηλό σχεδόν 1-1/2 έτους τον Ιούλιο, ενώ το κλίμα στη Γερμανία θα χτυπήσει άλλο ένα χαμηλό ρεκόρ τον Αύγουστο, σύμφωνα με πρόβλεψη έρευνας.

«Το Νο 1 σημείο είναι η εμπιστοσύνη των καταναλωτών, αντικατοπτρίζοντας την επιδείνωση της αγοραστικής δύναμης», δήλωσε ο CIO της Indosuez Wealth Management, Vincent Manuel.

Ο δείκτης καταναλωτικού κλίματος του Πανεπιστημίου του Μίσιγκαν, επί του παρόντος γύρω στο 50, πλησιάζει σε «επίπεδα ύφεσης», πρόσθεσε.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία