Καθαρά ανοδική η συνεδρίαση που διεξήχθη σήμερα στο Ελληνικό Χρηματιστήριο, με τους βασικούς δείκτες του Χ.Α. να κινούνται μόνιμα με θετικό πρόσημο, στον απόηχο της ανακοίνωσης – έκπληξης από τον MSCI.

Πιο συγκεκριμένα, ο Οίκος ανακοίνωσε την έναρξη διαβούλευσης, σχετικά με πρόταση για πιθανή αναβάθμιση της Ελλάδας από τις Αναδυόμενες Αγορές, στις Ανεπτυγμένες. Στο πλαίσιο της αναθεώρησής της, αναγνώρισε ότι η Ελληνική Αγορά σημείωσε πρόοδο στην ευθυγράμμιση με τα πρότυπα προσβασιμότητας που ισχύουν συνήθως στις Αναπτυγμένες Αγορές της Ευρώπης και ότι η Ελλάδα πληροί επίσης τα κριτήρια οικονομικής ανάπτυξης για την κατάταξη ως Αναπτυγμένη Αγορά. Ωστόσο, κατά τον χρόνο εκείνο, η Ελλάδα δεν πληρούσε τον κανόνα της διατήρησης του μεγέθους και της ρευστότητας, ο οποίος απαιτεί τουλάχιστον πέντε Εταιρείες να πληρούν τα κριτήρια του δείκτη Αναπτυγμένων Αγορών, σε κάθε μία από τις οκτώ τελευταίες αναθεωρήσεις του δείκτη, προκειμένου να εξεταστεί η αναβάθμισή της.

Ο Οίκος καλεί τους συμμετέχοντες στην Αγορά, να υποβάλουν τα σχόλια και τις απόψεις τους για την πρόταση έως τις 16 Μαρτίου 2026 και αναμένεται να ανακοινώσει την τελική του απόφαση έως τις 31 Μαρτίου 2026.

Εφόσον η πρόταση εγκριθεί, η ενδεχόμενη αναβάθμιση της Ελλάδας σε Ανεπτυγμένη Αγορά θα υλοποιηθεί στο πλαίσιο της αναθεώρησης δεικτών του Αυγούστου 2026.

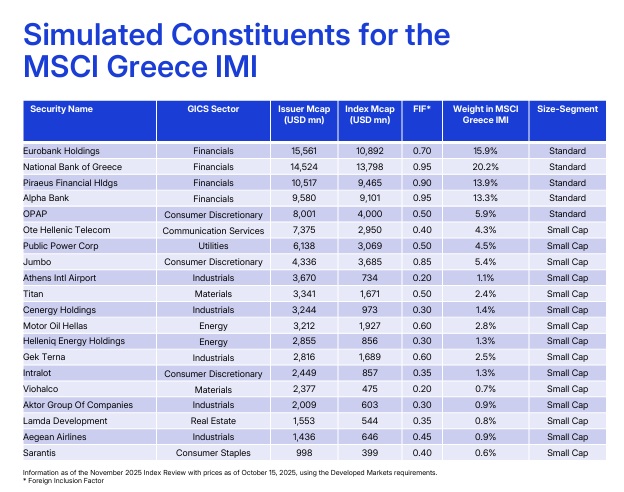

Να σημειωθεί ότι σύμφωνα με στοιχεία από προσομοίωση του MSCI 20 από τις 25 μετοχές που σήμερα βρίσκονται στους δείκτες του θα μπορούσαν να είναι επιλέξιμες με βάση τους κανόνες για τις αναπτυγμένες αγορές.

Με τα παραπάνω δεδομένα, η λήξη των σημερινών συναλλαγών βρήκε τον ΓΔ σε νέα υψηλά 16 ετών (το αμέσως υψηλότερο κλείσιμο στις 11/1/2010 και στις 2315,31 μονάδες) και τον ΔΤΡ σε νέα υψηλά 122 μηνών, με το αμέσως υψηλότερο κλείσιμο στις 17/11/2015 και στις 2860 μονάδες.

Όλα τα παραπάνω συνοδεύτηκαν από τον υψηλότερο τζίρο των τελευταίων 13 συνεδριάσεων, με τον αμέσως υψηλότερο να έχει σημειωθεί στις 8/1 (661,2 εκατ.).

Σημαντικός ο ρόλος και των τελικών δημοπρασιών, που έκλεισαν στα υψηλά ημέρας τους βασικούς δείκτες του Ελληνικού Χρηματιστηρίου, αλλά και έξι μετοχές της υψηλής κεφαλαιοποίησης (λεπτομερής αναφορά στην συνέχεια του σχολίου).

Αν η Ελλάδα μετακινηθεί από το “οικοσύστημα” των Αναδυόμενων Αγορών, στις Αναπτυγμένες Αγορές, το βάρος της μέσα στους δείκτες μειώνεται αισθητά. Η Morgan Stanley δείχνει ότι, με τις τρέχουσες τιμές, μόνο πέντε μετοχές θα περνούσαν το κατώφλι για τους standard DM δείκτες, έναντι οκτώ που απαρτίζουν σήμερα το καλάθι του MSCI Greece στη λογική που εξετάζεται. Οι πέντε που “μένουν μέσα” είναι οι: Εθνική Τράπεζα, Eurobank, Τράπεζα Πειραιώς, Alpha Bank και ΔΕΗ.

Η Morgan Stanley εκτιμά ότι σε πιθανή εφαρμογή αναβάθμισης σε MSCI DM, οι καθαρές παθητικές εισροές θα ήταν περίπου $0,6 δισ. Όμως το μεγάλο μέτωπο είναι οι ενεργοί διαχειριστές. Η πλήρης αποεπένδυση από τα Αναδυόμενα Επενδυτικά Κεφάλαια που είναι “long-only” θα μπορούσε να οδηγήσει σε εκροές $9,4 δισ., ενώ οι Αναπτυγμένοι Επενδυτές που θα χτίσουν μια ισορροπημένη έκθεση θα μπορούσαν να φέρουν εισροές $7,9 δισ., αντισταθμίζοντας μέρος των EM πωλήσεων. Το καθαρό ισοζύγιο που δίνει η Morgan Stanley είναι ήπιες καθαρές εκροές $0,8 δισ.

Καμία διάθεση διαφοροποίησης στην “μεγάλη εικόνα” του Χ.Α., που συνεχίζει να παρουσιάζει συμπεριφορά Αγοράς τριών ταχυτήτων.

Στην πρώτη ταχύτητα οι γνωστοί Δεικτοβαρείς τίτλοι που συνεχίζουν να απασχολούν την “μερίδα του λέοντος” σε συναλλαγές και ενδιαφέρον και καταγράφουν συνεχόμενα πολυετή, ή ιστορικά υψηλά.

Στην δεύτερη ταχύτητα οι υπόλοιπες μετοχές του FTSE25, που κινούνται με “διαφορά φάσης” και σημαντική χρονοκαθυστέρηση και προσπαθούν να μειώσουν, μάλλον ανεπιτυχώς, την “ψαλίδα” απόδοσης με τις υπόλοιπες, πιο “δραστήριες”, μετοχές της υψηλής κεφαλαιοποίησης.

Και στην τρίτη ταχύτητα το υπόλοιπο και μεγαλύτερο τμήμα του ταμπλώ, δηλαδή μεσαία και μικρότερη κεφαλαιοποίηση όπου, πλην ελαχίστων εξαιρέσεων που “ξεπετάγονται” ξαφνικά, επιμένουν να παραμένουν κυριολεκτικά στα αζήτητα.

Είναι απόλυτα ενδεικτικό ότι πριν τις τελικές δημοπρασίες και παρά τα αξιοσημείωτα κέρδη των βασικών δεικτών, οι πτωτικές μετοχές (75) ήταν περισσότερες από τις ανοδικές (65), με την τελική αναλογία να βελτιώνεται ακριβώς στο φίνις.

Με τα παραπάνω δεδομένα, δεν είναι λίγοι οι traders που έχουν επικεντρώσει το ενδιαφέρον τους στο “κλειστό club” των μετοχών που μονοπωλούν το ενδιαφέρον, ακολουθώντας το παλιό ρητό “follow the money”.

Στον μικρό αριθμό των τίτλων που συνεχίζουν να εκπλήσσουν με τις αποδόσεις τους, καταγράφοντας νέα ιστορικά υψηλά έκλεισαν TITC (+0,52%), BOCHGR (+2,64%, ρεκόρ από τότε που επέστρεψε στο ταμπλώ του Χ.Α.), ΜΟΗ (+1,64%). Σε νέα ιστορικά υψηλά από τότε που άλλαξε έδρα, ή σε νέα υψηλά 222 μηνών η ΒΙΟ (+3,49%).

Σε υψηλά 266 μηνών η AKTR (+0,74%), σε υψηλά 221 μηνών η ΕΛΧΑ (+4,19%), σε υψηλά 314 μηνών η ΓΕΚΤΕΡΝΑ (+2%).

Τεχνικά και η σημερινή συνεδρίαση έδωσε πόντους σε όσους, από τις τελευταίες συνεδριάσεις της προηγούμενης εβδομάδας, εκτιμούσαν πως “σύντομα η Εγχώρια Αγορά θα επιχειρήσει νέο ‘overshooting’ αφήνοντας εκτός ανοδικής κίνησης ακόμα περισσότερα χαρτοφυλάκια, τα οποία θα συνεχίσουν να περιμένουν την ‘διόρθωση που δεν έρχεται”, αν και παραμένουν αρκετοί αυτοί που δηλώνουν επιφυλακτικοί, όσο ο Γενικός Δείκτης δεν κλείνει το πρόσφατο “gap” μεταξύ 2250,89 και 2232,28 μονάδων, αλλά και το καινούργιο “χάσμα” που δημιούργησε η σημερινή συνεδρίαση μεταξύ 2282,47 και 2293,69 μονάδων.

Σε κάθε περίπτωση και αν το ενδιαφέρον παραμείνει επιλεκτικό, σημαντικό ρόλο θα παίξουν τα αποτελέσματα που θα αρχίσουν να ανακοινώνουν οι Εισηγμένες, αλλά και οι χρηματικές διανομές προς τους μετόχους (μερίσματα, επιστροφές κεφαλαίου).

Σύμφωνα με τον Μάνο Χατζηδάκη (Beta Sec.), “συνολικά οι Εισηγμένες αναμένεται να υπερβούν, σε διανομές, τα 5,3 δισ. ευρώ, προσεγγίζοντας τα ιστορικά υψηλά τους, με καλύτερες αναλογίες ως προς το μίγμα συνεισφοράς των Εταιρειών, βάζοντας έτσι και μια επιπλέον παράμετρο διασποράς, που μεταφράζεται σε χρηματικές ροές ευρύτερης κλίμακας στους ενεργούς κωδικούς. Η επιστροφή των Τραπεζών στον ρόλο του βασικού πυλώνα διανομών, σε συνδυασμό με την ωρίμανση επενδυτικών κύκλων σε σειρά Εισηγμένων, δημιουργεί τις προϋποθέσεις για μια νέα ‘κανονικότητα’ στις ανταμοιβές των μετόχων. Αν αυτή η δυναμική επιβεβαιωθεί και το 2026, τότε δεν θα μιλάμε απλώς για αριθμητικά ρεκόρ, αλλά για μια Αγορά που έχει ξαναβρεί την ικανότητά της να ανταμείβει σε βάθος χρόνου την υπομονή και την εμπιστοσύνη των επενδυτών. Και η εμπιστοσύνη μεταφράζεται σε κεφάλια μεγαλύτερου ‘ειδικού βάρους’ και καλύτερης ποιότητας”.

Από την άλλη θα ενταθούν τα βραχυπρόθεσμα “στοιχήματα” που παίρνουν οι traders για πιθανή είσοδο στον MSCI Greece Standard. Υπενθυμίζεται ότι μετά την αφαίρεση της MTLN, ο εν λόγω δείκτης αποτελείται από 8 μετοχές και συγκεκριμένα των ΟΤΕ, ΟΠΑΠ, ΜΠΕΛΑ, ΔΕΗ, ΕΥΡΩΒ, ΑΛΦΑ, ΕΤΕ και ΠΕΙΡ.

Οι εκτιμήσεις αναφέρουν ότι δεν αποκλείεται οι Ελληνικές μετοχές να ξαναγίνουν εννέα, ή δέκα με υποψήφιες για εισαγωγή τις ΜΟΗ, ΓΕΚΤΕΡΝΑ, BOCHGR και TITC.

Να σημειωθεί ότι οι ανακοινώσεις από τον MSCI αναμένονται στις 10/2/2026 και το rebalancing στις 27/2/2026.

Στις 29 Ιανουαρίου θα πραγματοποιηθεί στο Παρίσι το Ετήσιο Επενδυτικό Συνέδριο για 24 Ελληνικές Εισηγμένες, που διοργανώνει η Piraeus Sec.

Με μικτά πρόσημα και οριακές μεταβολές οι κύριες Ευρωπαϊκές Αγορές, με τους επενδυτές να τιμολογούν τα μάκρο και τα εταιρικά αποτελέσματα που ανακοινώνονται, αλλά και την ανακοινωθείσα συμφωνία Ευρωπαϊκής Ένωσης – Ινδίας.

"Η Ευρώπη και η Ινδία γράφουν σήμερα ιστορία. Σε ένα αβέβαιο γεωπολιτικό πλαίσιο, η συμφωνία αυτή αναμένεται να επιτρέψει στα δύο Μέρη να προστατεύονται καλύτερα από τον Κινεζικό ανταγωνισμό και τον αντίκτυπο του δασμολογικού πολέμου με τις Ηνωμένες Πολιτείες. Έχουμε συνάψει τη μητέρα όλων των συμφωνιών. Έχουμε δημιουργήσει μια ζώνη ελεύθερου Εμπορίου δύο δισεκατομμυρίων ανθρώπων, από την οποία θα επωφεληθούν και οι δύο Πλευρές και αυτό είναι μόνο η αρχή. Θα ενισχύσουμε ακόμη περισσότερο τη στρατηγική μας σχέση", τόνισε η επικεφαλής της Ευρωπαϊκής Επιτροπής, Ούρσουλα φον ντερ Λάιεν.

Σταθεροποιητικά – οριακά ανοδικά κινούνται οι αποδόσεις στην Αγορά ομολόγων. Πιο συγκεκριμένα, στο 3,59% υποχωρεί η απόδοση του Αμερικανικού 2ετους τίτλου, στο 4,23% του αντίστοιχου 10ετους, στο 3,382% η απόδοση του Ελληνικού 10ετους τίτλου.

“Παρόλο που το περιθώριο των Ελληνικών ομολόγων έχει υποχωρήσει στο χαμηλότερο επίπεδο των τελευταίων 15 ετών, είναι απαραίτητο να διατηρηθούν συνετές δημοσιονομικές πολιτικές και να μειωθεί περαιτέρω ο λόγος χρέους προς ΑΕΠ”, τονίζει ο ESM, που συγκαταλέγει τα Ελληνικά Κρατικά ομόλογα στο “club” των Ισχυρών της Ευρωζώνης.

Ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, αναρριχόμενος μέχρι τις 2312,69 μονάδες (+1,45%). Στις 17.00 βρέθηκε στις 2306,6 (+1,18%), μέσω των τελικών δημοπρασιών σημείωσε νέα υψηλά στις 2313,86 (+1,50%) και ολοκλήρωσε τις συναλλαγές στις 2313,62 μονάδες, με ημερήσια κέρδη 1,49%.

Ο τζίρος στα 643,2 εκατ., από τα οποία τα 84,7 εκατ. αφορούν προσυμφωνημένες συναλλαγές (REALCONS, TITC, ΒΙΟ, ΠΕΡΦ, ΑΛΦΑ, ΜΠΕΛΑ, ΕΥΡΩΒ, ΟΤΕ, ΕΤΕ, ΠΕΙΡ, ΦΡΛΚ, ΙΝΤΕΚ, ΕΕΕ, ΔΕΗ, ΓΕΚΤΕΡΝΑ), με τους ΕΤΕ, ΑΛΦΑ, ΕΥΡΩΒ και ΠΕΙΡ να απασχολούν το 65% της συνολικής μικτής αξίας συναλλαγών.

Από τον συνολικό τζίρο των 643,2 εκατ., τα 619,1 εκατ. αφορούν συναλλαγές σε μετοχές του FTSE25.

Η εικόνα στην υψηλή κεφαλαιοποίηση

Από τις Βαρύδεικτες Τραπεζικές και τα δύο πρόσημα άλλαξαν ΑΛΦΑ (+3,7%), BOCHGR (+2,64%), OPTIMA (+1,22%), ενώ με μόνιμα θετικό βηματισμό κινήθηκαν ΕΤΕ (+6,66%), ΕΥΡΩΒ (+4,27%) και ΠΕΙΡ (+3,75%).

Μόνιμα με θετικό πρόσημο κινήθηκε ο κλαδικός δείκτης των Τραπεζών, σημειώνοντας πρώτο υψηλό ημέρας στις 2763,87 μονάδες (+4,23%). Στις 17.00 βρέθηκε στις 2750,59 (+3,73%) και ολοκλήρωσε τις συναλλαγές σε νέα υψηλά και στις 2772,1 μονάδες, με ημερήσια κέρδη 4,54%.

Ο ΔΤΡ με ημερήσιο αγοραστικό σήμα, το οποίο αναιρείται με επιστροφή και κλείσιμο χαμηλότερα των 2549 μονάδων. Οι επόμενες στηρίξεις στις 2372, 2300, 2283, 2243, 2182 - 2162, 2144 (εκθετικός ΚΜΟ 200 ημερών) και 2132 μονάδες (απλός ΚΜΟ 200 ημερών). Η επόμενη αντίσταση στις 2800 μονάδες.

Παρά την κίνηση των βασικών δεικτών μόνιμα με θετικό πρόσημο, μικτή θα μπορούσε να χαρακτηριστεί η τελική εικόνα στο ταμπλώ των μη Τραπεζικών blue chips, επιβεβαιώνοντας τις παραπάνω αναφορές της στήλης για Αγορά τριών ταχυτήτων.

Σε κάθε περίπτωση, με ημερήσια μεταβολή που ξεπέρασε το 1%, ολοκλήρωσαν τις συναλλαγές οι ΒΙΟ (+3,49%), ΓΕΚΤΕΡΝΑ (+2%), ΕΛΧΑ (+4,19%), ΜΟΗ (+1,64%), MTLN (+1,36%), ΕΕΕ (-1,02%), ΕΛΠΕ (-1,19%), ΜΠΕΛΑ (-4,15%), ΟΠΑΠ (-3,16%), ΟΤΕ (-2,11%).

Σε νέα χαμηλά τριμήνου, ολοκλήρωσε τις σημερινές συναλλαγές η μετοχή του ΟΤΕ (-2,11%). Αν συνεχίσει να κινείται πλαγιολισθητικά, η επόμενη στήριξη εντοπίζεται στα 15,43 ευρώ, ενώ για την αλλαγή του τεχνικού επιπέδου, πρέπει ο τίτλος να αφήσει πίσω του την ζώνη 16,27 – 16,40 (συγκλίνουν οι δύο ΚΜΟ 200 ημερών).

Οι εκτιμήσεις των αναλυτών

“Υποχωρεί το Δολάριο σε χαμηλό τεσσάρων μηνών, ενώ την ίδια ώρα ο Χρυσός ξεπερνά τα $5000 ανά ουγκιά και οι δείκτες στη Wall Street να συνεχίζουν την αναρρίχησή τους ενόψει της συνεδρίασης της Federal. Το ανοδικό momentum στο Χ.Α. προϊδεάζει για νέα ρεκόρ του ΓΔ τις επόμενες ημέρες”, όπως εκτιμά η Κύκλος ΑΧΕΠΕΥ.

“Με νέο ανοδικό ‘χάσμα’ η Αγορά, με τους περισσότερους να περιμένουν να κλείσει το προηγούμενο. Πάμε για υπέρ θέρμανση της Αγοράς και πιθανά για ‘fast market’. O ΔΤΡ με την διάσπαση κάνει την διαφορά. Ο ΦΡΛΚ δείχνει ότι μπορεί να δοκιμάσει και πάλι το 4,45 ‘Make or break’ Πρέπει να συντηρεί το 4,20 σε αυτή την φάση. Αισίως η ΒΙΟ με την διάσπαση του 12,30 γράφει το 13. Επόμενος στόχος το 13,70 επίπεδο”, όπως εκτιμά η Fast Finance ΑΕΠΕΥ.

“Παρά τα σημαντικά κέρδη που έχουν σημειωθεί, η δυναμική παραμένει ισχυρή, διατηρώντας τον ΓΔ σε επαφή με τα πολυετή υψηλά. Ωστόσο, πρέπει να σημειωθεί ότι η ανάκαμψη δεν είναι ομοιόμορφα κατανεμημένη σε ολόκληρη την Αγορά, διευρύνοντας σημαντικά το χάσμα απόδοσης ακόμη και μεταξύ των μετοχών μεγάλης κεφαλαιοποίησης. Αποδίδουμε αυτή την υποαπόδοση σε παράγοντες που σχετίζονται με τα θεμελιώδη μεγέθη των Εταιρειών και τις επικαιροποιημένες προοπτικές τους, καθώς και σε λόγους που συνδέονται με μη ποσοτικούς παράγοντες της κερδοφορίας. Σε αυτό το πλαίσιο, επισημαίνουμε την περίπτωση της Jumbo, όπου πιστεύουμε ότι η κεφαλαιοποίησή της δεν αντικατοπτρίζει πλήρως τη δύναμη και τη δυναμική του ισολογισμού της”, τονίζει η Beta Sec.

“Με την ομιλία του στο Νταβός, ο Ντόναλντ Τραμπ απέσυρε την απειλή για άσκηση βίας στη Γροιλανδία και την επιβολή πρόσθετων δασμών σε Ευρωπαϊκές Χώρες που της συμπαρίστανται, προκρίνοντας τις διαπραγματεύσεις για να πετύχει τους στόχους του για τον έλεγχο της Περιοχής. Επαναφέρει, ωστόσο, τη στρατιωτική απειλή για το Ιράν, όπου το θεοκρατικό καθεστώς διατηρεί τον έλεγχο ,έχοντας εξοντώσει χιλιάδες αντιφρονούντες, με την τιμή του Πετρελαίου brent να αναρριχάται πάνω από τα $65/βαρέλι, υπό το ενδεχόμενο ‘αναταράξεων’ στην Πετρελαϊκή Αγορά, όπως υπενθυμίζει ο Δημήτρης Τζάνας.

Παράλληλα, το Αμερικανικό χρέος ξεπερνά τα $38,4 τρισ. φτάνοντας το 100% του ΑΕΠ, αν ληφθεί υπόψιν ότι πάνω από 20 ποσοστιαίες μονάδες είναι το ενδοκυβερνητικό. Ταυτόχρονα, το Κογκρέσο πρέπει ως την Παρασκευή να εγκρίνει την αναπροσαρμογή του ορίου χρέους, για να αποφευχθεί ένα νέο “shutdown” του Αμερικανικού Δημοσίου, ενδεχόμενο που δύσκολα θα επιτευχθεί λόγω της μη συνεργασίας Δημοκρατικών βουλευτών, μετά τα γεγονότα στη Μινεάπολη.

Σαν αποτέλεσμα, επανέρχεται η αυξημένη απροθυμία για διακράτηση Δολαρίων από τους επενδυτές, με την ισοτιμία του ως προς τα άλλα Νομίσματα να καταγράφει χαμηλή επίδοση τετραμήνου.

Επιπλέον, τα Αμερικανικά ομόλογα απειλούνται με το ενδεχόμενο μιας αυξημένης κρίσης εμπιστοσύνης από τους επενδυτές σε ολόκληρο τον Πλανήτη, διαδικασία που δύσκολα θα διαμορφώσει σκηνικό γενικευμένης κρίσης, καθώς δεν υπάρχει εναλλακτικό Περιουσιακό Στοιχείο, που σε υψηλό βαθμό, μπορεί να υποκαταστήσει το Δολάριο ως ασφαλές επενδυτικό καταφύγιο.

Ωστόσο, η στροφή αρκετών επενδυτών προς τον Χρυσό συνεχίζεται, ενόψει της γεωπολιτικής αβεβαιότητας και της απροθυμίας των ΗΠΑ να τιθασεύσουν τα δημοσιονομικά τους ελλείμματα, με την τιμή του να αναρριχάται πάνω από τα $5000/ ουγκιά.

Και με τη Federal να αποφασίζει για τα παρεμβατικά της επιτόκια, αρνούμενη επί του παρόντος να προχωρήσει σε μείωσή τους, ενέργεια που θα οδηγούσε σε περαιτέρω άνοδο των ήδη υψηλών αποδόσεων των πολυετών Αμερικανικών ομολόγων.

Ενόψει των παραπάνω δεδομένων, οι μετοχικοί δείκτες συνεχίζουν την αναρρίχησή τους τόσο στη Wall Street, όσο και στις Ευρωπαϊκές Αγορές, εστιάζοντας στην προσδοκία για αύξηση του ρυθμού οικονομικής μεγέθυνσης στον Πλανήτη, της βελτίωσης των εταιρικών αποτελεσμάτων και των σεναρίων μείωσης των επιτοκίων.

Στην Ελλάδα, η χρηματιστηριακή ευφορία έχει οδηγήσει σε 6 συνεχόμενες ανοδικές εβδομάδες, με πιθανολογούμενη και μία 7η. Με τον ΓΔ από τις αρχές του 2010 να καταρρίπτει καθημερινά ρεκόρ 16ετιας.

Με οδηγό τους τίτλους της υψηλής κεφαλαιοποίησης, Τραπεζικούς και άλλα blue chips (ΓΕΚΤΕΡΝΑ, ΔΕΗ, ΔΑΑ, ΜΟΗ, Helleniq Energy, Cenergy κοκ), που συμμετέχουν κατά περισσότερο από 90% στις ημερήσιες συναλλαγές (στα €348,3 εκατ. ο μέσος όρος ως τις 26 Ιανουαρίου).

Με τη UBS, την Optima και την NBG να δημοσιοποιούν τις τελευταίες θετικές εκθέσεις για τις προοπτικές του Χ.Α., με αναβαθμισμένες τιμές - στόχους για Τραπεζικές και άλλες μετοχές, ενώ μόνο η HSBC εκτιμά ότι οι τιμές των Τραπεζών έχουν “κλείσει” το discount έναντι των Ευρωπαϊκών ομολόγων τους.

Χωρίς ωστόσο να καταγράφεται, επί του παρόντος, γενικευμένη εκδήλωση ενδιαφέροντος και για τίτλους μεσαίας και μικρής κεφαλαιοποίησης, που δεν έχουν ωστόσο σε ικανοποιητικό βαθμό τις προϋποθέσεις να προσελκύσουν Διεθνείς Επενδυτές.

Ωστόσο, το ευοίωνων προοπτικών Ελληνικό αφήγημα, με την αναβάθμιση του Χ.Α. σε Ανεπτυγμένη Αγορά και τη συμμετοχή μεγαλύτερου αριθμού Ελληνικών τίτλων στους διεθνείς δείκτες, συμπληρώνεται από τις ευνοϊκά δρομολογούμενες για την Ελλάδα οικονομικές εξελίξεις της νέας περιφερειακής τάξης πραγμάτων, όπως διαμορφώνονται από τις ΗΠΑ και έχουν ήδη δημοσιοποιηθεί από τον Αμερικανό πρέσβη στην Τουρκία. Επιπλέον, ευεργετικά θα λειτουργήσει για την Ελλάδα και η συμφωνία ελευθέρου Εμπορίου μεταξύ της Ε.Ε. και της Ινδίας που ήδη δρομολογεί τον IMEC (Indian Middle East Corridor) για τη διευκόλυνσή του”, όπως εκτιμά ο κ. Τζάνας (σύμβουλος Διοίκησης Κύκλος ΑΧΕΠΕΥ).

Οι υψηλότερες κεφαλαιοποιήσεις στο Χ.Α.

Στην πρώτη θέση των κεφαλαιοποιήσεων του Χ.Α., η ΕΕΕ (16,7), ακολουθούμενη από EΥΡΩΒ (15,3), ΕΤΕ (14,4), ΠΕΙΡ (10,6), ΑΛΦΑ (9,6), ΔΕΗ (7,1), ΟΤΕ (6,4), ΟΠΑΠ (6,3), MTLN (6,2), TITC (4,5), BOCHGR (4,1), CENER (3,9), ΜΟΗ (3,7), ΔΑΑ (3,5), ΓΕΚΤΕΡΝΑ (3,4), BIO (3,4), ΜΠΕΛΑ (3,3), ΕΛΠΕ (2,7), CREDIA (2,4), AKTR (2,2), BYLOT (1,9), OPTIMA (1,8), ΕΛΧΑ (1,6), ΠΡΟΝΤΕΑ (1,5), ΑΡΑΙΓ (1,3), ΛΑΜΔΑ (1,2), ΟΛΠ (1), ΚΑΡΕΛ (1), ΛΑΜΨΑ (1 δισ. ευρώ).

Οι τίτλοι που έχουν προβάδισμα

Στην κούρσα για τις καλύτερες ετήσιες αποδόσεις του 2026 και σύμφωνα με τα στοιχεία της Alpha Trust, προηγούνται οι ΓΕΚΤΕΡΝΑ (+28,25%), ΠΕΙΡ (+26,14%), ΛΑΒΙ (+25,77%), CENER (+23,47%), ΕΥΡΩΒ (+23,3%), ΕΤΕ (+21,35%), ΑΒΑΞ (+18,18%), BOCHGR (+17,38%), DIMAND (+16,96%), ΦΟΥΝΤΛ (+15,94%), ΑΛΦΑ (+15,73%), ΕΛΧΑ (+15,69%), ΓΚΜΕΖΖ (+13,17%), EVR (+13,07%), ΒΙΝΤΑ (+11,36%), ΚΟΥΑΛ (+11,31%), AKTR (+11,22%), ΟΤΟΕΛ (+10,78%), ΣΑΝΜΕΖΖ (+10%).

“Tips” έξω από τα όρια του FTSE25

Εισήχθησαν προς διαπραγμάτευση τα 55000 νέα μερίδια του Διαπραγματεύσιμου Αμοιβαίου Κεφαλαίου (Δ.Α.Κ.) “ALPHA ETF FTSE Athex Large Cap ΜΕΤΟΧΙΚΟΣ ΔΙΑΠΡΑΓΜΑΤΕΥΣΙΜΟΣ ΟΣΕΚΑ” της Εταιρείας “ΑΛΦΑ ASSET MANAGEMENT Α.Ε.Δ.Α.Κ.”. Το νέο σύνολο εισηγμένων μεριδίων του εν λόγω Δ.Α.Κ. στο Χ.Α. ανέρχεται σε 1255078.

Με τους αγοραστές στημένους χαμηλότερα από το προηγούμενο κλείσιμο, χαμηλές συναλλαγές, ή “market” εντολές, κινήθηκαν ψηλότερα ΠΛΑΚΡ (+4,11%), ΛΟΓΟΣ (+3,36%), ΛΑΝΑΚ (+5,47%), ΧΑΙΔΕ (+4,67%), ΟΛΥΜΠ (+2,12%), ΜΙΓ (+1,88%).

Σύμφωνα με ανακοίνωση της Euroxx Sec. (0%), “αντιμετώπισε ένα περιστατικό κυβερνοεπίθεσης, το οποίο διαχειρίστηκε άμεσα. Για λόγους ασφαλείας, πραγματοποιήθηκε προσωρινή προληπτική διακοπή λειτουργίας ορισμένων συστημάτων. Η αποκατάσταση γίνεται με σταδιακή επαναφορά όλων των συστημάτων, με γνώμονα πάντοτε την απόλυτη προστασία της Αγοράς και του Επενδυτικού Κοινού. Μέχρι στιγμής δεν υπάρχει ένδειξη ζημιάς, ή διαρροής δεδομένων και η διερεύνηση συνεχίζεται. Η ασφάλεια των επενδυτών παραμένει προτεραιότητά μας. Θα ακολουθήσει νεότερη ενημέρωση με την ολοκλήρωση της διερεύνησης”.

Τρεις οι συνεχόμενες πτωτικές συνεδριάσεις για BYLOT (-1,16%).

Νέα χαμηλά εξαμήνου για ΠΡΔ (-5,26%), λόγω των γνωστών διενέξεων μεταξύ των μετόχων.

Το τελευταίο αρνητικό κλείσιμο στις 20/1 για ΞΥΛΚ (+1,53%).

Αύξησαν συναλλαγές ΙΚΤΙΝ (+0,72% και κλείσιμο στο χαμηλό ημέρας) και ΑΔΜΗΕ (+1,84%).

Νέα υψηλά 41 μηνών για ΛΑΒΙ (+2,52%).

Επαναπροσεγγίζει το ιστορικά υψηλότερο κλείσιμο η ΠΕΡΦ (+1,87%).

Επιστροφή αγοραστών σε ΑΛΜΥ (+1,89%), ΓΕΒΚΑ (+2,23%), ΙΝΛΙΦ (+4,05%), ΕΛΤΟΝ (+1,5%).

Σε νέα ιστορικά υψηλά έκλεισαν ΦΟΥΝΤΛ (+11,92%), REALCONS (+3,29%), ΚΑΡΕΛ (+0,55%).

Η τεχνική εικόνα των βασικών δεικτών

Ο Γενικός Δείκτης με ημερήσιο αγοραστικό σήμα, το οποίο ακυρώνεται με επιστροφή και κλείσιμο χαμηλότερα των 2200 μονάδων. Οι επόμενες στηρίξεις στις 2163, 2100, 2077, 2062 - 2056, 2011, 1980 - 1978 (συγκλίνουν ο απλός ΚΜΟ 200 ημερών και ο εκθετικός ΚΜΟ 200 ημερών). Η επόμενη αντίσταση στις 2350 μονάδες.

Ημερήσιο αγοραστικό σήμα και από τον δείκτη υψηλής κεφαλαιοποίησης, που ακυρώνεται με επιστροφή και κλείσιμο χαμηλότερα των 5584 μονάδων. Η επόμενη αντίσταση στις 5900 μονάδες. Οι επόμενες στηρίξεις στις 5243, 5082, 4980 – 4973 (συγκλίνουν ο απλός ΚΜΟ 200 ημερών και ο εκθετικός ΚΜΟ 200 ημερών).

Μια βόλτα στις Διεθνείς Αγορές

Με σχεδόν απόλυτη επικράτηση των αγοραστών, ολοκληρώθηκαν οι συναλλαγές για τις μεγάλες Αγορές σε Ασία – Ειρηνικό. Σε νέα ιστορικά υψηλά ο δείκτης Kospi.

Μικτά πρόσημα και οριακές μεταβολές στην Ευρώπη (σημαντική άνοδος για την μετοχή της Puma, μετά τη συμφωνία της Εταιρείας αθλητικών ειδών να πουλήσει μερίδιο 29,06% στην Κινεζική Anta Sports Products, έναντι 1,5 δισ. ευρώ), με μικτές διαθέσεις οι δείκτες στην Wall Street.

Αξιοσημείωτα κέρδη το Πετρέλαιο, στο 1,197 το Ευρώ έναντι του Δολαρίου.

Πέρασε πάνω από τα $5130 ο Χρυσός (συμβόλαιο Απριλίου 2026), προς τα $108 διορθώνει το Ασήμι (συμβόλαιο Μαρτίου 2026).

“Σε μια νέα, πρωτοφανή φάση έχει εισέλθει η Αγορά των Πολύτιμων Μετάλλων. Αυτή η νέα φάση δεν καθορίζεται πλέον από κερδοσκοπία, ή momentum trading, αλλά από βαθιά δομικά ελλείμματα μεταξύ φυσικής προσφοράς και άνευ προηγουμένου ζήτησης. Τα τελευταία πέντε χρόνια, η παρατεταμένη έλλειψη Αργύρου, σε συνδυασμό με την εκρηκτική αύξηση της βιομηχανικής ζήτησης, από ηλιακά πάνελ, ηλεκτρικά αυτοκίνητα, ηλεκτρονικά προϊόντα, έως αμυντικό εξοπλισμό, έχει προκαλέσει μια φυσική έλλειψη που οι Αγορές πλέον δεν μπορούν να καλύψουν. Ταυτόχρονα, ο όγκος των εκκρεμών συμβολαίων στο Λονδίνο και τη Νέα Υόρκη, ξεπερνά κατά πολύ την ποσότητα Φυσικού Αργύρου και Χρυσού διαθέσιμου προς παράδοση”, σημειώνει η Gold Switzerland.

Στα $88400 το Bitcoin, στα $2970 το Ethereum.

Οι τιμές των κατοικιών αυξήθηκαν τον Νοέμβριο στις ΗΠΑ, σύμφωνα με τα στοιχεία των δεικτών τιμών κατοικιών S&P Cotality Case-Shiller, που δόθηκαν στη δημοσιότητα. Ειδικότερα, οι τιμές στον δείκτη που παρακολουθεί τις μεταβολές σε 20 μεγάλες Μητροπολιτικές Περιοχές αυξήθηκαν κατά 1,4% σε ετήσια βάση, σε σύγκριση με αύξηση 1,3% τον προηγούμενο μήνα. Η μέση πρόβλεψη των οικονομολόγων που παρακολουθεί η FactSet, έκανε λόγο για αύξηση 1,1%.

Επιστροφή στο Χ.Α.

Να σημειωθεί ότι, σύμφωνα με τα στοιχεία της Alpha Trust, η σημερινή συνεδρίαση πρόσθεσε στη συνολική κεφαλαιοποίηση του Χ.Α. 2 δισ. ευρώ, στα 158,2 δισ.

Στο 2,1% διατηρείται η εκτίμηση του ΙΟΒΕ για την ανάπτυξη της Ελληνικής Οικονομίας το 2025, ενώ για τη φετινή χρονιά, το ίδρυμα αναμένει ανάπτυξη 2,2%, εν μέσω ενισχυμένων επενδύσεων και ανθεκτικής κατανάλωσης.

Με “γεμάτο” momentum από το 2025 αλλά με διαφορετική “μηχανή” απόδοσης για το 2026, η Piraeus Securities βάζει στο τραπέζι ένα κεντρικό μήνυμα ότι “οι Ελληνικές μετοχές έχουν ήδη κάνει μεγάλο μέρος της ‘δουλειάς’ σε επίπεδο rerating, άρα η συνέχεια περνά περισσότερο από την αύξηση κερδών και τις μερισματικές ροές και λιγότερο από την απλή επέκταση αποτιμήσεων”.

Στις κορυφαίες επιλογές της για το 2026, η Piraeus Securities ξεχωρίζει μετοχές με κοινό παρονομαστή είτε τον ορατό ρυθμό αύξησης κερδών, είτε την υποστήριξη από συγκεκριμένο story αποτίμησης: Αlpha Bank (τιμή - στόχος €5,50), Eurobank (τιμή - στόχος €5,20), ΓΕΚΤΕΡΝΑ (τιμή - στόχος €40,00), Jumbo (τιμή - στόχος €34,20), ΔΕΗ (τιμή - στόχος €23,80), TITC (τιμή - στόχος €65,40).

Η Ελλάδα παραμένει μία από τις λίγες Αγορές της Περιοχής EEMEA (Eastern Europe, Middle East and Africa), που η Bank of America διατηρεί σε “overweight”, μαζί με τη Νότια Αφρική και την Ουγγαρία, σε ένα περιβάλλον όπου το γενικό positioning των επενδυτών στις Αναδυόμενες Αγορές Ευρώπης - Μέσης Ανατολής - Αφρικής παραμένει συνολικά υποεπενδεδυμένο. Συνολικά, το μήνυμα της Bank of America για την Ελλάδα είναι σαφές: πρόκειται για Αγορά με ισχυρό εισοδηματικό προφίλ, υψηλό risk premium και θετική δυναμική κερδών, αλλά με αποτιμήσεις που απαιτούν επιλεκτικότητα και προσοχή. Η στρατηγική υπεραπόδοσης παραμένει σε ισχύ, όχι όμως ως broad beta trade, αλλά ως στοχευμένη επιλογή τίτλων, σε ένα περιβάλλον όπου το εύκολο re-rating έχει ήδη προηγηθεί.

Από τις μετοχές της υψηλής κεφαλαιοποίησης, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΕΤΕ, ΕΥΡΩΒ, ΠΑΙΡ, ΓΕΚΤΕΡΝΑ, ΕΛΧΑ, MTLN και με το θετικό οι ΕΕΕ, ΕΛΠΕ. Μέσω των τελικών δημοπρασιών στο υψηλό ημέρας έκλεισαν οι ΑΛΦΑ, ΕΤΕ, ΕΥΡΩΒ, ΓΕΚΤΕΡΝΑ, BOCHGR, AKTR και στο χαμηλό η ΣΑΡ.

Απλά ικανοποιητική η τελική εικόνα, με 70 ανοδικούς τίτλους, έναντι 69 πτωτικών, ενώ 13 τίτλοι ολοκλήρωσαν τη συνεδρίαση με κέρδη μεγαλύτερα του 3%.

-----ΧΠΑ

Πρωταγωνιστές οι αγοραστές και στην Αγορά Παραγώγων, με τις συναλλαγές να αυξάνονται τόσο στο συμβόλαιο του FTSE25, όσο και στα Σ.Μ.Ε. επί μετοχών (43.040 συμβόλαια).

Στα 6.226 συμβόλαια του FTSE25 οι ανοιχτές θέσεις (από 6.198 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Φεβρουάριος).

Στα 3.039 συμβόλαια του ΔΤΡ οι ανοιχτές θέσεις (από 3.039 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Μάρτιος).

Στα 0 συμβόλαια του MSCI οι ανοιχτές θέσεις (από 0 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Φεβρουάριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, χρηματικός διακανονισμός - (συνολικά 873, 742 για τον Φεβρουάριο και 131 για τον Μάρτιο, τιμή κλεισίματος για τον πρώτο μήνα 5.910), κινήθηκε μεταξύ 5.834 και 5.910 μονάδων.

Το συμβόλαιο του ΔΤΡ – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 15 ευρώ, χρηματικός διακανονισμός – (συνολικά 109, 109 για τον Μάρτιο και 0 για τον Ιούνιο, τιμή κλεισίματος για τον πρώτο μήνα 2.772,75), κινήθηκε μεταξύ 2.681 και 2.772,75 μονάδων.

Το συμβόλαιο του MSCI – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, διακανονισμός - (συνολικά 40, 20 για τον Φεβρουάριο και 20 για τον Μάρτιο, τιμή κλεισίματος για τον πρώτο μήνα 9.791,5), κινήθηκε μεταξύ 9.791,5 και 9.791,5 μονάδων.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (16.809 BOCHGR, 5.400 ΕΧΑΕ), ενώ συνεχίστηκαν οι συναλλαγές στα ΣΜ.Ε. επί μετοχών με κυριότερες σε ΑΛΦΑ (14.102), BYLOT (2.237), ΛΑΜΔΑ (192), CENER (189), ΠΕΙΡ (6.416), ΕΤΕ (3.831), CREDIA (349), ΕΥΡΩΒ (6.364), ΓΕΚΤΕΡΝΑ (486), AKTR (1.300), ΑΡΑΙΓ (193), ΔΕΗ (687), MTLN (303), ΟΠΑΠ (343), BOCHGR (730), ΕΛΧΑ (370), ΑΔΜΗΕ (479), ΒΙΟ (360), ΑΒΑΞ (324), ΕΛΛΑΚΤΩΡ (164), ΦΡΛΚ (153), ΕΧΑΕ (717), ΙΝΤΚΑ (234), ΜΠΕΛΑ (1.709), ΟΤΕ (467), OPTIMA (144).

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Χρεόγραφα, Φυσική Παράδοση), για τον πρώτο μήνα (Μάρτιος), στα Σ.Μ.Ε. επί μετοχών, με πάνω από 10.000 κομμάτια, σε: BYLOT 1.076.535, ΑΛΦΑ 50.396, AKTR 83.850, CREDIA 14.991, MTLN 13.633, ΕΥΡΩΒ 23.885, ΛΑΜΔΑ 16.120, ΔΕΗ 21.704, ΕΤΕ 16.641, ΑΔΜΗΕ 13.783, ΠΕΙΡ 56.785, ΕΥΔΑΠ 11.946, ΙΝΤΚΑ 12.623.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*) είναι: ΑΛΦΑ 192.443.359 τεμ., (από 170.269.152 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 9.853.227 τεμ. (9.853.227), ΟΠΑΠ 5.830.101 τεμ. (5.825.348), ΕΤΕ 22.239.461 τεμ. (22.190.856), ΟΤΕ 2.059.978 τεμ. (2.083.050), ΠΕΙΡ 10.907.301 τεμ. (11.007.301), ΑΔΜΗΕ 6.833.955 τεμ. (5.237.121), MTLN 1.403.042 τεμ. (1.411.718), BYLOT 31.219.020 τεμ. (30.881.368), ΓΕΚΤΕΡΝΑ 1.132.839 τεμ. (1.181.681), OPTIMA 4.792.965 τεμ. (4.793.808), ΕΥΡΩΒ 95.746.541 τεμ. (93.774.174), CENER 1.088.399 τεμ. (1.097.540), ΜΟΗ 1.075.557 τεμ. (1.074.441).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Position Holder Name of Issuer NSP Date

| | | | |

| | | | |

Covalis Capital LLP | MTLN | 0,90166% | 2026/1/20 |

NSP: Net Short Position