Θα εγκαταλείψει η Ιαπωνία τις εξαιρετικά χαλαρές νομισματικές της πολιτικές τώρα που αντικατέστησε ο Καζούο Ουέντα τον Χαρουχίκο Κουρόντα στη θέση του διοικητή της Τράπεζας της Ιαπωνίας;

Η απάντηση, όπως φαίνεται, είναι «όχι». Ο νέος διοικητής, γνωστός και αξιοσέβαστος ακαδημαϊκός οικονομολόγος, τόνισε πως οι δυο πυλώνες της τρέχουσας νομισματικής πολιτικής της Ιαπωνίας –τα αρνητικά επιτόκια και ο έλεγχος της καμπύλης των αποδόσεων- εξακολουθούν να είναι οι κατάλληλοι.

Έχει και αυτός δίκιο να ακολουθεί αυτές τις πολιτικές; Γενικά η απάντησή μου είναι «ναι». Αλλά αυτό δεν οφείλεται στο ότι δεν υπάρχει ρίσκο, όπως υποστήριξε την περασμένη εβδομάδα ο Ρόμπιν Χάρντινγκ. Αλλά επειδή και οι εναλλακτικές είναι ριψοκίνδυνες.

Ακόμα και αν αγνοήσει κανείς τις αγορές περιουσιακών στοιχείων της Τράπεζας της Ιαπωνίας (ή «ποσοτική χαλάρωση») και την πιο πρόσφατη πολιτική ελέγχου της καμπύλης αποδόσεων, το εντυπωσιακό γεγονός παραμένει ότι το βραχυπρόθεσμο επιτόκιο παρέμβασής της είναι 0,5%, ή χαμηλότερο, από το 1995. Πόσοι οικονομολόγοι θα μάντευαν πως μια χώρα θα μπορούσε να εφαρμόζει μια τόσο διευκολυντική νομισματική πολιτική για σχεδόν τρεις δεκαετίες και ωστόσο να συνεχίζει να ανησυχεί για την αδύναμη ζήτηση και τον χαμηλό πληθωρισμό;

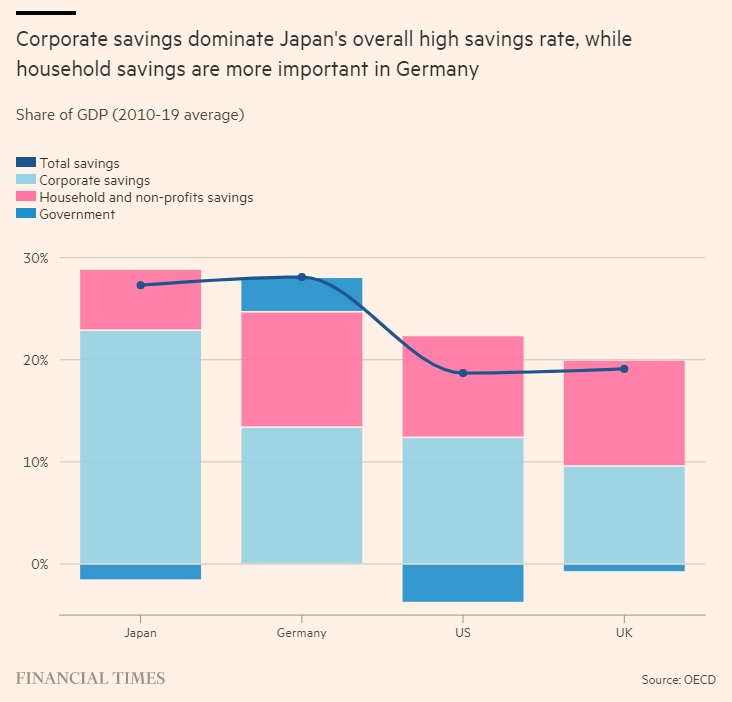

Πρόκειται σαφώς για ένα βαθιά ριζωμένο διαρθρωτικό φαινόμενο. Τι το προκάλεσε λοιπόν; Η απάντηση είναι η χρόνια πλεονάζουσα αποταμίευση. Η Ιαπωνία δεν είναι η μόνη μεγάλη οικονομία της αγοράς με ισχυρό μεταποιητικό τομέα και διαρθρωτική πλεονάζουσα αποταμίευση. Η άλλη είναι η Γερμανία. Αλλά η Γερμανία είχε μια απάντηση που δεν έχει η Ιαπωνία: το ευρώ.

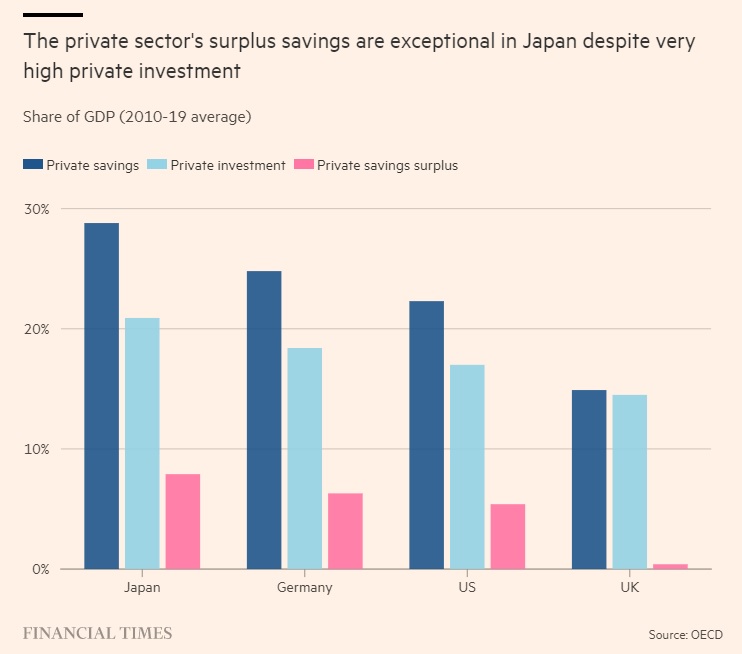

Οι ακαθάριστες αποταμιεύσεις του ιδιωτικού τομέα της Ιαπωνίας ανήλθαν κατά μέσο όρο στο εξαιρετικό 29% του ΑΕΠ μεταξύ του 2010 και του 2019 (πριν τα σοκ της Covid και του πολέμου στην Ουκρανία). Αυτό ήταν πολύ πιο πάνω από το 25% της Γερμανίας και το 22% των ΗΠΑ και το παράλογα χαμηλό 15% του Ηνωμένου Βασιλείου.

Ο ιδιωτικός τομέας της Ιαπωνίας επένδυσε επίσης ένα (μάλλον) υπερβολικά υψηλό 21% του ΑΕΠ. Ωστόσο, αυτό άφησε ακόμα πλεόνασμα αποταμίευσης 8% του ΑΕΠ. Το πλεόνασμα της ιδιωτικής αποταμίευσης της Γερμανίας ήταν κατά μέσο όρο 6% του ΑΕΠ, των ΗΠΑ 5% και του Ηνωμένου Βασιλείου σχεδόν μηδενικό.

Στο σύνολο της οικονομίας, η αποταμίευση πρέπει να ισούται με τις επενδύσεις, όταν συμπεριλάβει κανείς το κράτος και τους ξένους. Το ερώτημα είναι πώς επιτυγχάνεται αυτή η ισορροπία και, κυρίως, όπως μας δίδαξε ο Κέυνς, σε ποια επίπεδα οικονομικής δραστηριότητας.

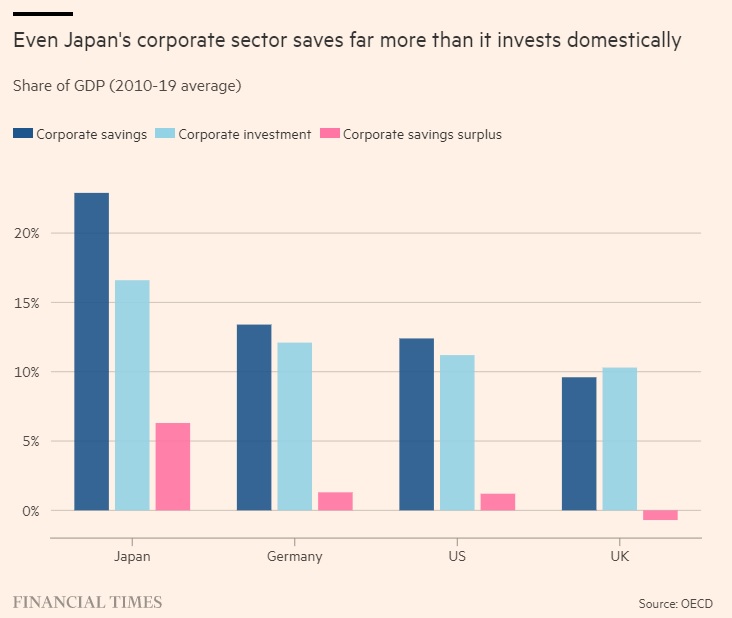

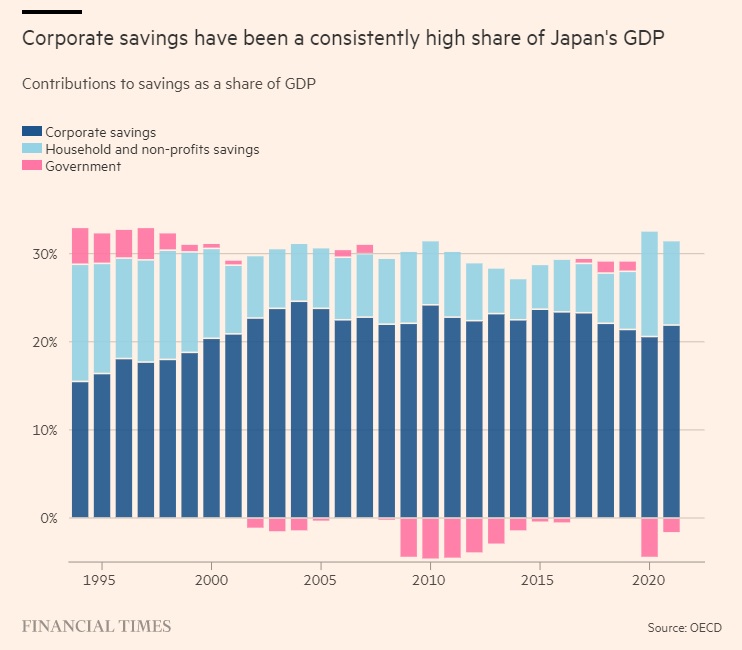

Με μια αρκετά μεγάλη ύφεση, τα κέρδη (και άρα οι εταιρικές αποταμιεύσεις) θα καταρρεύσουν κατά πάσα πιθανότητα. Αλλά θα πρέπει να είναι μια τεράστια κατάρρευση. Σε κάθε έτος από το 2000 έως το 2020, συμπεριλαμβανομένων των υφέσεων, τα εταιρικά παρακρατηθέντα κέρδη της Ιαπωνίας ξεπέρασαν το 20% του ΑΕΠ.

Ομοίως, με μια αρκετά μεγάλη ύφεση, οι αποταμιεύσεις των νοικοκυριών θα κατέρρεαν. Αλλά αν συνέβαινε μια τέτοια ύφεση, θα κατέρρεαν και οι επενδύσεις. Το αποτέλεσμα θα ήταν μια τρομερή ύφεση.

Κανένας λογικός υπεύθυνος χάραξης πολιτικής δεν θα προσπαθούσε να εξαλείψει την πλεονάζουσα αποταμίευση μέσω μιας ύφεσης. Αντ' αυτού, θα επέλεγαν πολιτικές που θα αποσκοπούσαν είτε στην απορρόφηση των αποταμιεύσεων σε παραγωγικές επενδύσεις είτε στη μείωση της ροπής της χώρας για αποταμίευση.

Ένας λογικός τρόπος σκέψης για το τι κάνουν οι Ιάπωνες υπεύθυνοι χάραξης πολιτικής από το τέλος της φάσης των υψηλών επενδύσεων της μεταπολεμικής οικονομίας της Ιαπωνίας στις αρχές της δεκαετίας του 1990 είναι ο εξής: προσπαθούν να διατηρήσουν τη συνολική ζήτηση στο πλαίσιο της τεράστιας πλεονάζουσας αποταμίευσης του ιδιωτικού τομέα. Αυτός είναι ένας άλλος τρόπος να πούμε ότι προσπαθούν να ξεφύγουν από τον αποπληθωρισμό, ο οποίος, ελλείψει των προσπαθειών τους, θα ήταν πιθανώς πολύ βαθύτερος από ό,τι ήταν.

Τα εξαιρετικά χαμηλά επιτόκια αποσκοπούν, για παράδειγμα, στην αύξηση των ιδιωτικών επενδύσεων και στη μείωση των ιδιωτικών αποταμιεύσεων. Αλλά στην πράξη, το πλεόνασμα της ιδιωτικής αποταμίευσης, ιδίως το πλεόνασμα των επιχειρήσεων, παρέμεινε τεράστιο.

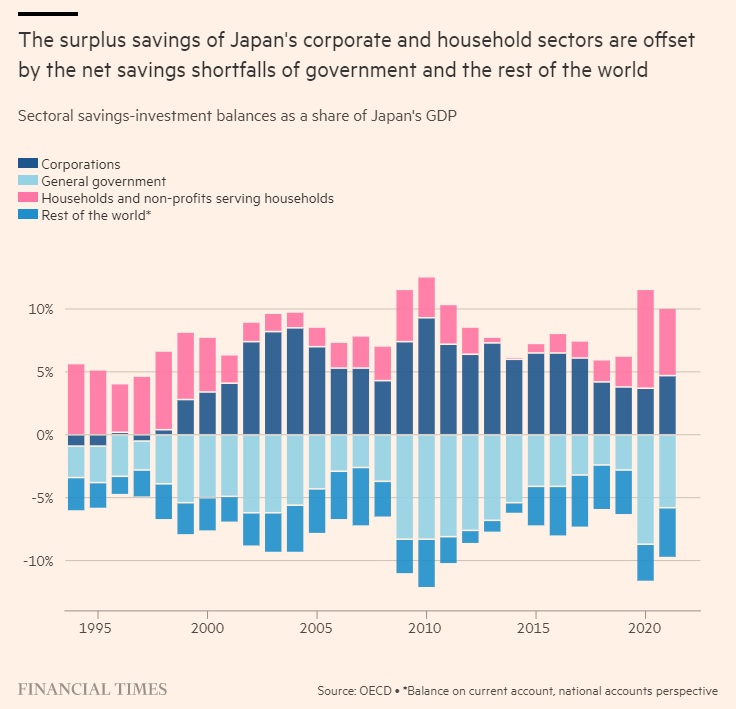

Η χαλαρή νομισματική πολιτική διευκόλυνε την κρίσιμη απορρόφηση (και αντιστάθμιση) του πλεονάσματος της ιδιωτικής αποταμίευσης μέσω της υπέρβασης των κρατικών επενδύσεων έναντι της αποταμίευσης. Τα ελλείμματα αυτά ήταν κατά μέσο όρο 5% του ΑΕΠ από το 2010 έως το 2019. Τέλος, κατά μέσο όρο 3% του ΑΕΠ πήγε στην καθαρή απόκτηση ξένων περιουσιακών στοιχείων μέσω των πλεονασμάτων τρεχουσών συναλλαγών της Ιαπωνίας.

Υπήρχαν άλλοι τρόποι διαχείρισης του προβλήματος των διαρθρωτικών πλεονασμάτων αποταμίευσης από το οποίο υποφέρει η Ιαπωνία εδώ και μια δεκαετία (και, όχι τυχαία, υποφέρει όλο και περισσότερο και η Κίνα); Ναι, υπήρχαν τρεις εναλλακτικοί τρόποι.

Ο ένας είναι της Γερμανίας: η καθαρή απόκτηση ξένων περιουσιακών στοιχείων κατά μέσο όρο ήταν 7% του ΑΕΠ από το 2010 έως το 2019. Αυτό επέτρεψε τόσο στον ιδιωτικό, όσο και στον δημόσιο τομέα να επιτύχει πλεονάσματα αποταμίευσης, ενώ εξισορρόπησε τη συνολική προσφορά και ζήτηση σε αρκετά υψηλά επίπεδα.

Υπάρχουν δύο λόγοι για τους οποίους αυτή η προσέγγιση θα ήταν δύσκολο να αντιγραφεί από την Ιαπωνία. Ο ένας είναι ότι τα εμπορικά πλεονάσματα θα προσέκρουαν κατά μέτωπο στον αμερικανικό μερκαντιλισμό. Ο άλλος είναι ότι θα υπήρχε έντονη ανοδική πίεση στη συναλλαγματική ισοτιμία του γιεν, επιτείνοντας τις αποπληθωριστικές δυνάμεις στην Ιαπωνία.

Πράγματι, αν δεν υπήρχε το ευρώ, οι νομισματικές κρίσεις στον μηχανισμό συναλλαγματικών ισοτιμιών θα είχαν σίγουρα επιβάλει τεράστιες ανατιμήσεις του μάρκου, ρίχνοντας τη γερμανική οικονομία στον αποπληθωρισμό και την εξαιρετικά χαλαρή νομισματική πολιτική, ό,τι ήθελε η Bundesbank.

Η δεύτερη εναλλακτική λύση είναι οι διαρθρωτικές πολιτικές που αποσκοπούν στη μείωση του εξαιρετικά υψηλού μεριδίου των παρακρατηθέντων εταιρικών κερδών (ή των εταιρικών αποταμιεύσεων) στην οικονομία. Πρόκειται ουσιαστικά για ένα πρόβλημα διανομής: οι μισθοί είναι πολύ χαμηλοί και τα κέρδη πολύ υψηλά. Ο απλούστερος τρόπος για να διορθωθεί αυτό είναι να αυξηθεί ο φορολογικός συντελεστής επί των εταιρικών κερδών, επιτρέποντας παράλληλα την πλήρη απόσβεση των επενδύσεων. Θα μπορούσαν να βρεθούν και άλλοι τρόποι, όπως η διανομή των κερδών στους εργαζόμενους. Αλλά ο στόχος θα ήταν σαφής: η μετατόπιση των πλεοναζόντων κερδών στην κατανάλωση.

Η τρίτη εναλλακτική είναι να αφήσουμε τα διαρθρωτικά προβλήματα ανέγγιχτα, να συσφίξουμε τη νομισματική και δημοσιονομική πολιτική και να αφήσουμε τους Ιάπωνες να μαζέψουν τα κομμάτια. Αυτό είναι ο «λικβινταρισμός».

Στις μέρες μας έχει αρχίσει να γίνεται της μόδας. Είναι επίσης ανεύθυνες ανοησίες. Όσο η Ιαπωνία συνεχίζει να έχει τεράστιες πλεονάζουσες αποταμιεύσεις από τον ιδιωτικό τομέα, η πολιτική πρέπει να βρει τρόπους είτε να τις μειώσει ή να τις αντισταθμίσει. Η οικονομία της Ιαπωνίας παραμένει εγκλωβισμένη. Επίσης όμως δεν έχει και κάποια εύκολη διέξοδο.

© The Financial Times Limited 2023. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα