Στην παρουσίαση και στο conference call της στρατηγικής του δεύτερου εξαμήνου για τις παγκόσμιες αγορές της ελβετικής τράπεζας UBS και του Chief Investment Office, που συμμετείχε το Euro2day.gr, η εκτίμηση που επικράτησε είναι ότι η μεταβλητότητα είναι υψηλή, οι συνθήκες απρόβλεπτες και είναι λογικό να κάνει πολλούς επενδυτές να αισθάνονται αβεβαιότητα.

Η ομάδα ανάλυσης της ελβετικής τράπεζας περιγράφει τα πιθανά αποτελέσματα για τις αγορές μέχρι το τέλος του έτους σε τέσσερα απλά σενάρια και χαρτογραφεί τις επενδυτικές ιδέες σε σχέση με το καθένα από αυτά. Με αυτό τον τρόπο, η UBS εκτιμά ότι βοηθά τους επενδυτές να προστατευτούν από τον κίνδυνο του στασιμοπληθωρισμού ή της ύφεσης και να αξιοποιήσουν τις όποιες ευκαιρίες σε περίπτωση ήπιας προσγείωσης ή αναζωογόνησης της ανάπτυξης.

Στην ερώτηση του Euro2day.gr για την αυξημένη ανησυχία και το ρίσκο, το ρωσικό φυσικό αέριο να διακοπεί στην Ευρώπη και πώς αυτό θα επιδράσει στα σχέδια ασφαλείας, στις τιμές ενέργειας, στον πληθωρισμό και στην πιθανότητα ύφεσης, ο Themis Themistocleous, Head Chief Investment Office EMEA, απάντησε ότι στις τρέχουσες εκτιμήσεις τους, υποθέτουν ήδη ότι θα υπάρχουν κάποια προβλήματα στην παράδοση του φυσικού αερίου, αλλά θα είναι κάτι εντελώς διαφορετικό η διακοπή παροχής φυσικού αερίου. Σε αυτή την περίπτωση, η Γερμανία, που η βιομηχανία της είναι βαριά εξαρτώμενη από το ρωσικό φυσικό αέριο, θα έχει μεγάλη πιθανότητα ύφεσης, οι τιμές θα παραμείνουν σε πολύ υψηλά επίπεδα και ο πληθωρισμός θα κινηθεί σε υψηλότερα επίπεδα από ό,τι θα περιμέναμε.

Αναφορικά με το νέο εργαλείο της ΕΚΤ για τον κατακερματισμό της νομισματικής πολιτικής και τα spreads των ομολόγων στην περιφέρεια, ο Themis Themistocleous εκτίμησε πως είναι ενθαρρυντικό ότι θα υπάρχει ένα σχέδιο και θα εισαχθεί τον Ιούλιο από την κεντρική τράπεζα, πιθανότατα θα έχει ομοιότητες με το παλαιότερο πρόγραμμα SMP, αλλά υπάρχουν ζητήματα που πρέπει να διευκρινιστούν, όπως αν θα εξετάζει αποδόσεις σε συγκεκριμένα ομόλογα ή συγκεκριμένα spreads καθώς και το πόσο ξεκάθαρο θα είναι.

Τα τέσσερα σενάρια για τις αγορές

Στο πρώτο σενάριο που αναλύει η UBS, είναι ο στασιμοπληθωρισμός. Σε αυτό το σενάριο, οι μετοχές και τα ομόλογα συνεχίζουν να πέφτουν, ο στόχος για τον δείκτη S&P 500 είναι οι 3.300 μονάδες και η απόδοση του 10ετούς ομολόγου των ΗΠΑ στο 4%. Η πιθανότητα του σεναρίου τοποθετείται στο 20%.

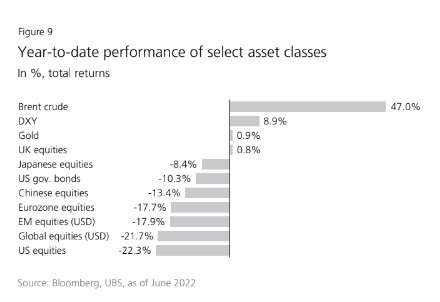

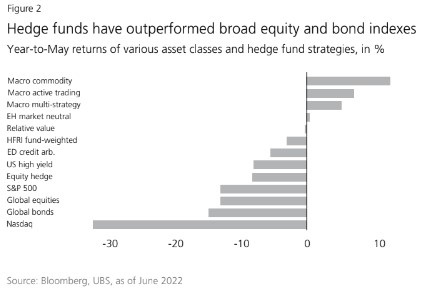

Οι φόβοι είναι ότι η Fed παραμένει «πίσω από την καμπύλη» όσον αφορά τον πληθωρισμό. Υψηλότερες αποδόσεις των ομολόγων καθιστούν τις μετοχές λιγότερο ελκυστικές και οι μετοχές υποχωρούν. Σε αυτό το σενάριο, η UBS προτείνει οι επενδυτές να διαχειριστούν τη ρευστότητά τους και συνιστά τη διαμόρφωση ενός χαρτοφυλακίου ρευστότητας, ώστε να καλύπτει περίπου 3-5 χρόνια τις ανάγκες των ταμειακών ροών, αποτελούμενο από συνδυασμό μετρητών, ομολόγων και δομημένες επενδύσεις. Η διαφοροποίηση θα γίνει με αμοιβαία κεφάλαια αντιστάθμισης κινδύνου.

Στο δεύτερο σενάριο, της ύφεσης, η UBS εκτιμά ότι οι μετοχές θα πέσουν αλλά τα ομόλογα θα κινηθούν ανοδικά. Για τον δείκτη S&P 500, ο στόχος είναι επίσης οι 3.300 μονάδες όπως και στο προηγούμενο σενάριο, αλλά η απόδοση του 10ετούς ομολόγου των ΗΠΑ μειώνεται στο 1,5%. Η πιθανότητα του σεναρίου είναι στο 30%.

Μια σημαντική πτώση της οικονομικής ζήτησης σημαίνει ότι η ανάπτυξη και ο πληθωρισμός πέφτουν απότομα και οι επενδυτές αρχίζουν να αναμένουν σημαντική πτώση των εταιρικών κερδών, πλήττοντας τις αγορές μετοχών. Η Fed εξετάζει το ενδεχόμενο μείωσης των επιτοκίων, στηρίζοντας τα ομόλογα. Σε αυτό το σενάριο, η UBS προτείνει οι επενδυτές να προσθέσουν αμυντικά και ποιοτικά στοιχεία. Οι επενδυτές μπορούν να βελτιώσουν την ανθεκτικότητα των μετοχικών χαρτοφυλακίων επενδύοντας σε ποιοτικά εισοδήματα και αμυντικούς τομείς όπως η υγειονομική περίθαλψη.

Στο τρίτο σενάριο, αυτό της ήπιας προσγείωσης, η UBS περιμένει μέτρια ανάκαμψη των μετοχών. Ο στόχος για τον δείκτη S&P 500 τίθεται στις 3.900 μονάδες, ενώ η απόδοση του 10ετούς ομολόγου των ΗΠΑ είναι στο 3,25%. Η πιθανότητα του σεναρίου είναι στο 40%.

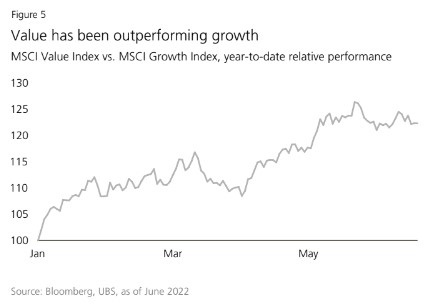

Ο πληθωρισμός παραμένει αυξημένος αλλά οι επενδυτές αποκτούν εμπιστοσύνη ότι πέφτει και είναι υπό έλεγχο και οι αποδόσεις των ομολόγων δεν κινούνται υψηλότερα. Οι προσδοκίες για τα εταιρικά κέρδη δεν προβλέπουν ούτε σημαντική αύξηση ούτε μείωση. Οι μετοχές σημειώνουν συγκρατημένη άνοδο. Σε αυτό το σενάριο, η UBS προτείνει οι επενδυτές να τοποθετηθούν σε μετοχές αξίας. Οι μετοχές αξίας τείνουν να υπεραποδίδουν ενώ ο πληθωρισμός είναι πάνω από 3%.

Στο τελευταίο σενάριο της αναθέρμανσης της οικονομίας (reflation), η UBS προσδοκά ισχυρό ράλι στις αγορές μετοχών. Ο στόχος για τον δείκτη S&P 500 τίθεται στις 4.500 μονάδες και η απόδοση στο 10ετές ομόλογο των ΗΠΑ στο 3%. Το σενάριο αυτό, όμως, έχει πιθανότητα μόλις 10%.

Σε αυτή την περίπτωση, ο πληθωρισμός μειώνεται σε χαμηλότερα επίπεδα από τις προβλέψεις και ο συνδυασμός της κατάπαυσης του πυρός στην Ουκρανία, του τερματισμού των πολιτικών zero Covid στην Κίνα και η υψηλότερη συμμετοχή του εργατικού δυναμικού, οδηγούν υψηλότερα τη διάθεση των επενδυτών για ανάληψη κινδύνου, με αποτέλεσμα οι μετοχές να σημειώνουν έντονο ράλι.

Σε αυτό το σενάριο, η UBS προτείνει να επενδύσουν οι πελάτες της στοχεύοντας στην πιο μακροπρόθεσμη ανάπτυξη. Μια ανακούφιση των ανησυχιών της αγοράς για τον πληθωρισμό θα μπορούσε να πυροδοτήσει ένα ράλι σε μετοχές ανάπτυξης. Η UBS βλέπει ευκαιρία για τοποθετήσεις στις μετοχές ανάπτυξης, ειδικά σε αυτές που διαπραγματεύονται χαμηλότερα από τη μακροπρόθεσμη μέση αξία τους αλλά και τους κλάδους της αυτοματοποίησης, της ρομποτικής και στην αγορά της Κίνας.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία