Είχαμε αναφέρει στην αρχή του έτους ότι η παρούσα κρίση θα ολοκληρωθεί σε τρεις φάσεις: ρευστοποίηση, ελπίδα, αφερεγγυότητα. Η τελευταία είναι η φάση που οι κυβερνήσεις θέλουν να αποφύγουν με κάθε κόστος.

Η πρώτη ολοκληρώθηκε τον Μάρτιο του 2020, στην αποκορύφωση της απαισιοδοξίας. Σε πανικό πολλοί πουλάγανε ότι βρίσκανε μπροστά τους, παρασύροντας τις τιμές χαμηλότερα. Σταδιακά, περάσαμε στη φάση της ελπίδας. Στην πεποίθηση πως τα εμβόλια θα βγουν έγκαιρα και θα συμβάλουν ώστε η οικονομία θα επαναλειτουργήσει κανονικά.

Ωστόσο το απαισιόδοξο σενάριο γίνεται όλο και πιο πιθανό, με τα νέα δεδομένα της μετάλλαξης του ιού να προμηνύουν νέους περιορισμούς. Ο πόλεμος άλλαξε, αντί να τελειώσει, όπως αναφέρει συμπερασματικά η μελέτη του αμερικάνικου οργανισμού CDC (Centers for Disease Control and Prevention). Ολόκληροι κλάδοι, όπως το λιανεμπόριο και ο τουρισμός έχουν πληγεί τόσο σοβαρά, ώστε θα κάνουν χρόνια να συνέλθουν.

Πλέον έχουμε μπει στην επόμενη φάση τη οποία οι κυβερνήσεις δύσκολα θα καταφέρουν να αντιμετωπίσουν, πόσο μάλλον να ξεπεράσουν με επιτυχία: τη περίοδο της απογοήτευσης. Σε αυτό το σημείο θα έχουμε προσεγγίσει τη φάση της αφερεγγυότητας. Ατόμων, εταιριών, κρατών. Η μεγάλη κρίση θα φανερώσει το άσχημο πρόσωπο της όταν οι δανειολήπτες δεν θα μπορούν να ανταποκριθούν στις υποχρεώσεις τους. Όταν αρχίσει ένα ντόμινο χρεοκοπιών, που κανείς δεν γνωρίζει που θα σταματήσει.

Οι υπεύθυνοι πώς το αντιμετωπίζουν; Αντί να επιχειρήσουν τη δομική εξυγίανση, έχουν προβεί στο μόνο που γνωρίζουν καλά. Προκειμένου να αντιμετωπίσουν τις άμεσες πιεστικές ανάγκες, ρίχνουν στην αγορά ακόμα περισσότερο χρήμα.

Πού κατευθύνεται όλη αυτή η πλεονάζουσα, «φρεσκοτυπωμένη» νομισματική ποσότητα; Σε εύπορους και μεγάλες εταιρίες με υγιείς ισολογισμούς που μπορούν να δανείζονται εύκολα. Και αυτοί που τα διοχετεύουν; Σε ακίνητα και μετοχές. Γιατί εκεί; Επειδή αυτά αυξάνονται μεν, αλλά με χαμηλότερο ρυθμό από ότι δημιουργούνται τα νομίσματα. Συνεπώς γίνονται πιο πολύτιμα.

Αυτές οι πολιτικές αποσκοπούν να διατηρήσουν τις τιμές των περιουσιακών στοιχείων ψηλά, προκειμένου οι ισολογισμοί των τραπεζών να μη γεμίσουν «κόκκινα» δάνεια. Πράγματι τα καταφέρανε και με το παραπάνω.

Οι αποτιμήσεις όλων των περιουσιακών στοιχείων έχουν εκτοξευτεί στα ύψη.

- Οι μετοχές διαπραγματεύονται στα υψηλότερα p/e όλων των εποχών.

- Οι τιμές των ακινήτων στα υψηλά όλων των εποχών και αυτές. Ο κόσμος αγοράζει σπίτια, γη, με την αρωγή των ιστορικά χαμηλών επιτοκίων.

- Οι δημοπρασίες έργων τέχνης κι αυτές στα υψηλά όλων των εποχών. Οι άνθρωποι βρίσκουν διέξοδο σε συλλεκτικά αντικείμενα για να τοποθετήσουν την πλεονάζουσα ποσότητα των μετρητών τους.

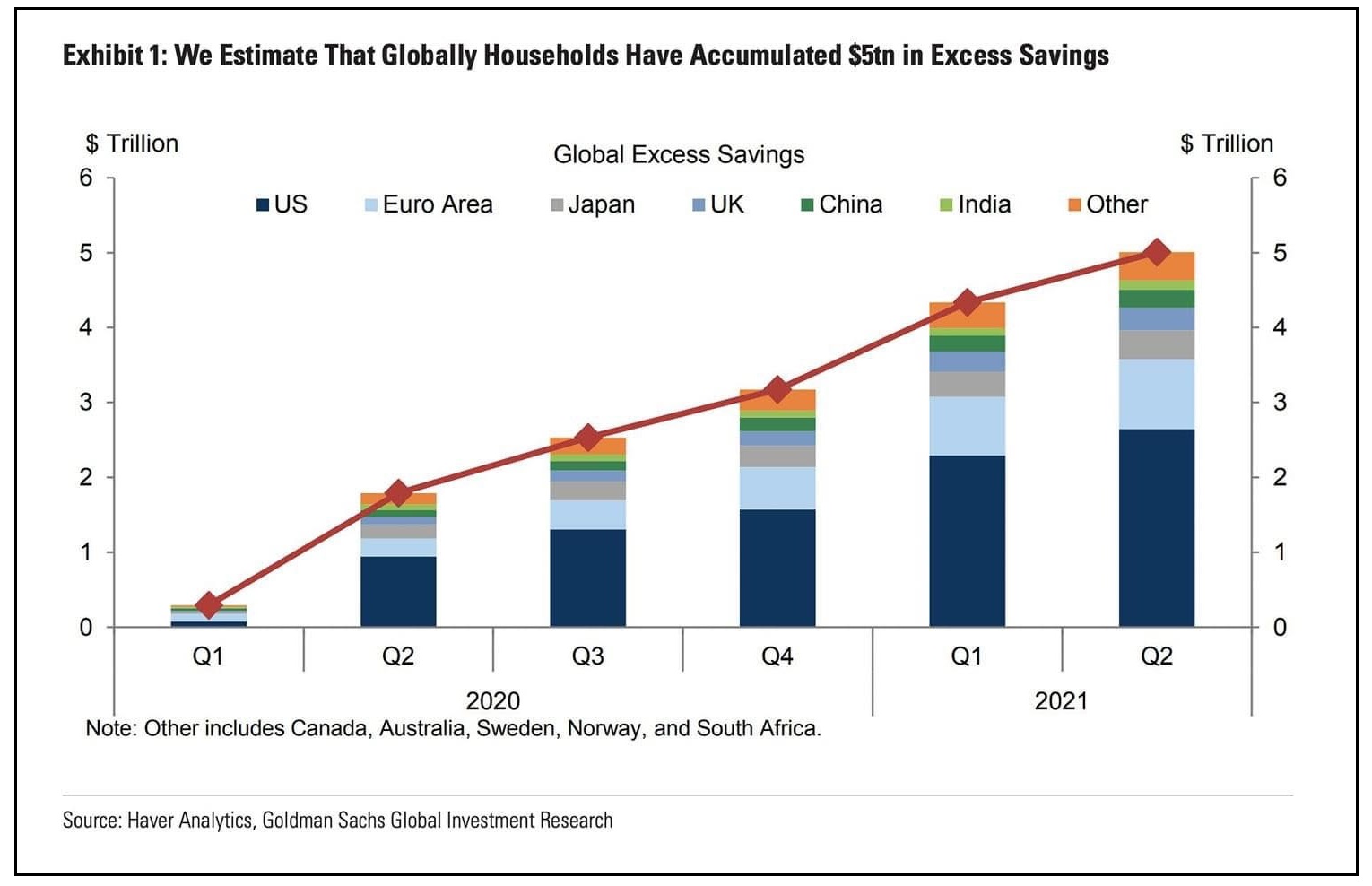

- Κι ακόμα υπάρχουν πολύ περισσότερα που λιμνιάζουν στους τραπεζικούς λογαριασμούς, παρά το μηδενικό επιτόκιο. Το παρακάτω διάγραμμα από την Goldman Sachs είναι διαφωτιστικό.

Μόνο που αν ήταν τόσο εύκολο, αν τυπώνοντας χρήμα μπορούσες να δημιουργείς πλούτο, δεν θα υπήρχε φτωχός σε όλο τον πλανήτη, ούτε φτωχό κράτος. Η Βενεζουέλα και η Αργεντινή θα ήταν τα πιο πλούσια έθνη. Από την άλλη, δεν ακούγεται αρνητικό να ανεβαίνουν οι τιμές των ακινήτων και των μετοχών. Κάθε άλλο μάλιστα, εκλαμβάνεται ως ανάπτυξη όχι ως πληθωρισμός. Γιατί; Επειδή δεν καταγράφονται στην λίστα με τα αγαθά που μετριούνται για να υπολογίσουν τις τιμές καταναλωτή.

Πρόκειται για μαγική εικόνα. Τις τελευταίες δεκαετίες κατά μέσο όρο δεν έχουν ανέβει σε αποπληθωρισμένες τιμές οι μισθοί, ούτε τα είδη καθημερινής ανάγκης (κυρίως λόγω της αύξησης της παραγωγικότητας). Όμως έχουν αυξηθεί δυσανάλογα οι τιμές των περιουσιακών στοιχείων, όπως μετοχές, ακίνητα, χρυσός. Αποτέλεσμα; Με τον μισθό σου αγοράζεις λιγότερα περιουσιακά στοιχεία.

Ο λόγος δεν είναι πως έχουν γίνει πιο πολύτιμα. Αυτό που έχει κυρίως αυξηθεί είναι η ποσότητα των χρημάτων. Οι πολιτικές του άφθονου «τυπώματος» ανακατανέμουν τον πλούτο προς εκείνους που βρίσκεται πλησιέστερα στις «πρέσες». Πρόκειται για μια εγγενή αδικία. Τα επιπλέον χρήματα δεν είναι δουλεμένα. Τυπωμένα είναι.

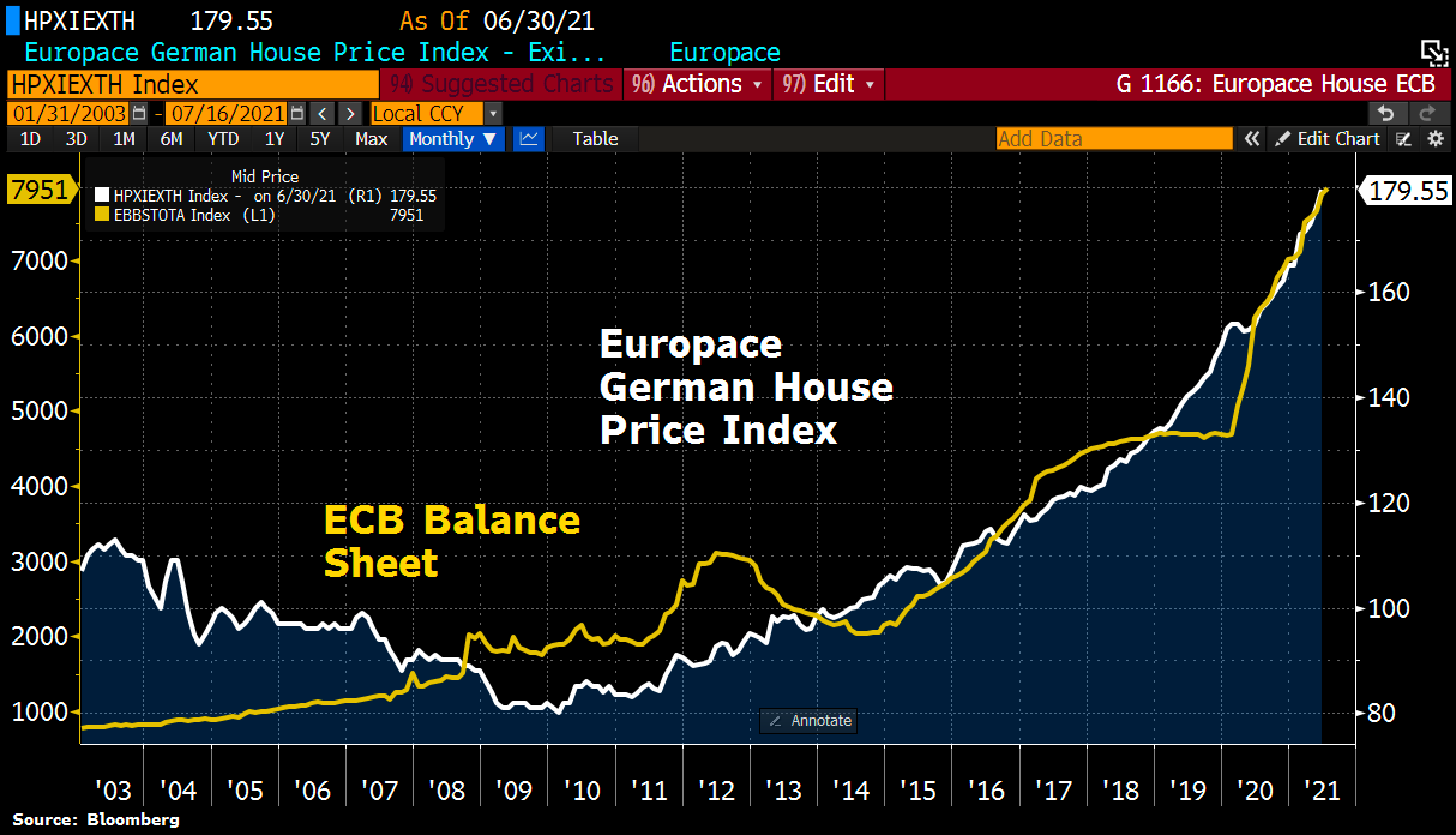

Δείτε πόση ομοιότητα παρουσιάζει τα τελευταία χρόνια η πορεία του ισολογισμού της ΕΚΤ με τις τιμές των ακινήτων της Γερμανίας. Έχουν φτάσει να μην ξεχωρίζουν πια.

Αξίζει να σημειωθεί πως την τελευταία φορά που στην Γερμανία ο πληθωρισμός ήταν στο σημερινό 3,8%, το βασικό επιτόκιο ήταν 6%. Επίτηδες υψηλά για να συγκρατήσουν τις πληθωριστικές πιέσεις. Τώρα παραμένει, πάλι επίτηδες, στο 0%. Η διαφορά φιλοσοφίας γύρω από την αντιμετώπιση του φαινομένου είναι εμφανής. Η παραδοσιακή πολιτική της Bundesbank έναντι του πληθωρισμού, είναι πια παρελθόν.

Οι τιμές όμως τείνουν να ξεφύγουν και στα αγαθά διατροφής, στα καύσιμα και άλλα είδη που καλύπτουν βασικές ανάγκες. Αυξανόμενα περισσότερο από τους μισθούς, σημαίνουν πως μειώνεται η αγοραστική δύναμη όσο αφορά και τα καταναλωτικά αγαθά. Όχι μόνο τα περιουσιακά στοιχεία. Πόσο υπαρκτός είναι ο κίνδυνος;

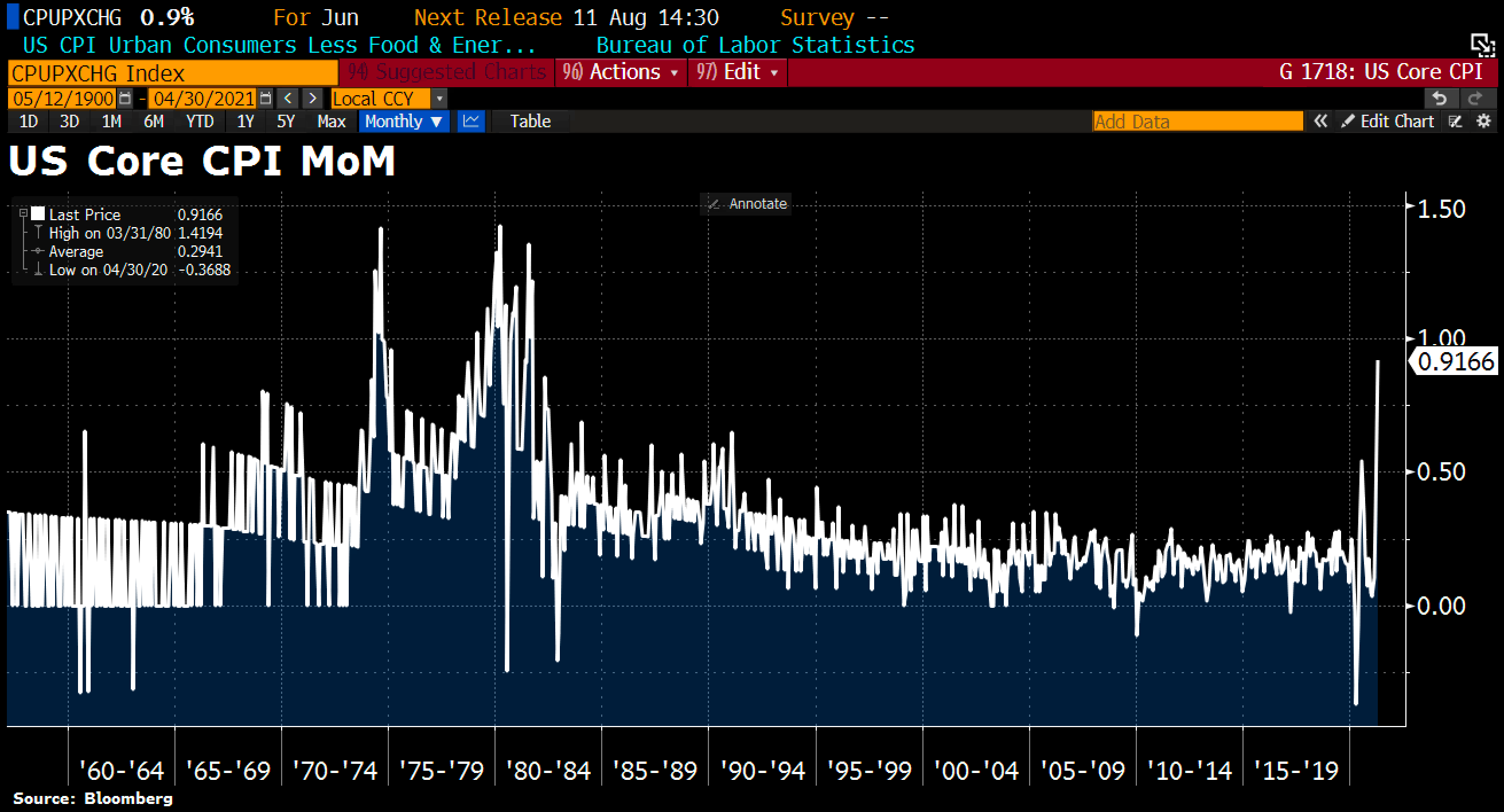

Ήδη στις τελευταίες μετρήσεις που δημοσιεύτηκαν στις ΗΠΑ, ο πληθωρισμός ήταν ο μεγαλύτερος εδώ και δεκαετίες. Τόσο μεγάλη αύξηση στον βασικό Δείκτη Τιμών Καταναλωτή είχε να εμφανιστεί από το 1981! Και για όσους νομίζουν ότι δεν αφορά εμάς τι γίνεται στις ΗΠΑ, να θυμίσω πως η FED «τυπώνει» αναλογικά πολύ λιγότερα από ότι η ΕΚΤ.

Οι ιδιαιτερότητες της τωρινής κρίσης

Το παράδοξο είναι πως οι αρχές και οι πολίτες δεν προβληματίζονται τόσο για τον επικείμενο πληθωρισμό. Για ποιο λόγο δεν ανησυχούν παρά την αύξηση σε επίπεδα ρεκόρ της ποσότητας χρήματος; Έχουν την πεποίθηση ότι θα απορροφηθούν οι πληθωριστικές πιέσεις, όπως το 2009. Το πρόσφατο παρελθόν επιδρά καθησυχαστικά. Και τότε υπήρξε έντονος προβληματισμός και παθιασμένες αντιρρήσεις, όμως τελικά οι φόβοι αποδείχτηκαν υπερβολικοί.

Ωστόσο αυτό που δεν αντιλαμβάνονται, είναι πως δεν επικρατούν οι ίδιες συνθήκες. Η διαφορά με τότε είναι πως μεγάλο μέρος της ποσοτικής χαλάρωσης κατευθύνθηκε στην ανακεφαλαιοποίηση του τραπεζικού συστήματος.

Η επιπλέον ρευστότητα οδήγησε σε απομόχλευση των τραπεζών, δεν διαχύθηκε στην ευρύτερη οικονομία. Αυτή τη περίοδο οι τράπεζες ήταν σε ικανοποιητικό βαθμό θωρακισμένες με κεφάλαια. Ο βασικός λόγος που παράχθηκε το επιπλέον χρήμα, ήταν για να καλύψει το έλλειμμα του προϋπολογισμού των κρατών.

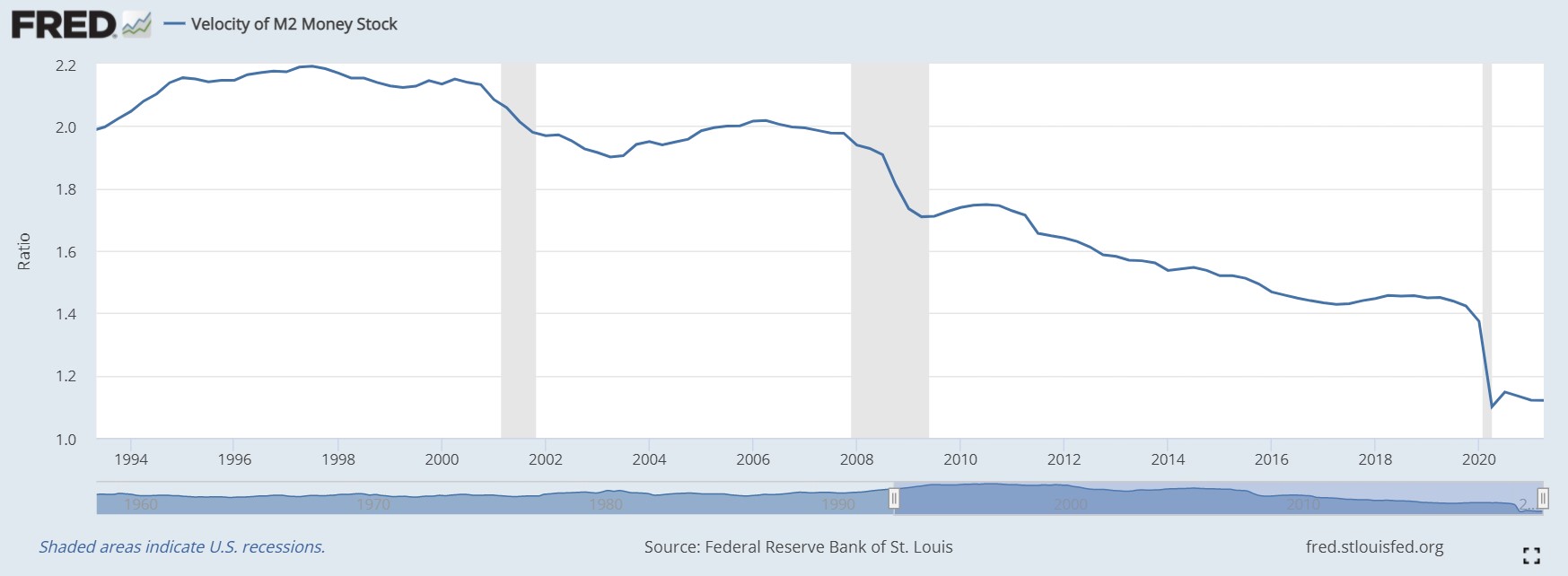

Μια άλλη διαφορά αφορά στην κυκλοφοριακή ταχύτητα του χρήματος σε απρόσμενα χαμηλό επίπεδο, αποτελώντας αποπληθωριστικό παράγοντα. (https://fred.stlouisfed.org/series/M2V).

Η αβεβαιότητα για το μέλλον και η αντικειμενική αδυναμία να καταναλώσουν οι πολίτες όπως παλιά, λόγω των ιδιαιτεροτήτων της πανδημίας, οδήγησαν το χρήμα που προηγουμένως κατευθύνονταν στην κατανάλωση, στους τραπεζικούς λογαριασμούς. Αυτό όμως το χαρακτηριστικό έχει ημερομηνία λήξης. Αργά ή γρήγορά οι περιορισμοί στις μετακινήσεις θα αρθούν. Μόνο που πλέον η διαμοιρασμένη ποσότητα νομισμάτων είναι πολύ μεγαλύτερη.

Ποιο είναι το βασικό πρόβλημα υπό αυτές τις συνθήκες; Στο πληθωριστικό σενάριο, οι Κεντρικές Τράπεζες ίσως αναγκαστούν να αυξήσουν τα επιτόκια προκειμένου να μην τους ξεφύγει σε μεγάλα νούμερα. Με δεδομένη την διόγκωση του χρέους το τελευταίο διάστημα, θα οδηγήσει τους οφειλέτες (ιδιώτες, επιχειρήσεις, κράτη) να ξοδέψουν περισσότερα για αποπληρωμή των υποχρεώσεων τους. Χρήματα που θα λείψουν από την κατανάλωση και τις επενδύσεις, οδηγώντας σε ένα φαύλο κύκλο ύφεσης.

Τότε, σε ένα οικονομικά επιβαρυμένο κλίμα, οι επενδυτές θα διαπιστώσουν ότι οι τιμές των μετοχών έχουν ανέβει απότομα και θα αρχίσουν έντρομοι να πουλάνε. Για να αποτρέψουν την χρηματιστηριακή κρίση που θα οδηγήσει σε οικονομική, οι Κεντρικές Τράπεζες τι θα κάνουν; Θα αρχίσουν πάλι να διοχετεύουν επιπλέον ρευστότητα;

Η διέξοδος του χρυσού και του Bitcoin

Επενδυτικά, ακούγεται σαν την ιδανική εποχή για τον χρυσό. Είναι ότι κοντινότερο υπάρχει σε νόμισμα, άρα άμεσα ρευστοποιήσιμο. Αν παραστεί ανάγκη μεταφέρεται πολύ πιο εύκολα από ένα ακίνητο. Οι κυβερνήσεις δεν μπορούν να επηρεάσουν την ποσότητα παραγωγής του, η οποία είναι μικρότερη από το τωρινό ρυθμό δημιουργίας κρατικού νομίσματος. Κυρίως, έχει σχεδόν σταθερό ρυθμό παραγωγής σε σχέση με την υφιστάμενη ποσότητα.

Η λέξη κλειδί είναι το «σχεδόν». Μέχρι πρόσφατα δεν μας ένοιαζε αυτή η «μικρή» αβεβαιότητα, επειδή ήταν το καλύτερο που διαθέταμε. Πριν λίγα χρόνια εμφανίστηκε όμως ένα περιουσιακό στοιχείο, που για πολλούς αποτελεί μια βελτιωμένη εκδοχή του χρυσού. Με απόλυτη, όχι σχετική σπανιότητα, που ταιριάζει στις ιδιαιτερότητες της ψηφιακής εποχής, όπως παραδέχονται πλέον διάσημοι επενδυτές.

Το Bitcoin όσο κι αν ακούγεται παράδοξο επειδή πρόκειται για ψηφιακό αντικείμενο, είναι πιο σπάνιο. Είναι προγραμματισμένο να αυξηθεί κατά 15% τα επόμενα 25 χρόνια σε σχέση με την υφιστάμενη ποσότητα, ενώ ο χρυσός υπολογίζεται να αυξηθεί κατά 52%. Όλο και περισσότεροι αναγνωρίζουν τα σημεία που πλεονεκτεί το Bitcoin και αυτό αποδεικνύεται από την πορεία της τιμής του, την μεταφορά κεφαλαίων. Το τελευταίο δωδεκάμηνο ο χρυσός έχει υποχωρήσει 10%, ενώ το Bitcoin βρίσκεται στο +252%.

Για την σύγκριση των χαρακτηριστικών του Bitcoin με τον χρυσό, έχουμε αναφερθεί πολλές φορές. Επειδή δεν επιτρέπει ο χώρος, ενδεικτικά ο αναγνώστης μπορεί να ανατρέξει εδώ: 1, 2, 3.

Θα κλείσουμε με ένα προβληματισμό: υπό αυτά τα μακροοικονομικά δεδομένα, είναι δυνατόν να αντιμετωπίζει κάποιος νουνεχής με αδιαφορία το Bitcoin μέσω του οποίου οι πιο αδύναμοι μπορούν να αποκτήσουν εύκολα και άμεσα ψηφιακή ιδιόκτητη περιουσία, διαθέτοντας ελάχιστα χρήματα; Με το οποίο μπορούν να προστατευτούν από την εγγενή αδικία του πληθωρισμού που πλησιάζει απειλητικά;

* Τα σεμινάρια που αφορούν το Bitcoin θα συνεχιστούν ξανά τον Σεπτέμβριο. Ωστόσο μπορείτε να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin», από εδώ (https://www.media2day.gr/seminars) Το βιβλίο είναι μοιρασμένο σε δύο μέρη. Η πρώτη ενότητα αναφέρεται στο bitcoin. Σε όλα όσα χρειάζεται να γνωρίζετε για τη φιλοσοφία και τη λειτουργία των κρυπτονομισμάτων. Η δεύτερη ενότητα αποτελεί ένα πρακτικό επενδυτικό εγχειρίδιο. Περνάμε από το στάδιο του «γιατί να ασχοληθείτε», στο «πώς» να εμπλακείτε με τον πιο ασφαλή και αποτελεσματικό τρόπο. Σε όσους αγοράσουν το βιβλίο, θα παρέχεται ΔΩΡΕΑΝ προνομιακή σχέση με το γνωστό ανταλλακτήριο Kraken. Συγκεκριμένα, αν επιθυμείτε να γίνετε πελάτες του Kraken, θα έχετε σχεδόν την ίδια αντιμετώπιση που έχουν θα έχουν οι VIP πελάτες του.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία