Η διαδρομή της Σοφοκλέους από τις αρχές Οκτωβρίου είναι άκρως ευμετάβλητη για την πλειονότητα των μετοχών αλλά και για την ψυχολογία της επενδυτικής κοινότητας. Στις 10 Οκτωβρίου ο Γενικός Δείκτης ήταν λίγο πάνω από τις 1.000 μονάδες και μέσα σε διάστημα ημερών βρέθηκε στις 850 μονάδες, για να επιστρέψει με ταχύτητα έως τις 1.023, και πλέον στις 960 προσπαθεί να βρει μια σχετική ισορροπία.Σε αυτήν την κίνηση «γιογιό» του Γενικού Δείκτη και των δεικτοβαρών μετοχών στη Σοφοκλέους κρίσιμο ρόλο έχει παίξει η εγχώρια πολιτική κατάσταση και λιγότερο τα stress tests και η πορεία των διεθνών αγορών. Βάσει των αποδόσεων και της μεταβλητότητας της υψηλής κεφαλαιοποίησης, η αγορά έχει διαχωρίσει πάλι τις μετοχές σε δύο κατηγορίες.

Η πρώτη αποτελείται από τις μετοχές που εμφανίζουν αρκετά μεγαλύτερη πτώση και κατ' ουσίαν προεξοφλούν τον πολικό κίνδυνο ταχύτερα, όπως κρατικές και κάποιες εταιρείες της πραγματικής οικονομίας. Στη δεύτερη κατηγορία περιλαμβάνονται μετοχές που εμφανίζουν παρόμοια συμπεριφορά με την αγορά. Σε αυτόν τον δυαδικό διαχωρισμό των τίτλων, οι τραπεζικές μετοχές και τα warrants τους αποτελούν μια κατηγορία μπαλαντέρ, ικανή να οδηγήσει την αγορά προς οποιαδήποτε κατεύθυνση.

Μετά τη διόρθωση στο Χ.Α., οι ελληνικές μετοχές μπορεί υπό κάποιες συνθήκες να προσφέρουν καλύτερες προοπτικές από αυτές που απεικονίζονται τη δεδομένη χρονική στιγμή στο ταμπλό. Προϋποθέσεις είναι η συμφωνία με την τρόικα αλλά και να κερδηθεί το πολιτικό στοίχημα αναφορικά με τις πρόωρες εκλογές. Σε κάθε περίπτωση, ωστόσο, οι μεταβολές θα είναι αιφνίδιες και το volatility υψηλό.

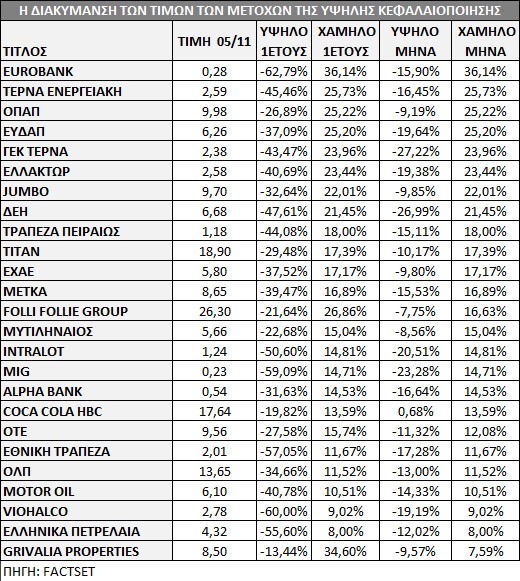

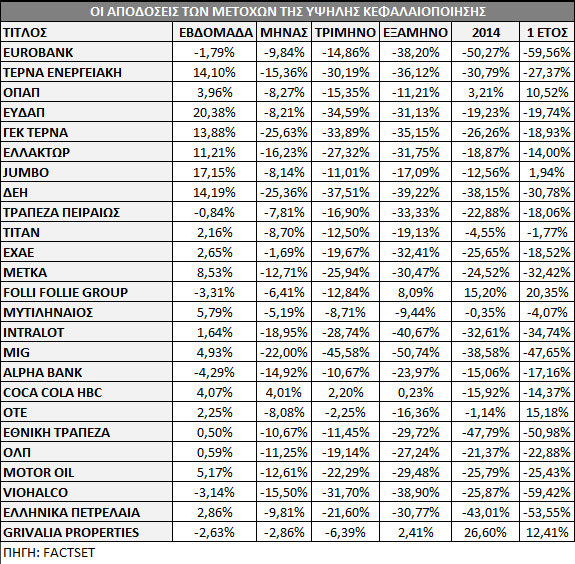

Οι αποδόσεις και η μεταβλητότητα στις «μεγάλες δυνάμεις»

Οι μετοχές που θα ξεχωρίσουν, εκτός από τον εξωτερικό προσανατολισμό, θα έχουν ισχυρό business story και θα είναι διαπραγματεύσιμες με δείκτες χαμηλότερους των ευρωπαϊκών. Η διόρθωση στις τιμές αυτών των μετοχών θα αποτελέσει την κινητήριο δύναμη για τοποθετήσεις, μόλις ο πολιτικός κίνδυνος αρχίσει να ξεκαθαρίζει. Οι αποδόσεις τους, η μεταβλητότητα, αλλά και η απόσταση από τα πρόσφατα χαμηλά τους μπορεί να περιλαμβάνουν το συνολικό εύρος της κίνησής τους το επόμενο χρονικό διάστημα.

• Η Grivalia Properties, πρώην Eurobank Properties, είναι με διαφορά η μετοχή της υψηλής κεφαλαιοποίησης με την καλύτερη συμπεριφορά στο ταμπλό του χρηματιστηρίου σε όλο το διάστημα της ισχυρής μεταβλητότητας και από τις αρχές του έτους. Πτώση σημειώνεται 3% στον μήνα και +27% από τις αρχές τους έτους.

• Ο ΟΠΑΠ εμφανίζει καλύτερη απόδοση από τις λοιπές μετοχές της υψηλής κεφαλαιοποίησης. Απέχει 25% από το χαμηλό του, αλλά οι αποδόσεις του στον μήνα και στο τρίμηνο είναι -8% και -15%, παρόμοια επίδοση με τον Γενικό Δείκτη.

• Για τον ΟΤΕ, η ισχυρή υποαπόδοσή του νωρίτερα από την αγορά έχει φέρει τη μετοχή να κινείται στα 9,5 ευρώ, 12% πάνω από τα χαμηλά των 52 εβδομάδων. Οι απώλειες 8% στον μήνα είναι στα ίδια επίπεδα με αυτά του Γενικού Δείκτη.

• Η Jumbo, μετά και τα πρόσφατα κέρδη, απέχει 22% από τα χαμηλά έτους στα 7,95 ευρώ ανά μετοχή, εντούτοις οι αποδόσεις μήνα και τριμήνου είναι οριακά καλύτερες της αγοράς.

• Για τη Μέτκα και τον Μυτιληναίο, η παράλληλη πορεία στο ταμπλό του Χ.Α. έχει διακοπεί. Η πρώτη αντιδρά από τα χαμηλά δωδεκαμήνου κάτω και από τα 8 ευρώ, ενώ η έτερη βρίσκεται στην πρώτη πεντάδα των καλύτερων αποδόσεων από τις αρχές του έτους με σαφή υπεραπόδοση.

• Η Folli Follie Group απέχει 17% από τα χαμηλά μηνός, αλλά αρκετά κι από τα χαμηλά έτους (+30%). Οι επιδόσεις της στο ταμπλό του Χ.Α. στον μήνα και στο τρίμηνο είναι -9% και -15%, παρόμοιες με την αγορά, αλλά εξακολουθεί να εμφανίζει ισχυρά κέρδη για την περίοδο εξαμήνου και για ολόκληρο το 2014.

• Η Τιτάν πραγματοποίησε χαμηλό στα 16,10 ευρώ στις 16/10 και έκτοτε κινείται 18% υψηλότερα, ενώ η απόδοσή της τον τελευταίο μήνα είναι -9% και στο τρίμηνο -13%, όπως και η αγορά.

• H Coca Cola HBC είναι η μόνη μετοχή με κέρδη στον μήνα από τον Large Cap και εξακολουθεί να κινείται τόσο στο τρίμηνο όσο και στο εξάμηνο αντίθετα από τους δείκτες. H πτώση την 1η/1, ωστόσο, είναι ελαφρώς μικρότερη της αγοράς.

Πάντως έντονο σκεπτικισμό προκαλούν τα στοιχεία που ακολουθούν για πολλές άλλες δεικτοβαρείς μετοχές όπως ΓΕΚ Τέρνα, Ελλάκτωρ, Motor Oil, ΕΛΠΕ, ΕΥΔΑΠ, Viohalco, Intralot, ΕΧΑΕ, ΤΕΡΝΑ Ενεργειακή που έφτασαν να είναι διαπραγματεύσιμες σε επίπεδα 2012, όταν ο Γενικός Δείκτης κυμαινόταν μεταξύ των 750 και των 800 μονάδων.

• Οι εταιρείες ΓΕΚ ΤΕΡΝΑ και ΕΛΛΑΚΤΩΡ λειτουργούν προεξοφλητικά της πολιτικής κατάστασης και παρά την αντίδραση με +14% και +11% στην εβδομάδα αντίστοιχα, εξακολουθούν να υποαποδίδουν στον μήνα και στο τρίμηνο των δεικτών.

• Η Viohalco κινείται 9% υψηλότερα από το χαμηλό της κι οι αποδόσεις της σε όλα τα διαστήματα είναι ιδιαίτερα αρνητικές.

• Η ΕΥΔΑΠ διαμορφώθηκε σε νέα χαμηλά έτους και δωδεκαμήνου στα 5 ευρώ ανά μετοχή προτού αντιδράσει κατά 20% στην εβδομάδα. Η πτώση της από το υψηλό της στις 29 Ιουλίου ξεπερνά το 40%, ενώ στο τρίμηνο σημειώνει -35%.

• Για την ΕΧΑΕ, η απόδοσή της παραμένει υψηλότερα κατά 17% από τα χαμηλά δωδεκαμήνου, αλλά η πτώση της στο τρίμηνο και στο εξάμηνο προσεγγίζει το 20% και το 32%, πολύ πάνω από την αγορά.

• Για τον τίτλο της ΔΕΗ, που επίσης σημείωσε νέο χαμηλό δωδεκαμήνου πριν αντιδράσει, όπως και η ΕΥΔΑΠ, οι απώλειες από το υψηλό των 12,75 ευρώ ξεπερνούν το 50% και σε μεγάλο βαθμό αποτελεί σηματωρό της αγοράς και προεξοφλητικό μηχανισμό του πολιτικού ρίσκου. Αποδόσεις -25% και -38% στον μήνα και στο τρίμηνο.

• Τέλος, για ΟΛΠ, ΕΛΠΕ και Motor Oil, η εικόνα είναι επίσης πολύ επιβαρυμένη. Για την πρώτη, αντέδρασε με +10% από τα νέα χαμηλά έτους, ενώ τα ΕΛΠΕ απέχουν 8% από τα ιστορικά τους χαμηλά. Για τη Motor Oil, οι απώλειες στο εξάμηνο προσεγγίζουν το 30%.

Οι τραπεζικές μετοχές αποτελούν μια κατηγορία αυτόνομη στην αγορά του Χ.Α.

• Η Eurobank, παρότι έχει σημειώσει το μεγαλύτερο ριμπάουντ, σχεδόν 36% από το χαμηλό μήνα και έτους στο 0,202 ευρώ στις 15/10, οι αποδόσεις της στο μήνα και στο τρίμηνο είναι -10% και -15%, ενώ σε διάστημα έτους η απόδοσή της είναι από τις πλέον αρνητικές, φθάνοντας το 50%.

• Η Τράπεζα Πειραιώς διαμορφώνεται 18% πάνω από το χαμηλό έτους στο 1 ευρώ ανά μετοχή, ενώ οι αποδόσεις της σε διάστημα μηνός και τριμήνου είναι -8% και -17%.

• Για την Alpha Bank, το χαμηλό έτους που συμπίπτει με τις άλλες δύο τράπεζες ημερολογιακά στις 15/10, η απόδοση από το χαμηλό προσεγγίζει το 15%, ωστόσο οι πρόσφατες αποδόσεις της είναι αρκετά χειρότερες με μόλις -15% στον μήνα.

• Για την Εθνική Τράπεζα, το χαμηλό του 1,80 ευρώ στις 15/10 αποτελεί και ιστορικό χαμηλό διαπραγμάτευσης για τον τίτλο, ενώ οι αποδόσεις της στα διαστήματα μηνός και τριμήνου είναι -11% και -12%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία