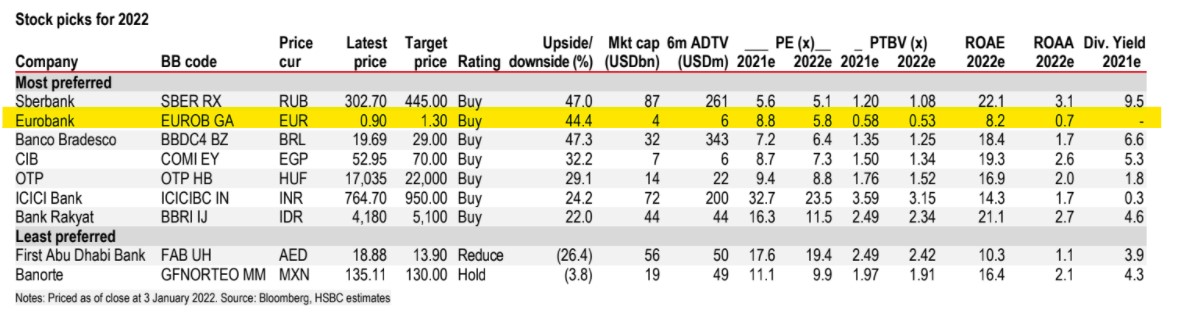

Η Eurobank, για την οποία συστήνει αγορά με τιμή-στόχο 1,30 ευρώ, είναι η προτιμώμενη επιλογή μας μεταξύ των ελληνικών τραπεζών για το σχετικά μικρό απόθεμα NPE, τους ισχυρούς δείκτες κεφαλαίου και την ισχυρή κερδοφορία της.

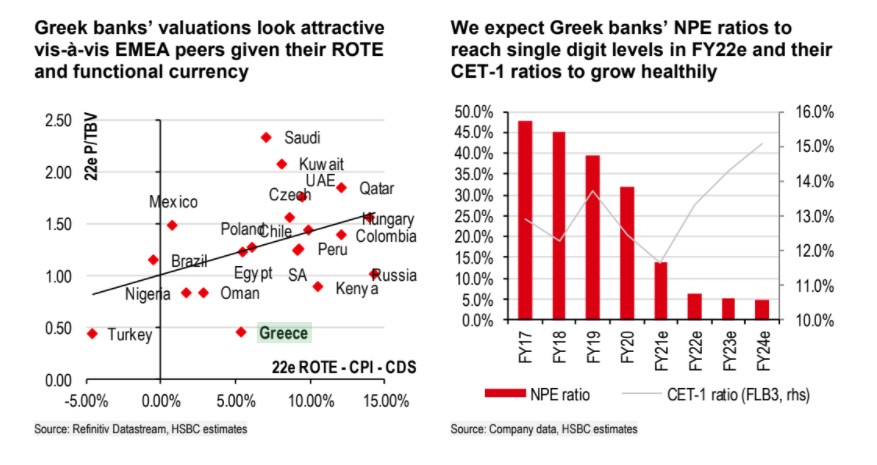

Παρά τις ισχυρές επιδόσεις των μετοχών τους τελευταίους 12 μήνες, η αποτίμηση εξακολουθεί να μην αντικατοπτρίζει την αξία της τράπεζας, με ισχυρό δείκτη ROTE 10% για το 2022 και τη δυνατότητα έναρξης διανομής μερίσματος το 2023.

Θετική είναι η άποψή της και για την Πειραιώς, με σύσταση αγοράς και τιμή-στόχο 1,95 ευρώ, καθώς πάνω από το 90% των ενεργειών εξυγίανσης των NPEs έχει ολοκληρωθεί και πιστεύει ότι η αποτίμηση στις 0,34 φορές σε όρους P/BV προσφέρει τώρα μια καλή σχέση κινδύνου/απόδοσης.

Συνολικά για τις μετοχές των τραπεζών βλέπει αύξηση των δανείων, καθώς το περασμένο έτος ήταν αργό όσον αφορά την αύξηση των δανείων, καθώς τα διάφορα κυβερνητικά επιδοτούμενα προγράμματα δανείων έληξαν.

Ωστόσο, αναμένει ότι η εκταμίευση του προγράμματος Recovery & Resilience Funds (RRF) σε έργα που πληρούν τις προϋποθέσεις, και μόνο, θα προσθέσει δύο ποσοστιαίες μονάδες στην αύξηση των δανείων το 2022. Επίσης προβλέπει ότι τα δανειακά βιβλία των ελληνικών τραπεζών θα αυξηθούν με ετήσιο ρυθμό αύξησης 5% μεταξύ των ετών 2021-2026, λόγω των δανείων που χρηματοδοτούνται από το RRF, τις εξωτερικές τους επιδράσεις και την αύξηση του καταναλωτικού δανεισμού.

Αναφορικά με τα λειτουργικά αποτελέσματα, η σημαντική ανόργανη μείωση των NPEs των τραπεζών είναι πιθανό να επιβαρύνει τα καθαρά έσοδα από τόκους (NII). Αν και η ισχυρή μείωση των προμηθειών και του κόστους θα μετριάσει την πίεση στα έσοδα, εξακολουθεί να αναμένει η HSBC ότι τα βασικά έσοδα προ προβλέψεων των τεσσάρων τραπεζών θα μειωθούν κατά 5% σε ετήσια βάση.

Από την άλλη πλευρά, με τα περισσότερα από τα NPEs έχει πλέον περάσει στο παρελθόν, το κόστος των προβλέψεων (CoR) είναι πιθανό να βελτιωθεί από 115 μ.β. το 2021 σε 80 μ.β. το 2022, δίνοντας έτσι σημαντική ώθηση στα λειτουργικά έσοδα μετά την πρόβλεψη. Ως εκ τούτου, αναμένει τα επαναλαμβανόμενα κέρδη να αυξηθούν κατά 22% σε ετήσια βάση και η αποδοτικότητα των μέσων ιδίων κεφαλαίων (ROTE) να βελτιωθεί κατά 1,6 ποσοστιαίες μονάδες στο 7,4% το 2022.

Για την ποιότητα ενεργητικού, η HSBC εξηγεί ότι οι ελληνικές τράπεζες συνεχίζουν αδιάκοπα τις προσπάθειες μείωσης του κινδύνου από NPEs και αναμένει ότι όλες θα έχουν επιτύχει τους στόχους τους για μονοψήφιο δείκτη NPE στις αρχές του 2022. Η ισχυρή οικονομική ανάπτυξη θα περιορίσει τον οργανικό σχηματισμό NPE, αν και οι εισροές μπορεί να αυξηθούν κάπως, καθώς τα πρώην μνημονιακά δάνεια βγαίνουν από τα προγράμματα της Γέφυρας.

Τέλος, για την πληρωμή μερισμάτων, η HSBC εξηγεί ότι καμία από τις τράπεζες δεν σχεδιάζει να διανείμει μέρισμα από τα κέρδη του 2021. Η Eurobank και η ΕΤΕ πρόκειται να ξεκινήσουν φέτος τις κανονιστικές συζητήσεις για τη διανομή μερισμάτων από τα κέρδη του 2022. Η ροή ειδήσεων για το θέμα αυτό θα μπορούσε να λειτουργήσει ως καταλύτης και για τις δύο μετοχές.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα