H Axia αναγνωρίζει ότι το τραπεζικό σύστημα πρέπει να διανύσει σημαντική απόσταση για να καλύψει τις απαιτήσεις MREL αλλά υπάρχουν ορισμένα ελαφρυντικά και για αυτό επαναλαμβάνει τις συστάσεις αγοράς (buy) για τις εγχώριες τράπεζες.

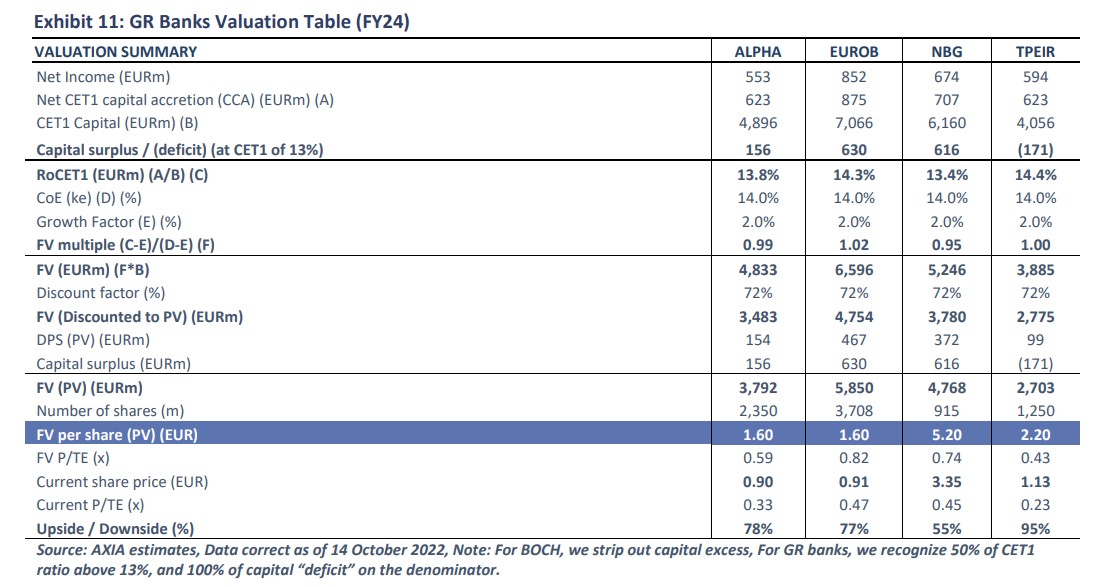

Oι τιμές-στόχοι είναι τα 2,20 ευρώ για την Τράπεζα Πειραιώς με το υψηλότερο περιθώριο ανόδου 95%, 1,60 ευρώ για την Alpha Bank με περιθώριο ανόδου 78%, 1,60 ευρώ για τη Eurobank και περιθώριο ανόδου 77% και τέλος, 5,20 ευρώ για την Εθνική Τράπεζα με περιθώριο ανόδου 55%.

«Αυτό έρχεται σε μια πολύ ατυχή στιγμή, καθώς το κόστος των εκδόσεων έχει εκτοξευθεί και είναι πολύ σημαντικό για τις ελληνικές τράπεζες, οι οποίες εξακολουθούν να χρειάζονται σημαντικά ποσά χρέους MREL», συνεχίζει η Axia.

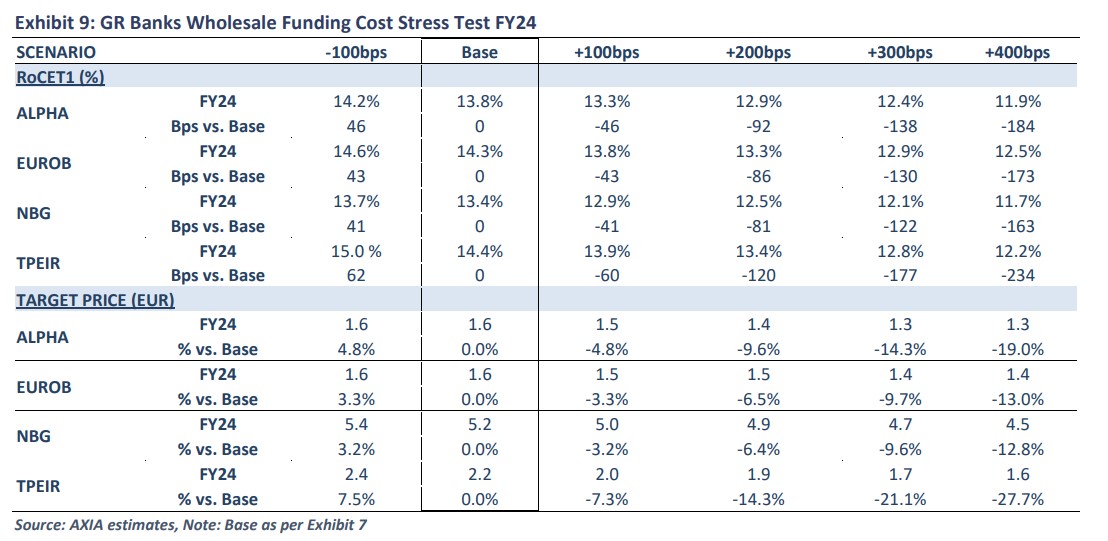

«Εκτιμούμε ότι το τραπεζικό σύστημα θα φθάσει το 27% του MREL, συμπεριλαμβανομένων των νέων εκδόσεων ύψους 9 δισ. ευρώ, μέχρι το 2025. Το σενάριό μας για την αντιμετώπιση ακραίων καταστάσεων δείχνει ότι μια παράλληλη αύξηση της χονδρικής χρηματοδότησης κατά 200 μ.β. (έναντι της εκτίμησης της Axia) θα μείωνε την απόδοση των ιδίων κεφαλαίων (RoCET1) και των ενσώματων κεφαλαίων (RoTE) των τραπεζών για το 2024 κατά 81-120 μ.β. και 36-66 μ.β. αντίστοιχα, με τις τιμές-στόχους να μειώνονται κατά 6%-14%. Κατά την άποψή μας, αυτό μειώνει τον κίνδυνο και αφήνει άφθονο περιθώριο ανόδου στις τιμές-στόχους μας. Επαναλαμβάνουμε τις αξιολογήσεις μας για αγορά και για τις τέσσερις συστημικές τράπεζες», εξηγεί η Axia.

Από την άσκηση stress test που υποβάλλει τις εγχώριες τράπεζες, επιβεβαιώνει ότι οι τράπεζες θα πρέπει να καλύψουν κάποια απόσταση και να παραμείνουν ιδιαίτερα δραστήριες στη χονδρική στρατηγική χρηματοδότησής τους για τα επόμενα χρόνια, ιδίως όσον αφορά τις εκδόσεις MREL. Το απαιτούμενο ποσό είναι μεγάλο αλλά από τη θετική πλευρά, υπάρχουν διάφορα ελαφρυντικά:

▪ Η περίοδος εφαρμογής του MREL για τις τράπεζες διαρκεί έως την 1η Ιανουαρίου 2026, δηλαδή αφήνει άπλετο χρόνο για τις τράπεζες να ενεργήσουν αναλόγως. Αυτό επιτρέπει επίσης βραχυπρόθεσμες ευκαιριακές εκδόσεις, σε περιόδους μεγαλύτερης αβεβαιότητας.

▪ Δεν υπάρχει δεσμευτικός στόχος MREL πριν από την 1η Ιανουαρίου 2026, πράγμα που σημαίνει ότι η SRB θα μπορούσε να ασκήσει πίεση στις τράπεζες, αλλά αυτό είναι απίθανο να λάβει οποιαδήποτε πρόσθετη δράση όσο υπάρχει μακροπρόθεσμο σχέδιο (και τα πράγματα κινούνται προς τη σωστή κατεύθυνση).

▪ Δεν υπάρχει απαιτούμενη υπαγωγή για τις τράπεζες όσον αφορά το MREL, δηλαδή οι τράπεζες δεν είναι υποχρεωμένες να πετύχουν τον στόχο MREL με μέσα μειωμένης εξασφάλισης (AT1 ή T2) που θα ήταν πιο δαπανηρά.

▪ Η νομοθεσία της χώρας επιτρέπει σε ορισμένες καταθέσεις να κατατάσσονται pari-passu με το προνομιούχο χρέος πρώτης προτεραιότητας και να πληρούν τις προϋποθέσεις ως μέσα MREL.

«Εκτιμούμε ότι αυτό μειώνει το συνολικό υπόλοιπο που απαιτείται για την ικανοποίηση των συνολικών κριτηρίων MREL. Το τεράστιο μέγεθος των νέων εκδόσεων MREL, σε συνδυασμό με τα υψηλότερα κουπόνια λόγω των σκληρότερων κεφαλαιαγορών, θα λειτουργήσει ανασταλτικά αλλά υπολογίζουμε ότι αυτό θα αντισταθμίσει εν μέρει τη θετική επίπτωση των υψηλότερων επιτοκίων στα δάνεια και στους επενδυτικούς τίτλους.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς