Η αγορά ήδη έχει αφήσει πίσω της το αποτέλεσμα των διπλών εκλογών του Μαΐου και κινείται στους ρυθμούς των τριών νέων σημαντικών εξελίξεων: περιμένει την επίδραση των αποφάσεων της Ευρωπαϊκής Κεντρικής Τράπεζας, το αποτύπωμα που θα αφήσει στην αγορά ο κυβερνητικός ανασχηματισμός αλλά και τις νέες επιταγές του ΔΝΤ.

Οι εξελίξεις στα μέτωπα αυτά θα μπουν στη ζυγαριά μαζί με τα συνεχή μικρά θετικά βήματα που καταγράφονται στην οικονομία, αλλά και την άνοδο των τιμών των μετοχών κοντά στα υψηλά τους και θα διαμορφώσουν την τάση για το επόμενο διάστημα.

Έτσι, αποκτούν ιδιαίτερο ενδιαφέρον οι προοπτικές των ίδιων των εισηγμένων, οι οποίες καλούνται να εξαργυρώσουν τα βήματα προόδου που καταγράφονται και το νέο επιχειρηματικό κλίμα.

Στο πλαίσιο αυτό έχουν ιδιαίτερη αξία οι επιδόσεις των τελευταίων 12 μηνών (Last Twelve Months - LTM) για τις μετοχές της υψηλής κεφαλαιοποίησης, του FTSE/ASE Large Cap. Και τα συμπεράσματα δείχνουν ότι το Χρηματιστήριο της Αθήνας, στην περίπτωση που επιβεβαιωθούν τα θετικά σενάρια, έχει μερικά επιπλέον... καύσιμα για να κινηθεί σε ανώτερα επίπεδα.

H κινητήριος δύναμη πίσω από την επιστροφή των ξένων χαρτοφυλακίων στην ελληνική αγορά δεν είναι άλλη από την οικονομία, η οποία φαίνεται να κερδίζει το στοίχημα. Αυτό το στοιχείο καταγράφηκε για πρώτη φορά στα αποτελέσματα του 2013, ενώ η αρχική ανάγνωση των αποτελεσμάτων του πρώτου τριμήνου του 2014 δείχνει ότι, έπειτα από αρκετό καιρό, οι αποδόσεις στο ταμπλό του Χ.Α. και οι οικονομικές επιδόσεις των εταιρειών συγκλίνουν.

Οι επιχειρήσεις που υπεραποδίδουν της αγοράς σε γενικές γραμμές συμπίπτουν με τις εταιρείες των οποίων τα αποτελέσματα ξεχωρίζουν. Χαρακτηριστικές είναι οι περιπτώσεις των ΟΠΑΠ, Folli Follie Group, Μυτιληναίος κ.ά., οι οποίες ξεπερνούν την αγορά αισθητά.

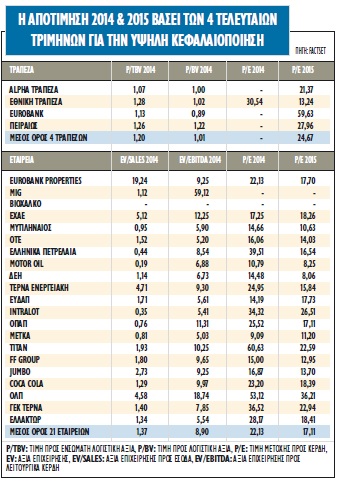

Εξετάζοντας τα τέσσερα τελευταία τρίμηνα, αλλά και το consensus των αναλυτών για το 2015 όσο αφορά τις 25 εταιρείες του Large Cap, είναι πιο ξεκάθαρο ποιες μετοχές έχουν ανάψει πράσινο και θα συνεχίσουν να προσελκύουν το ενδιαφέρον στο υπόλοιπο μισό του έτους. Παράλληλα, γίνεται πιο ορατό από ποιες εταιρείες μπορούν να προέλθουν οι θετικές εκπλήξεις στη διάρκεια της χρήσης.

Ωστόσο, το σημείο εκκίνησης για το β' εξάμηνο του 2014 στο ταμπλό του Χ.Α. για τις εταιρείες της υψηλής κεφαλαιοποίησης και οι συνθήκες της ελληνικής αγοράς μετοχών έχουν διαφοροποιηθεί σημαντικά σε σχέση με το τέλος του 2013.

Οι αποτιμήσεις, οι αποδόσεις, οι οικονομικές επιδόσεις των 12 τελευταίων μηνών, αλλά και οι εκτιμήσεις του 2015 για τις μετοχές του Large Cap εισέρχονται πλέον με διαφορετική βαρύτητα στις αποφάσεις των ξένων, αφού τα ελληνικά blue chips έχουν πάψει να είναι... εξόφθαλμα φθηνά.

Ο δείκτης της υψηλής κεφαλαιοποίησης, πλην των τραπεζών, αποτιμάται στη 1 φορά τα έσοδα, στις 10 φορές τα EBITDA και στις 60 τα κέρδη των 12 τελευταίων μηνών, ενώ για το 2014 οι δείκτες αυτοί θα διαμορφωθούν χαμηλότερα, στο 0,9, 8,9 και 22 αντίστοιχα.

Ποια είναι η «εντεκάδα»

Συγκεκριμένα, οι 11 μετοχές που ξεχωρίζουν για τα αποτελέσματά τους ή είναι διαπραγματεύσιμες με χαμηλότερους δείκτες από τους δείκτες αναφοράς είναι οι εξής:

* ΟΤΕ: Αθροιστικά, στα 4 τελευταία τρίμηνα τα λειτουργικά κέρδη και τα έσοδα βελτιώνονται.

Η αποτίμηση βάσει των 12 τελευταίων μηνών σε όρους P/E είναι στο 30 και σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη EV/EBITDA LTM στο 6,2.

Με τα κέρδη του 2014, ο δείκτης-κλειδί EV/EBITDA θα παραμείνει χαμηλά στις 5,2 φορές, διατηρώντας το πλεονέκτημα φθηνής, συγκριτικά, αποτίμησης σε σχέση με τα ευρωπαϊκά telecoms.

* ΜΥΤΙΛΗΝΑΙΟΣ, ΜΕΤΚΑ: Εξαιρετικές επιδόσεις στα 4 τελευταία τρίμηνα για τη ΜΕΤΚΑ, με σταθερά υψηλό EBITDA και αυξανόμενο ισχυρό ταμείο. Η αποτίμησή της βάσει των 12 τελευταίων μηνών σε όρους P/E LTM είναι 6,7 φορές και σε όρους EV/EBITDA 4,4 φορές.

Για το 2014, η αποτίμηση της εταιρείας είναι 9 φορές τα κέρδη της και μόλις 5 τα EBITDA. Για τη μητρική, τα EBITDA τα 4 τελευταία τρίμηνα, κατά μέσο όρο έχουν σταθεροποιηθεί σε επίπεδα άνω των 50 εκατ. ευρώ και ο δείκτης EV/ΕΒΙΤDA που προκύπτει είναι στο 6,9.

Για το επόμενο έτος προβλέπεται P/E στο 10,6 και στο 5,9 τα EBITDA.

* FOLLI FOLLIE GROUP: Στα 4 τελευταία τρίμηνα, η εταιρεία δείχνει υψηλή και σταθερή λειτουργική κερδοφορία. Τα καθαρά κέρδη έχουν εκτιναχθεί μειώνοντας το P/E στις 5,6 φορές και σε όρους EV/EBIDΤA η μετοχή πλέον αποτιμάται στις 9,8 φορές. Για το επόμενο έτος, αν δεν υπάρξουν έκτακτα κέρδη, ο δείκτης P/E αναμένεται στις 13 φορές.

* ΔΕΗ: Βάσει των LTM μεγεθών, αποτιμάται με αρνητικό P/E και με 7,7 σε όρους EV/EBITDA. Για το σύνολο του 2014, όμως, προβλέπεται ότι το P/E θα είναι 14,5, ενώ το EV/EBITDA στο 6,7. Για το 2015, ο δείκτης P/E υπολογίζεται στις 8,1 φορές.

* MOTOR OIL: Παρά τις εργασίες συντήρησης, τις επιπτώσεις από την αποτίμηση των αποθεμάτων και τα πιεσμένα περιθώρια διύλισης, τα τέσσερα τελευταία τρίμηνα τα λειτουργικά κέρδη διαμορφώνονται σε 165 εκατ. Η αποτίμηση βάσει των 12 τελευταίων μηνών δεν είναι ευνοϊκή, όμως για το 2014 η μετοχή της εταιρείας αποτιμάται στις 6,9 φορές σε όρους EBITDA και στις 10,8 σε όρους P/E.

* ΟΠΑΠ: Η αποτίμησή του βάσει των 12 τελευταίων μηνών σε όρους τιμής προς κέρδη P/E είναι στο 26 και σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη EV/EBITDA LTM στις 16 φορές. Ωστόσο τα κέρδη του 2014 θα είναι μεγαλύτερα και ο δείκτης-κλειδί EV/EBITDA θα κινηθεί σε χαμηλότερα επίπεδα, στο 11,3, ενώ το P/E του 2015 στις 17,1 φορές δείχνει ότι έχει βρει ρυθμό.

* ΕΥΔΑΠ: Η λειτουργική κερδοφορία της εταιρείας σε επίπεδα άνω των 75 εκατ. ευρώ αθροιστικά τα 4 τελευταία τρίμηνα οδηγεί την αποτίμησή της στο 12μηνο στις 9,6 φορές. Για το 2014 οι εκτιμήσεις τοποθετούν τους δείκτες EV/EBITDA και P/E στις 5,6 και στις 14 φορές αντίστοιχα.

* ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ: Στα τέσσερα τελευταία τρίμηνα, ο τζίρος της έχει σταθεροποιηθεί στα 35 εκατ. ευρώ ανά τρίμηνο, ενώ τα EBITDA συνολικά ξεπερνούν τα 60 εκατ.

Η αποτίμηση της μετοχής σε όρους P/E και EV/EBITDA είναι υψηλή, ωστόσο για το 2014 οι εκτιμήσεις των αναλυτών τοποθετούν την αποτίμησή της σε πολύ διαφορετικά επίπεδα, με 9 φορές τα EBITDA και 25 φορές τα καθαρά κέρδη της, αλλά το 2015 ο δείκτης P/E υποχωρεί στις 15,8 φορές.

* JUMBO: Στα τέσσερα τελευταία τρίμηνα ο τζίρος ξεπερνά τα 500 εκατ. ευρώ, ενώ τα EBITDA συνολικά υπερβαίνουν τα 135 εκατ. Η αποτίμηση σε όρους EV/EBITDA τα τέσσερα τελευταία τρίμηνα είναι 11 φορές και για το 2014 οι εκτιμήσεις τοποθετούν την αποτίμηση στις 9,2 φορές τα ΕBITDA.

* ΕΧΑΕ: Στα τέσσερα τελευταία τρίμηνα είχε ρεκόρ σε επιδόσεις και αποτιμάται με 6,5 τα EBITDA και 17,5 φορές τα καθαρά της κέρδη. Για το 2014, ωστόσο, αν δεν προκύψουν έκτακτα θετικά γεγονότα, η κερδοφορία θα μειωθεί και η αποτίμησή της θα είναι 12 για τα EBITDA και 17,3 για τα κέρδη. Ωστόσο αν οι όγκοι συναλλαγών συνεχιστούν σε αυτά τα επίπεδα, η αποτίμησή της θα είναι πολύ διαφορετική.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία