Τα ερωτήματα είναι παλιά, αλλά δεν παύουν να παραμένουν επίκαιρα και στις μέρες μας:

Πρώτον, μπορούν οι μετοχές μέσης ή και χαμηλής κεφαλαιοποίησης να υπεραποδώσουν έναντι του Γενικού Δείκτη σε βάθος χρόνου; και

δεύτερον, είναι σε θέση αυτές οι κατηγορίες των μετοχών να αποτελέσουν -ως ένα βαθμό- «ασπίδα προστασίας» για τους επενδυτές σε περιόδους οικονομικών κρίσεων;

Τα ερωτήματα αυτά καθίστανται σήμερα επίκαιρα, καθώς ο επενδυτικός κίνδυνος στο Χρηματιστήριο της Αθήνας θεωρείται υψηλός και η πορεία ανάκαμψης της ελληνικής οικονομίας αμφισβητείται από μέρος των αναλυτών.

Τουλάχιστον κατά την περίοδο της οικονομικής κρίσης, οι σχετικές απαντήσεις στα δύο προαναφερθέντα ερωτήματα είναι μάλλον θετικές σε ό,τι αφορά στο ταμπλό του ΧΑ.

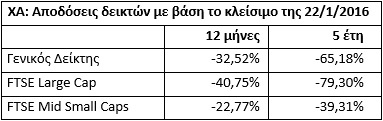

Με βάση λοιπόν τα στοιχεία του παρατιθέμενου πίνακα, τόσο κατά το τελευταίο δωδεκάμηνο, όσο και κατά την τελευταία πενταετία, ο δείκτης FTSE της μεσαίας και χαμηλής κεφαλαιοποίησης σημείωσε πολύ καλύτερη επίδοση σε σύγκριση με τον αντίστοιχο δείκτη των blue chips.

Ειδικότερα, ο δείκτης της μεσαίας και μικρής κεφαλαιοποίησης απώλεσε στην πενταετία το 39,31% της αξίας του, όταν οι αντίστοιχες απώλειες του Γενικό Δείκτη ήταν 65,18% και του δείκτη υψηλής κεφαλαιοποίησης 79,3%!

Προφανώς, η προαναφερόμενη απόκλιση οφείλεται σε μεγάλο βαθμό σε δύο παράγοντες:

α) Στα μεγάλα προβλήματα που αντιμετωπίζει παραδοσιακά ο τραπεζικός κλάδος σε περιόδους οικονομικής κρίσης, καθώς χαρακτηρίζεται από μεγάλη μόχλευση (άρα υψηλές αποδοτικότητες ιδίων κεφαλαίων σε περιόδους ανάπτυξης και μεγάλες ζημίες σε περιόδους ύφεσης).

β) Στον αυξημένο κίνδυνο που αναλαμβάνουν οι κάτοχοι τίτλων μικρότερης κεφαλαιοποίησης εξαιτίας της χαμηλής εμπορευσιμότητας και του δυσμενούς θεσμικού πλαισίου σε ό,τι αφορά στις δημόσιες προτάσεις.

Η όλη εικόνα μάλιστα (πορεία μικρομεσαίων μετοχών καλύτερη από αυτή του Γενικού Δείκτη) δεν μεταβλήθηκε και το 2016, παρά το γεγονός ότι οι συστημικές ελληνικές τράπεζες ολοκλήρωσαν την επανακεφαλαιοποίησή τους και στην προσπάθειά τους αυτή είχαν ήδη υποχρεωθεί σε βαρύτατες μετοχικές απώλειες (θα πρέπει να τονιστεί ότι για τόσο σύντομο χρονικό διάστημα, οι μεταβολές τιμών σε μετοχές χαμηλής εμπορευσιμότητας πολύ πιθανόν να μη σημαίνουν και πολλά πράγματα).

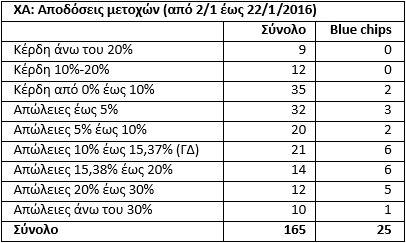

Με βάση λοιπόν τα στοιχεία του ΧΑ, από την αρχή του έτους έως και το κλείσιμο της 22ης Ιανουαρίου, έχουμε:

• Ο Γενικός Δείκτης κατέγραψε πτώση 15,37%, με 129 τίτλους να υπεραποδίδουν του Γενικού Δείκτη και μόλις 36 να υποαποδίδουν (από τους 165 που πραγματοποίησαν συναλλαγές).

• Από τα 129 «χαρτιά» που υπεραπέδωσαν, μόνο 13 ανήκουν στην υψηλή κεφαλαιοποίηση (Αεροπορία Αιγαίου, JUMBO, Grivalia, ΤΙΤΑΝ, ΜΕΤΚΑ, ΟΛΠ, Coca-Cola HBC, ΕΛΠΕ, Motor Oil, ΕΥΔΑΠ, Lamda Development, EXAE και ΔΕΗ).

Αντίθετα, από τα 36 «χαρτιά» που είχαν απόδοση χειρότερη από αυτή του Γενικού Δείκτη, τα 12 (το ένα στα τρία) ανήκαν στο FTSE Large Cap, μεταξύ των οποίων οι τέσσερις συστημικές τράπεζες και οι δύο μεγάλοι κατασκευαστικοί όμιλοι.

• Από τους 45 τίτλους που σημείωσαν κέρδη (βλέπε παρατιθέμενο πίνακα) κατά το συγκεκριμένο χρονικό διάστημα, μόλις δύο (Αεροπορία Αιγαίου και JUMBO) ανήκαν στα λεγόμενα «βαριά χαρτιά». Αντίθετα, μεταξύ των μετοχών της μικρομεσαίας κεφαλαιακής που ανέβασαν τις τιμές των μετοχών τους συγκαταλέγονται μεταξύ άλλων: Attica Group, ΕΛΤΡΑΚ, Μύλοι Λούλη, Autohellas, Quest Holdings, Κανάκης και Υγεία.

• Όπως προκύπτει με χαρακτηριστική ευκολία, παρατηρούμε πολύ μεγάλες αποκλίσεις στις αποδόσεις μετοχών που ανήκουν στην ίδια κεφαλαιοποίηση, είτε αυτή είναι η μεγάλη, είτε η μικρομεσαία.

Άρα λοιπόν, ασφαλέστερο κριτήριο για ένα αμυντικό χαρτοφυλάκιο είναι η επιλογή κατάλληλων τίτλων ανεξάρτητα από την κεφαλαιοποίησή τους, αλλά κυρίως με βάση την κεφαλαιακή τους ευρωστία, την ανταγωνιστικότητα, τον διεθνοποιημένο προσανατολισμό τους και το τρέχον επίπεδο των τιμών τους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία