H Piraeus Securities είναι θετική για τις προοπτικές των ελληνικών τραπεζών, καθώς τα οικονομικά τους μεγέθη υποστηρίζονται από το ευνοϊκό μακροοικονομικό περιβάλλον και τους ελκυστικούς πολλαπλασιαστές.

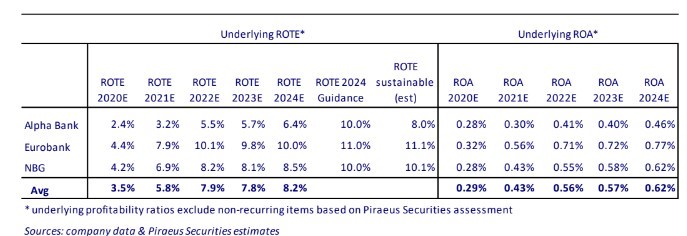

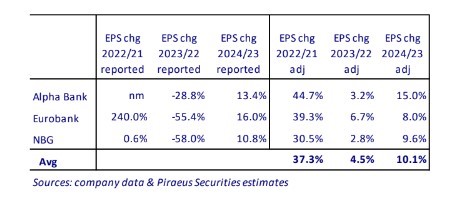

Οι προοπτικές του τραπεζικού τομέα στην Ελλάδα είναι θετικές, καθώς εξισορροπούν τις προσδοκίες από το ευνοϊκό μακροοικονομικό περιβάλλον (αύξηση του ΑΕΠ το 2023 κατά 3,6%), την περιορισμένη επιδείνωση στην ποιότητα ενεργητικού (περίπου 1,5%-2% υψηλότερα έναντι του στόχου για τους δείκτες NPE στο τέλος του 2024), τη βελτιωμένη κερδοφορία χάρη στις προσπάθειες αναδιάρθρωσης των προηγούμενων ετών (αποδοτικότητα ROTE 8% περίπου το 2023) και τέλος τη θετική επίδραση των υψηλότερων επιτοκίων στα έσοδα που υποστηρίζεται από τον υψηλό βαθμό συγκέντρωσης του τομέα.

Οι οικονομολόγοι της Τράπεζας Πειραιώς εκτιμούν αύξηση του ΑΕΠ κατά 3,6% το 2023, 3,7% το 2024 και 3,6% το 2025. Η Ελλάδα μπορεί να υπεραποδώσει της Ευρώπης το 2023, όπως και το 2022, λόγω διαρθρωτικών παραγόντων που μπορούν να στηρίξουν την οικονομική ανάπτυξη, δηλαδή τα νέα έργα που χρηματοδοτούνται από το ΕΣΠΑ, τα παλαιότερα έργα που ξεκίνησαν το 2022, όπως η επέκταση του μετρό στην Αθήνα και τα 8 δισ. ευρώ για την ανάπτυξη στο Ελληνικό και τον τουρισμό, ο οποίος φαίνεται να έχει εισέλθει σε μια νέα εποχή στην Ελλάδα, μετά από ένα εξαιρετικά ισχυρό 2022, με αναμενόμενα έσοδα 17,5-18 δισ. ευρώ, που σχεδόν αντιστοιχούν με την κορυφαία χρονιά του 2019.

Ένας άλλος παράγοντας που θα διατηρήσει το ενδιαφέρον των επενδυτών για τον κλάδο είναι η σχεδιαζόμενη αποεπένδυση του ΤΧΣ από τις συμμετοχές του στις ελληνικές τράπεζες (1,4% στη Eurobank, 9,0% στην Alpha Bank, 27% στην Τράπεζα Πειραιώς και 40% στην ΕΤΕ).

Η διαδικασία αναμένεται να διαρκέσει κατά τη διάρκεια του 2023-2024 και να ολοκληρωθεί πριν από το τέλος του 2025.

Οι τιμές-στόχοι των τραπεζών

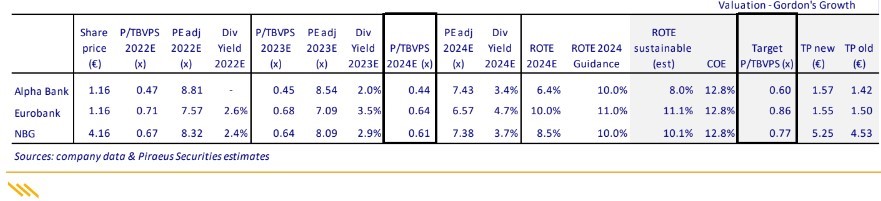

Η χρηματιστηριακή αποτιμά τις ελληνικές τράπεζες με δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων (Return on Tangible Equity – RoTE) 8% για την Αlpha Bank, 10% για την Εθνική Τράπεζα και 11% για τη Eurobank και με κόστος ιδίων μετοχών (cost of equity) 12,8% και καταλήγει σε πολλαπλασιαστές δίκαιης αποτίμησης 0,6 φορές για την Alpha Bank, 0,8 φορές για την Εθνική Τράπεζα και 0,9 φορές για τη Eurobank.

Οι πολλαπλασιαστές στο τέλους του 2024 που προκύπτουν μαζί με την ενσώματη λογιστική αξίας στο τέλος του 2024 δίνουν τιμές στόχους 1,57 ευρώ για την Αlpha Bank, 1,55 ευρώ για την Eurobank και 5,25 ευρω για την Εθνική Τράπεζα, ενώ η αναμενόμενη απόδοση στους μετόχου θα αυξηθεί και από τη διανομή μερίσματος.

Αναφορικά με την Eurobank, η χρηματιστηριακή εκτιμά ότι έχει καλύτερη κερδοφορία και αναπτυξιακό προφίλ, εν μέρει λόγω της διεθνούς παρουσίας της τράπεζας, με τα στοιχεία ενεργητικού στο εξωτερικό να αντιπροσωπεύουν επί του παρόντος το 25% του ενεργητικού του ομίλου.

Η Εθνική Τράπεζα θα μπορούσε να αποτελέσει επενδυτική επιλογή χαμηλότερου κινδύνου σε περιόδους αβεβαιότητας της αγοράς, χάρις στην καλύτερη ποιότητα των δανείων της τράπεζας (δείκτης NPE 5,9%, με κάλυψη 82,5% ως στο τέλος Σεπτεμβρίου πέρυσι) και υψηλότερα κεφαλαιακά αποθέματα (CET1 FL 15,8% στο τέλος Σεπτεμβρίου πέρυσι).

Όσον αφορά την Alpha Bank, υπάρχει περιθώριο αναβάθμισης της κερδοφορίας ως αποτέλεσμα της μείωσης του κόστους του κινδύνου, το οποίο επί του παρόντος βρίσκεται πάνω από τις αντίστοιχες τράπεζες, σε συνδυασμό με ελκυστικούς πολλαπλασιαστές, καθώς στους πολλαπλασιαστές ενσώματης εσωτερικής αξίας (P/TBVPS), η Αlpha Bank διαπραγματεύεται με έκπτωση 30% περίπου σε σχέση με τις άλλες δύο τράπεζες.

Επιπλέον, οι ελληνικές τράπεζες εξακολουθούν να διαπραγματεύονται σε ελκυστικές αποτιμήσεις (με 25% έκπτωση περίπου σε σχέση με την τιμή-στόχο), ενώ σκοπεύουν επίσης να επαναφέρουν τη διανομή μερισμάτων από τα κέρδη του 2022.

Ένα άλλο στοίχημα για τις ελληνικές τράπεζες θα μπορούσε να είναι η ελαχιστοποίηση του spread μεταξύ ROTE και CοE, κάτι που θα οδηγούσε σε περαιτέρω επαναξιολόγηση. Αυτό θα μπορούσε να επιτευχθεί μέσω μιας βιώσιμης αύξησης των ROTE, η οποία περιορίζεται κάπως από τις υψηλές εποπτικές κεφαλαιακές απαιτήσεις ή/και τη μείωση του CοE μετά την αναβάθμιση της Ελλάδας σε επενδυτική βαθμίδα που αναμένεται εντός του 2023.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία