Την προσπάθεια αντίδρασης των κύριων Ευρωπαϊκών Αγορών, από τις χθεσινές σημαντικές απώλειες, ακολούθησε το Ελληνικό Χρηματιστήριο, με τον Γενικό του Δείκτη να υποχωρεί από τα αρχικά υψηλά, μόλις οι αγοραστές στην Ευρώπη έδειξαν όχι μόνο να το ξανασκέφτονται, αλλά και να χάνουν το έλεγχο της ημερήσιας τάσης.

Το θετικό πρόσημο δείχνει να επανέρχεται στην Ευρώπη, μετά το ξεκίνημα των συναλλαγών στην Wall Street και την διάθεση των Αμερικανικών δεικτών για ανοδική αντίδραση, αγνώστου διαρκείας.

Στη σημερινή, καθαρά ανοδική, συνεδρίαση του Χ.Α., όπου οι βασικοί του δείκτες κινήθηκαν μόνιμα με θετικό πρόσημο, κύρια χαρακτηριστικά ήταν η απουσία επιθετικών αγοραστών και ενθουσιασμού, σε όλο σχεδόν το εύρος του ταμπλώ και ο ευδιάκριτα χαμηλότερος τζίρος, σε σχέση με το χθεσινό “sell off”. Αξίζει να σημειωθεί ότι η σημερινή αντίδραση, είχε οριακά μεγαλύτερο του μισού τζίρου, από αυτόν που συνόδευσε την χθεσινή συνεδρίαση γενικής εκποίησης, με ότι αυτό μπορεί να συνεπάγεται

Αυτό το τελευταίο προβλημάτισε τους περισσότερους Παράγοντες της Αγοράς, με τους πιο επιφυλακτικούς να υποστηρίζουν ότι το σημερινό θετικό πρόσημο του Γενικού Δείκτη, ήταν περισσότερο αντίδραση τεχνικού χαρακτήρα και “ανακωχής” πωλήσεων και πολύ λιγότερο αποτέλεσμα ουσιώδους επιστροφής των αγοραστών. Μάλιστα οι ίδιοι δεν αποκλείουν την επιστροφή των πωλητών, σε περίπτωση υποτροπής του διεθνούς χρηματιστηριακού κλίματος.

Σε κάθε περίπτωση, ο Γενικός Δείκτης έδωσε μία πρώτη αντίδραση από τα χθεσινά χαμηλά τετραμήνου, όμως και η σημερινή συνεδρίαση δεν έδειξε τους Δεικτοβαρείς τίτλους, που θα ηγηθούν του επόμενου ανοδικού κύματος.

Η επιφυλακτική εικόνα και οι χαμηλοί τζίροι, δείχνουν ότι σημαντικά χαρτοφυλάκια έχουν “τραβήξει μάρκες από το τραπέζι”, ενώ δεν είναι λίγοι οι Διαχειριστές που υποστηρίζουν ότι “το Ελληνικό Χρηματιστήριο έχει μπει σε φάση επαναξιολόγησης των μετοχικών αξιών, ώστε οι τιμές να ενσωματώσουν τους νέους πιθανούς κινδύνους, από το μίγμα των πρόσφατων εξελίξεων (πανδημία, πιθανός στασιμοπληθωρισμός, μέτρα στήριξης από τις Κεντρικές Τράπεζες, κ.λ.π.), αλλά όχι σε μία φάση που οι Επενδυτές θα ‘πετάνε τα χαρτιά από τα παράθυρα’, εκτός και αν αυτό που έγινε χθες στις Διεθνείς Αγορές, είναι το ξεκίνημα μιας πολύ μεγάλης διόρθωσης.

Εννοείται ότι η τεχνική εικόνα δεικτών και επιμέρους τίτλων έχει επιβαρυνθεί σημαντικά, με μπαράζ από ημερήσια σήματα εξόδου, τα οποία, ασφαλώς και δεν αναίρεσε η σημερινή, αδύναμη, ανοδική αντίδραση. Αντίθετα μάλιστα, ενέτεινε τις ανησυχίες σε περίπτωση επιστροφής των πωλητών στις Διεθνείς Αγορές, ενώ προβληματισμό δημιούργησε η σχεδόν απόλυτη απουσία των “Δυνάμεων”, που παραδοσιακά δραστηριοποιούνται σε μεσαία και μικρότερη κεφαλαιοποίηση.

Ξεκινώντας και σήμερα την αναφορά από τις Δεικτοβαρείς τραπεζικές μετοχές, μόνιμα με θετικό πρόσημο κινήθηκε ο τίτλος της Εθνικής (+2,62%), ενώ και τα δύο πρόσημα άλλαξαν οι Alpha Bank (+0,69%), Eurobank (-0,50%) και Πειραιώς (0%).

Και τα δύο πρόσημα άλλαξε ο κλαδικός δείκτης των Τραπεζών κινούμενος μεταξύ 510,77 (+1,52%) και 501,09 μονάδων (-0,41%). Πριν τις τελικές δημοπρασίες βρέθηκε στις 507,25 (+0,82%) και ολοκλήρωσε τις συναλλαγές στις 506,14 μονάδες, με ημερήσια κέρδη 0,60%.

Ο ΔΤΡ απαιτεί αυξημένη προσοχή, όσο δίνει κλεισίματα χαμηλότερα των 526 (εκθετικός ΚΜΟ 30 εβδομάδων), 510 (εκθετικός ΚΜΟ 200 ημερών) και 508 μονάδων (εκθετικός ΚΜΟ 60 εβδομάδων). Αν χαθεί η ζώνη 490 – 480, δεν αποκλείεται ο εν λόγω δείκτης να αναζητήσει στήριξη στις 460 μονάδες. Για την σχετική βελτίωση της τεχνικής εικόνας, απαιτείται κλείσιμο υψηλότερα των 564 μονάδων (ημερήσιο “stop short”), με ενδιάμεσες αντιστάσεις στις 541, 545 – 546 (διέρχονται οι εκθετικοί ΚΜΟ 30, 60 και 90 ημερών) και 550 μονάδες (εκθετικός ΚΜΟ 90 εβδομάδων).

Ερχόμενοι στο ταμπλώ των μη Τραπεζικών blue chips, ο μοναδικός τίτλος που δεν ήλθε σε επαφή με το θετικό πρόσημο, ήταν αυτός της Jumbo (-2,96% και κλείσιμο στο χαμηλό ημέρας). Υπενθυμίζεται ότι από σήμερα οι μετοχές της Jumbo ήταν διαπραγματεύσιμες χωρίς το μέρισμα χρήσεως 2020, €0,47 ανά μετοχή, από το οποίο θα παρακρατηθεί ο αναλογούν φόρος, βάσει της κείμενης νομοθεσίας (καθαρό ποσό: €0,4465 ανά μετοχή).

Με αρνητική ημερήσια μεταβολή, ολοκλήρωσαν τις συναλλαγές οι ΑΡΑΙΓ (-0,80%), ΔΕΗ (-0,82%), ΕΛΠΕ (-1,60%), ΕΛΧΑ (-0,22%) και ΜΠΕΛΑ (-2,96%). Αμετάβλητη η μετοχή του Ελλάκτωρα.

Από το υψηλότερο κλείσιμο των 9,80 ευρώ (9/4), ακολουθεί σταθερά πλαγιοκαθοδική τάση η μετοχή της ΔΕΗ (-0,82%), ενώ συμπλήρωσε και δώδεκα συνεδριάσεις με κλεισίματα χαμηλότερα των 9,00 ευρώ. Για την σχετική βελτίωση της τεχνικής εικόνα, θα ήθελε κλεισίματα υψηλότερα των 8,96 (εκθετικός ΚΜΟ 30 ημερών) – 8,97 ευρώ (ημερήσιο “stop short”), προκειμένου οι αγοραστές να αρχίσουν να ελπίζουν σε επαναπροσέγγιση των πρόσφατων υψηλών. Αντίθετα, όσο ο τίτλος δίνει κλεισίματα χαμηλότερα της ζώνης 8,75 – 8,60 ευρώ, δεν αποκλείεται να δοκιμάσει την ζώνη στήριξης 8,30 – 8,20 ευρώ. Σε χαμηλά 5μηνου η μετοχή (!)

Μετά από “τρίο” πτωτικών συνεδριάσεων, σήμερα επιχείρησε αδύναμη ανοδική αντίδραση ο τίτλος του ΑΔΜΗΕ (+1,40%). Η μετοχή πρέπει πρώτα να υπερκεράσει την ζώνη 2,52 – 2,54 ευρώ, από όπου διέρχονται οι δύο ΚΜΟ 200 ημερών και να “αναμετρηθεί” με τα 2,62 ευρώ (ημερήσιο “stop short”). Σε περίπτωση συνεχιζόμενης ολιγωρίας των αγοραστών, η επόμενη στήριξη στα 2,45 ευρώ.

Μετά από τρεις συνεχόμενες πτωτικές συνεδριάσεις, σήμερα κινήθηκε μόνιμα με θετικό πρόσημο η μετοχή της ΕΥΔΑΠ (+0,40%). Για την αποκατάσταση της τεχνικής εικόνας, θα ήθελε κλείσιμο υψηλότερα των 8,18 ευρώ (ημερήσιο “stop short”). Σε περίπτωση επιστροφής των πωλητών, δεν πρέπει να καταστρατηγηθεί η στήριξη στα 7,48 ευρώ, για να μην μπει σε δοκιμασία η αμέσως επόμενη στα 7,21 ευρώ.

Χαμηλώνοντας σε κεφαλαιοποιήσεις, υπενθυμίζεται ότι από σήμερα οι μετοχές της Epsilon Net (+1,38%) ήταν διαπραγματεύσιμες χωρίς το ποσό €0,047 ανά μετοχή, προερχόμενο από διανομή κερδών προηγουμένων ετών, από το οποίο θα παρακρατηθεί ο αναλογούν φόρος, βάσει της κείμενης νομοθεσίας (καθαρό ποσό: €0,04465 ανά μετοχή). Ο τίτλος ολοκλήρωσε τις συναλλαγές σε νέα ιστορικά υψηλά.

Από εκεί και πέρα, τελευταίο αρνητικό κλείσιμο στις 12/7 για τον Επίλεκτο (+1,49%), τελευταίο θετικό κλείσιμο στις 13/7 για την CPI (-5,23%) και στις 9/7 για την Unibios (0%), δεν εμφανίστηκε αγοραστής μέχρι το ανώτατο όριο πτώσης στον Νίκα (+3,94%), το “bid” χαμηλότερα από το προηγούμενο κλείσιμο σε Μαθιό (+3,96%), Βιοκαρπέτ (+7,14%), Logismo (+4,67%), Moda Bagno (+5,71%), Premia (+0,60%), Cairo Mezz (+0,33%), Doppler (+9,40%), Ναύπακτο (+8,65%), ΛΕΒΚ (+7,69%), ΕΚΤΕΡ (+1,44%), Μοτοδυναμική (+2,78%), Κεπενού (+0,65%), Ιντερτέκ (+2,55%), Μινέρβα (+1,72%) και Ίλυδα (+4,76%), ενώ αύξησε συναλλαγές η Δομική Κρήτης (+1,08%).

Χωρίς πειστικούς αγοραστές προσπάθησε να αντιδράσει στο χθεσινό -9,35% ο Χαϊδεμένος (+7,14%), τρεις οι συνεχόμενες πτωτικές συνεδριάσεις για Αλουμύλ (-3,31%), Δρομέα (-3,22%) και Entersoft (-2,33%), τέσσερις οι συνεχόμενες πτωτικές για Ελινόιλ (-1,10%) και Ελλάδος (-0,41%), με συνεχείς εναλλαγές τελικών προσήμων οι Frigoglass (+2,54%), MIG (+2,07%) και Ιντεάλ (+0,65%), ενώ επιμένει πλαγιοκαθοδικά από τα 0,166 ευρώ (κλείσιμο 7/7) η Τρ. Αττικής (-2,84%).

Επιστροφή αγοραστών σε Intralot (+5,79%), Quest (+0,45%), Κέκροπα (+0,80%), Ιντρακόμ (+1,19%) και Πλ. Θράκης (+2,55%) και παρουσία πωλητή σε Νάκα (-17,08%), Μπήτρο (-6,84%), ΞΥΛΚ (-3,23%) και Παϊρη (-5,81%).

Χωρίς ουσιαστικές αλλαγές τα τεχνικά δεδομένα των βασικών δεικτών.

Ο Γενικός Δείκτης έχει δώσει ημερήσιο σήμα εξόδου, το οποίο αναιρείται με κλείσιμο υψηλότερα των 885 μονάδων με ενδιάμεσες αντιστάσεις στις 845 (εκθετικός ΚΜΟ 30 εβδομάδων), 850, 864 (εκθετικός ΚΜΟ 100 ημερών), 874 και 882 (εκθετικός ΚΜΟ 30 ημερών) - 883 (εκθετικός ΚΜΟ 60 ημερών).

Σε περίπτωση επιστροφής των πωλητών, οι επόμενες στηρίξεις στις 828 – 824 μονάδες και 820 μονάδες (εκθετικός ΚΜΟ 200 ημερών).

Ημερήσιο σήμα εξόδου, έδωσε και ο δείκτης υψηλής κεφαλαιοποίησης, το οποίο αναιρείται με κλείσιμο υψηλότερα των 2143 μονάδων, με ενδιάμεσες αντιστάσεις στις 2040 (εκθετικός ΚΜΟ 30 εβδομάδων), 2079, 2095 – 2106, 2133 (εκθετικός ΚΜΟ 60 ημερών) και 2140 μονάδες (εκθετικός ΚΜΟ 30 ημερών). Σε περίπτωση συνέχισης της “νότιας” κίνησης, η επόμενη στήριξη στις 1989 μονάδες (εκθετικός ΚΜΟ 200 εβδομάδων).

Οι εκτιμήσεις των Αναλυτών

“Το lockdown της Μυκόνου, αποτέλεσε τον αρνητικό καταλύτη που προκάλεσε το χθεσινό Ελληνικό ‘sell off’, εν μέσω, ωστόσο, γενικευμένων αναταράξεων των Αγορών, λόγω της μετάλλαξης Δέλτα. Με τις 820 μονάδες να προσδιορίζονται ως το ακραίο σημείο στήριξης του ΓΔ, στο ενδεχόμενο που συνεχιστεί η πτωτική κίνησή του”, αναφέρει η Κύκλος ΑΧΕΠΕΥ.

Ήταν θέμα χρόνου το Χρηματιστήριο Αθηνών να κάνει το επόμενο βήμα και να βάλει την Εγχώρια Επενδυτική Κοινότητα, στη λογική της σύγχρονης επενδυτικής σκέψης, σύμφωνα με την άποψη του Μάνου Χατζηδάκη. Η επιλογή πλέον μιας επένδυσης δεν έχει μόνο ποσοτικά κριτήρια, τα οποία βασίζονται στις προοπτικές και το επιχειρηματικό πλάνο μιας Εταιρείας αλλά και ποιοτικά.

Πόσο συνεπής είναι η Εταιρεία με τις δεσμεύσεις της για το περιβάλλον, πώς εκπροσωπούνται οι Μέτοχοι στη Διοίκηση, ποια είναι η ποσόστωση των Στελεχών, η πολιτική αμοιβών, ποια είναι η επιστροφή του πλούτου που δημιουργεί η Εταιρεία στην Κοινωνία κ.α..

Όλα αυτά απαντώνται μέσα από το τρίπτυχο “Περιβάλλον, Κοινωνία, Εταιρική διακυβέρνηση”, ή κατά το... Ελληνικότερον “ESG” που είναι τα αρχικά του Environmental, Social, Governance.

Τα ανωτέρω και άλλα πολλά σχετικά ερωτήματα τυποποιήθηκαν, μπήκαν σε φόρμες διαδικασιών και πήραν ένα σκορ. Βάσει αυτού του σκορ, οι Εταιρείες κατατάσσονται σε μια λίστα που με άριστα το 1, ή το 100, ανάλογα με την κλίμακα αξιολόγησης δείχνει πόσο κοντά, ή μακριά είναι στην εφαρμογή και την τήρηση αυτών των προτύπων.

Η αξιολόγηση υλοποιείται από Ανεξάρτητους Πιστοποιημένους Οργανισμούς, συνήθως μια φορά το χρόνο και δημιουργεί ένα συντελεστή που συνοδεύει την Εταιρεία έως την επόμενη αξιολόγησή της.

Ο δείκτης που σήμερα εγκαινιάζει το Χρηματιστήριο είναι προς αυτή την κατεύθυνση και όπως κάθε τι που ξεκινάει, θα χρειαστεί χρόνο για να εμπεδωθεί από την Αγορά και τις Εταιρείες. Ο δείκτης σχεδιάστηκε να περιλαμβάνει 60 Εταιρείες, όσες και οι Εταιρείες που συμμετέχουν στη σύνθεση του Γενικού Δείκτη.

Μέχρι τη συμπλήρωσή του, σύμφωνα με τα κριτήρια επιλεξιμότητας, θα υπολογίζεται με μικρότερο αριθμό Συμμετεχόντων.

Όταν θα έχει επιτευχθεί ικανοποιητικός βαθμός κινητοποίησης, θα εξεταστεί στα κριτήρια επιλογής των Εταιρειών του Γενικού Δείκτη να προστεθεί και το ESG Rating, ώστε ο Γενικός Δείκτης να είναι πλέον δείκτης ESG.

Στην παρούσα φάση θα συμμετέχουν όσες εταιρείες παρουσιάζουν ESG Rating μεγαλύτερο από το minimum 0,30. Τα σκορ θα υπολογίζονται με βάση τη μελέτη του Εθνικού Καποδιστριακού Πανεπιστημίου (ΕΚΠΑ), θα λαμβάνεται υπόψη το κριτήριο της διασποράς (15%) και θα αναθεωρείται μια φορά το χρόνο: Ήδη η επόμενη αναθεώρηση έχει τοποθετηθεί για τον Οκτώβριο, όπου θα ενσωματωθούν τα επικαιροποιημένα στοιχεία του 2020.

Ήδη υπάρχει ένας ικανοποιητικός αριθμός Εταιρειών που έχουν υλοποιήσει την αξιολόγηση με βάση τα κριτήρια του ESG, για τη χρήση του 2019: Στην Κύρια Αγορά από τις 124 Εταιρείες, οι 101 έχουν αξιολογηθεί, στην Εναλλακτική 6 από τις 9, από την Επιτήρηση 6 από τις 20 και από όσες είναι σε αναστολή 1 από τις 9.

Το σκορ στο σύνολο είναι αναμενόμενα χαμηλό, αφού η αξιολόγηση έρχεται σε περίοδο που οι Εταιρείες δεν έχουν ολοκληρώσει το σύνολο των σχετικών δράσεων.

Οι 102 Εταιρείες έχουν μέσο σκορ 0,24 με καλύτερη την Τράπεζα Πειραιώς (0,8) και στην τελευταία θέση την Έλαστρον (0,02). Ο μέσος όρος του FTSE25 είναι στο 0,53, της μεσαίας κεφαλαιοποίησης στο 0,24 και του Γενικού Δείκτη στο 0,35.

Τα σκορ είναι μεν χαμηλά, ωστόσο οι Εταιρείες έχουν πλέον ένα κίνητρο να βελτιώσουν τις δράσεις και τις διαδικασίες τους, ώστε να ανέβουν κατηγορία. Το σκορ κάθε Εταιρείας θα της δίνει και μεγαλύτερη στάθμιση στη διαμόρφωση του δείκτη, άρα και μεγαλύτερες δυνητικές ροές εφόσον καταστεί δείκτης αναφοράς (benchmark) στο μέλλον, για Επενδυτικά Κεφάλαια που παρακολουθούν σχετικούς δείκτες.

Σύμφωνα με τις τάσεις που παρατηρούνται διεθνώς, τα Επενδυτικά Κεφάλαια βάζουν πλέον αυστηρές προϋποθέσεις επιλεξιμότητας στα χαρτοφυλάκιά τους, ξεκινώντας από την ύπαρξη αξιολόγησης που φτάνει έως υψηλά σκορ για να τοποθετηθούν, ή να παραμείνουν επενδυμένα. Εκτιμάται ότι η αξία του ενεργητικού που είναι επενδεδυμένη σε ESG ETF, μετοχές και άλλα συναφή αξιόγραφα ξεπερνάει τα $45 τρισ.

“Ήρθε η ώρα λοιπόν, η ‘υπεύθυνη επένδυση’ να έρθει σε μεγαλύτερη κλίμακα και στην Ελλάδα. Μέχρι στιγμής σε θεσμικό επίπεδο έχουν πάρει πρωτοβουλίες οι ΑΕΔΑΚ των Eurobank, Πειραιώς, Interamerican, Optima και Alpha Bank, με τη σύσταση Αμοιβαίων με βασικό χαρακτηριστικό τον προσανατολισμό στο εν λόγω τρίπτυχο. Το πεδίο παρουσιάζει ακόμα εξαιρετικό ενδιαφέρον”, σημειώνει ο υπεύθυνος τμήματος ανάλυσης της Beta Sec.

Το lockdown που αποφασίστηκε για τη Μύκονο το Σάββατο το μεσημέρι, είχε άμεσες αρνητικές επιπτώσεις για τον Τουρισμό του Νησιού. Επιπλέον, οι λόγοι που το υπαγόρευσαν (ανησυχητική έξαρση των κρουσμάτων, λόγω του συνωστισμού στους χώρους διασκέδασης τις μεταμεσονύκτιες ώρες), είναι πιθανό να οδηγήσουν σε ανάλογες αποφάσεις και για άλλα Νησιά. Άρκεσε ωστόσο η αναγγελία της Μυκόνου, για να πυροδοτηθεί κύμα πωλήσεων στο Ελληνικό Χρηματιστήριο, από Επενδυτές Εξωτερικού, στη συνεδρίαση της Δευτέρας, όπως επισημαίνει ο Δημήτρης Τζάνας.

Με τις μετοχές να καταγράφουν ακόμη και διψήφια ποσοστά υποχώρησης των τιμών, αποτέλεσμα των δομικών αδυναμιών του Ελληνικού Χρηματιστηρίου και ιδιαίτερα της χαμηλής συμμετοχής της Εγχώριας Επενδυτικής Κοινότητας στο σύνολο των συναλλαγών, αναδεικνύοντας τη ρηχότητα της Αγοράς ακόμη και για τους κορυφαίους Δεικτοβαρείς τίτλους!

Με τους Τραπεζικούς τίτλους που ήδη κατατάσσονται στους δείκτες MSCI (Eurobank, Alpha Bank) να υποχωρούν ενδοσυνεδριακά μέχρι και σε διψήφια ποσοστά!

Παρά το γεγονός λοιπόν ότι η μετάλλαξη Δέλτα προκαλεί αναταράξεις σε όλες τις Διεθνείς Αγορές, καθώς μεταφέρει χρονικά τα σενάρια υψηλών ρυθμών μεγέθυνσης στην Παγκόσμια Οικονομία, το βραχύβιο lockdown ενός Ελληνικού Νησιού δεν διαταράσσει το θετικό αφήγημα της Ελληνικής Οικονομίας. Έστω και αν οι φετινές τουριστικές εισπράξεις δεν φτάσουν τελικά το 50% του ύψους που ήταν το 2019, δηλαδή περίπου 9 δισ. ευρώ.

Με τη Fitch να αποδέχεται την Παρασκευή ρυθμό μεγέθυνσης του ΑΕΠ ύψους 4,3% για το 2021 και 5,3% για το 2022, οπότε θα τρέχουν τα πρώτα έργα του Ταμείου Ανάκαμψης, αλλά και τα ύψους 26,2 δισ. ευρώ έργα του ΕΣΠΑ για την περίοδο 2021 - 2027, χωρίς ωστόσο τώρα να βελτιώνει τη βαθμολόγησή της για το Ελληνικό αξιόχρεο.

Παράλληλα, οι πωλήσεις από τα σχέδια που πετυχαίνει η Lamda στο Ελληνικό, επιβεβαιώνουν τη θετική ψήφο εμπιστοσύνης για τις προοπτικές του Έργου, έστω και αν η Αμερικανική Mohegan μεταβιβάσει τη συμμετοχή της στο Καζίνο, λόγω της δυσμενούς συγκυρίας για τον κλάδο στις ΗΠΑ, όπου κυρίως δραστηριοποιείται.

Η Εγνατία Οδός κατακυρώνεται στη ΓΕΚΤΕΡΝΑ με τίμημα ρεκόρ, ο Προκοπίου αναφέρεται σε κατασκευή πλοίων υψηλής προστιθέμενης αξίας στο Σκαραμαγκά, η Prodea άντλησε 300 εκατ. ευρώ για την υλοποίηση πράσινων επενδύσεων, η Hines πλειοδότησε για το Capsis Resort στην Κρήτη και ο Θεοδωρόπουλος απέκτησε ποσοστό στη ΜΕΒΓΑΛ προσβλέποντας στην εξωστρέφειά της, ενώ από το Φθινόπωρο 4 νέες Εταιρείες θα εισαχθούν στην Κύρια και στην Εναλλακτική Αγορά του Ελληνικού Χρηματιστηρίου. Εξελίξεις που σηματοδοτούν την ελπιδοφόρα επάνοδο σημαντικών επιχειρηματικών δράσεων.

Η απότομη λοιπόν οπισθοδρόμηση του ΓΔ, σε συνέχεια μιας παρατεταμένης συσσώρευσης με συναλλακτική καχεξία και απωλειών για δύο συνεχόμενες εβδομάδες, είναι πιθανό να αποτελεί μια αρνητική υπερβολή. Με τις 820 μονάδες να συνιστούν ιδιαίτερα ισχυρό “οχυρό” στήριξης, σύμφωνα με την τεχνική ανάλυση, στο βαθμό που επανέλθει η διάθεση επαναπροσέγγισής τους, καθώς το εξωτερικό περιβάλλον μπορεί να τροφοδοτήσει και πάλι με φοβικά σύνδρομα τις Αγορές.

“Την ίδια ώρα, η κερδοφορία – ρεκόρ των Αμερικανικών Τραπεζών για το 1ο τρίμηνο (JP Morgan, Bank of America, Goldman Sachs, Wells Fargo, Morgan Stanley), αποτέλεσμα των χρηματοοικονομικών κερδών, αλλά και των εσόδων από νέες εισαγωγές, δημιουργούν εύλογο προβληματισμό σε σχέση με τη δυνατότητα επανάληψής τους. Με τον Economist να αναφέρεται σε νευρικότητα των Επενδυτών σε σχέση με το ενδεχόμενο γενικευμένης συμπίεσης της κερδοφορίας για το 2022. Με τη Wall Street να έχει προηγουμένως καταγράψει αλλεπάλληλα ρεκόρ, έργο το οποίο αποτελεί άπιαστο όνειρο για το πολύπαθο Ελληνικό Χρηματιστήριο”, όπως υπογραμμίζει ο διευθυντής επενδύσεων της Κύκλος ΑΧΕΠΕΥ.

Διεθνείς αγορές

Απόλυτη επικράτηση των πωλητών, δείχνει η τελική εικόνα για τις μεγάλες Αγορές Ασίας και Ειρηνικού.

Θετικά τα πρόσημα στην Ευρώπη, με διαθέσεις ανοδικής αντίδρασης οι δείκτες στην Wall Street.

Αντίδραση στο χθεσινό ξεπούλημα από το Πετρέλαιο, προς χαμηλότερα επίπεδα κινείται το Ευρώ.

Με συνεχείς εναλλαγές προσήμων ο Χρυσός, πιέζεται το Ασήμι, κάτω από τα $29800 το Bitcoin, κάτω από τα $1780 το Ethereum.

Κατά 8,5% αυξήθηκαν οι τιμές παραγωγού στη Γερμανία τον Ιούνιο, σε σύγκριση με τον αντίστοιχο περσινό μήνα, όπως ενημέρωσε η Ομοσπονδιακή Στατιστική Υπηρεσία. Τόσο μεγάλη ετήσια άνοδος είχε να συμβεί από το 1982, όταν οι τιμές κινήθηκαν ανοδικά 8,9%, κατά τη δεύτερη Πετρελαϊκή κρίση. Σε μηνιαία βάση, ο δείκτης τιμών παραγωγού ενισχύθηκε κατά 1,3%.

Κατά 6,3% αυξήθηκαν οι ενάρξεις κατοικιών στις Ηνωμένες Πολιτείες τον Ιούνιο, σε σύγκριση με τον Μάιο. Η Κυβέρνηση ανακοίνωσε ότι οι ενάρξεις κατοικιών ανήλθαν στο ετήσιο προσαρμοσμένο μέγεθος των 1.643.000 τον περασμένο μήνα.

Eπιστροφή στο ΧΑ

Επιστρέφοντας στα δικά μας και για να γίνει αντιληπτή η διαφορά των δύο συνεδριάσεων της τρέχουσας εβδομάδας, αξίζει να αναφερθεί ότι η χθεσινή συνεδρίαση αφαίρεσε από την συνολική κεφαλαιοποίηση του Χ.Α. 2,2 δισ., ενώ η σημερινή αντίδραση πρόσθεσε 0,4 δισ. ευρώ.

Από την άλλη, η Γερμανική Commerzbank δηλώνει πιο αισιόδοξη από όλους τους Επενδυτικούς Οίκους που έχουν δώσει τις προβλέψεις τους για τις επιδόσεις της Εγχώριας Οικονομίας την επόμενη διετία, με ανάκαμψη 12,4% φέτος και 6,8% το 2022.

Ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, αναρριχόμενος μέχρι τις 842,8 μονάδες (+1,16%). Στις 17.00 είχε υποχωρήσει στις 838,99 (+0,70%) και ολοκλήρωσε τις συναλλαγές στις 838,83 μονάδες, με ημερήσια κέρδη 0,68%.

Ο τζίρος υποχώρησε στα 48 εκατ., από τα οποία τα 3,3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΤΕ, ΜΠΕΛΑ, ΛΑΜΔΑ, ΕΠΣΙΛ, ΕΤΕ, ΕΧΑΕ, ΠΕΙΡ, ΤΕΝΕΡΓ), ενώ ΑΛΦΑ, ΟΤΕ, ΕΤΕ και ΟΠΑΠ απασχόλησαν το 47% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές της υψηλής κεφαλαιοποίησης δεν ήλθε σε επαφή με το θετικό πρόσημο η ΜΠΕΛΑ και με το αρνητικό οι ΕΤΕ, ΒΙΟ, ΓΕΚΤΕΡΝΑ, ΕΕΕ, ΕΥΔΑΠ, ΛΑΜΔΑ, ΜΥΤΙΛ, ΟΠΑΠ, ΤΕΝΕΡΓ και TITC.

Μέσω των τελικών δημοπρασιών στο υψηλό ημέρας έκλεισαν οι ΑΔΜΗΕ και ΟΛΠ και στο χαμηλό οι Ελ. Πετρέλαια και Jumbo.

Προς το τέλος της συνεδρίασης πήραν διαφορά οι ανοδικές μετοχές (82), έναντι των καθοδικών (45), ενώ 10 τίτλοι έκλεισαν με κέρδη μεγαλύτερα του 4%.

Ανοδική αντίδραση στην αγορά παραγώγων

Συνεδρίαση ανοδικής αντίδρασης και στην Αγορά Παραγώγων, με τις συναλλαγές να σημειώνουν μικρή αύξηση στο συμβόλαιο του δείκτη και αισθητή υποχώρηση στα Σ.Μ.Ε. επί μετοχών (18.058 συμβόλαια).

Στα 4.858 συμβόλαια του FTSE25 οι ανοιχτές θέσεις (από 4.622 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Αύγουστος).

Στα 11 συμβόλαια του ΔΤΡ οι ανοιχτές θέσεις (από 6 στην αμέσως επόμενη συνεδρίαση) για τον πρώτο μήνα (Σεπτέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, χρηματικός διακανονισμός - (συνολικά 1.126, 1.059 για τον Αύγουστο και 67 για τον Σεπτέμβριο, τιμή κλεισίματος για τον πρώτο μήνα 2.005), κινήθηκε μεταξύ 1.990,25 και 2.014 μονάδων.

Το συμβόλαιο του ΔΤΡ – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 25 ευρώ, χρηματικός διακανονισμός – (συνολικά 4, 4 για τον Σεπτέμβριο και 0 για τον Δεκέμβριο, τιμή κλεισίματος 511), κινήθηκε μεταξύ 507,75 και 513 μονάδων.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (5.000 ΑΔΜΗΕ, 23.617 Eurobank, 10.000 ΕΧΑΕ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Eurobank (5.326), Alpha Bank (3.928), Εθνική (3.711), Πειραιώς (2.261), ΓΕΚ (109), Ελλάκτωρα (169), ΟΠΑΠ (160), Lamda Development (324), Μυτιληναίο (106), ΑΔΜΗΕ (247), ΟΤΕ (354), ΔΕΗ (738), Τέρνα Ενεργειακή (112).

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Μετοχές, Φυσική Παράδοση), για τον πρώτο μήνα (Σεπτέμβριος), στα Σ.Μ.Ε. επί μετοχών σε: Eurobank 33.276, MIG 24.442, Alpha Bank 33.889, Πειραιώς 316.604, Εθνική 32.008, ΔΕΗ 15.630.

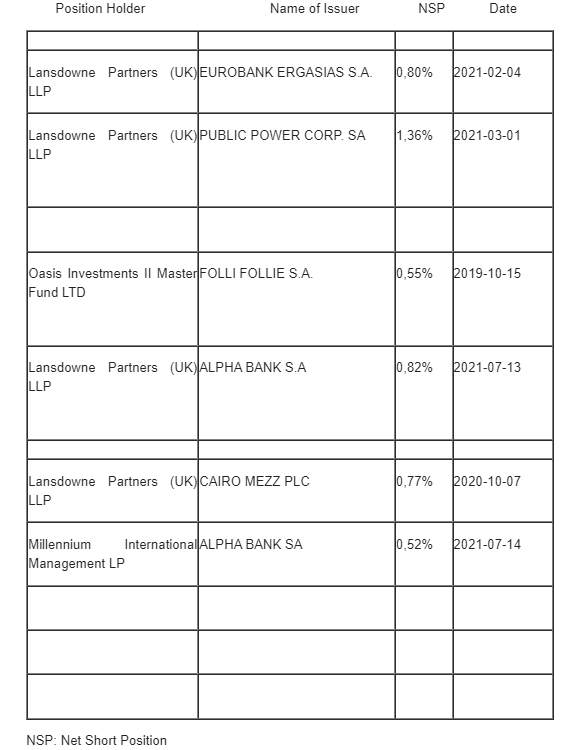

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., στην συγκεντρωτική κατάσταση του ΗΔΤ, δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank 91.384.557 τεμ., (από 94.870.619 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 1.614.660 τεμ. (1.614.660), Eurobank 55.039.775 τεμ. (54.083.775), ΟΠΑΠ 1.468.047 τεμ. (1.468.047), Εθνική 10.205.046 τεμ. (10.205.046), Πειραιώς 3.919.155 τεμ. (3.771.202), ΟΤΕ 1.292.606 τεμ. (1.292.606), MIG 1.744.878 τεμ. (1.744.878).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.