Βρίσκονται οι αγορές μετοχών, ιδιαίτερα το αμερικανικό χρηματιστήριο, σε φούσκα που σίγουρα θα σκάσει; Η απάντηση εξαρτάται από τις προοπτικές των εταιρικών κερδών και των επιτοκίων. Υπό την προϋπόθεση ότι τα πρώτα είναι ισχυρά και τα δεύτερα εξαιρετικά χαμηλά, τότε οι τιμές των μετοχών φαίνονται λογικές.

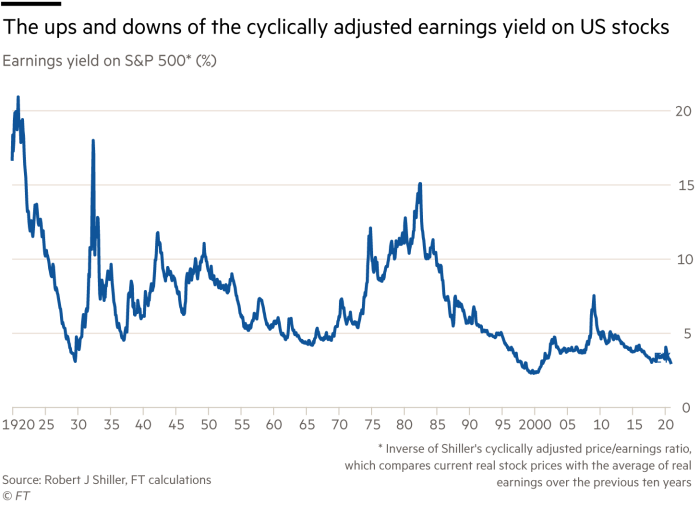

Το πιο γνωστό μέτρο για την χρηματιστηριακή αξία – o «λόγος της κυκλικά προσαρμοσμένης τιμής προς τα κέρδη» του νομπελίστα του Yale, Robert Shiller- πράγματι σημαίνει συναγερμό. Μπορεί κανείς να αντιστρέψει τη μετρική αυτή για να δείξει την απόδοση: στον δείκτη S&P Composite, ανέρχεται σήμερα σε μόλις 3%. Οι μονές χρονιές από το 1880 που ήταν ακόμα χαμηλότερη, ήταν το 1929 και το 1999-2000. Και όλοι ξέρουμε τι συνέβη τότε.

Μια άλλη τιμή είναι επίσης εξαιρετικά χαμηλή σε σχέση με τα επίπεδα του παρελθόντος: τα επιτόκια. Ο βραχυπρόθεσμο ονομαστικό επιτόκιο είναι κοντά στο μηδέν στις ΗΠΑ και σε άλλες οικονομίες υψηλού εισοδήματος. Τα αμερικανικά βραχυπρόθεσμα πραγματικά επιτόκια είναι γύρω στο -1%. Τα πραγματικά επιτόκια επί των 10ετών προστατευμένων από τον πληθωρισμό ομολόγων είναι -1%. Στο Ηνωμένο Βασίλειο, οι αποδόσεις των αντίστοιχων τίτλων είναι γύρω στο -3%.

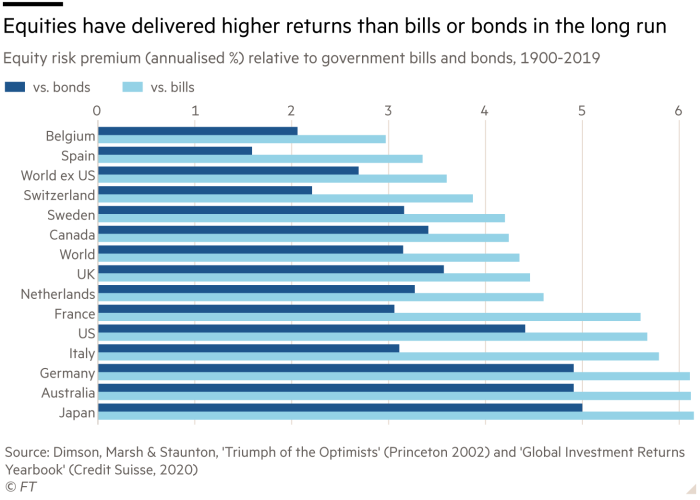

Οι επιθυμητές αποδόσεις κεφαλαίων θα έπρεπε να σχετίζονται με τις αποδόσεις επί τέτοιων, υποτίθεται, ασφαλών τίτλων. Αυτή η σχέση είναι γνωστή ως «equity risk premium», που είναι η υπερβάλλουσα απόδοση που επιδιώκεται επί κεφαλαίων έναντι των αναμενόμενων αποδόσεων επί των κρατικών ομολόγων.

Αυτό το premium δεν μπορεί να μετρηθεί άμεσα, αφού υπάρχει μόνο στο μυαλό των επενδυτών. Αλλά μπορεί να συναχθεί από την εμπειρία του παρελθόντος, όπως εξηγούσαν σε εργασία τους το 2015 οι Fernando Duarte και Carlo Rosa της New York Federal Reserve. Πιο πρόσφατα, στο “Credit Suisse Global Investment Returns Yearbook 2020”, οι Elroy Dimson, Paul Marsh και Mike Staunton του London Business School υπολογίζουν πως η υπερβάλλουσα απόδοση των παγκόσμιων μετοχών έναντι των ομολόγων ανήλθε στις 3,2 ποσοστιαίες μονάδες μεταξύ του 1900 και του 2020. Για το Ηνωμένο Βασίλειο, η υπερβάλλουσα απόδοση εκτιμάται στις 3,6 ποσοστιαίες μονάδες, για τις ΗΠΑ στις 4,4 ποσοστιαίες μονάδες.

Ευθυγραμμίζονται αυτές οι υπερβάλλουσες αποδόσεις με αυτό που περίμενε αρχικά ο κόσμος; Δεν γνωρίζουμε. Είναι όμως μια αρχή. Το premium που απαιτείται τώρα μπορεί να είναι χαμηλότερο από αυτό που επιδιώκονταν κατά το μεγαλύτερο μέρος των τελευταίων 120 ετών. Η εταιρική λογιστική έχει βελτιωθεί σημαντικά. Άρα, το ίδιο και η μακροοικονομική σταθερότητα –τουλάχιστον σύμφωνα με τα άθλια standards του πρώτου μισού του 20ου αιώνα. Επιπλέον, η ικανότητα να κατέχεις διαφοροποιημένα χαρτοφυλάκια είναι πολύ μεγαλύτερη σήμερα. Τέτοιες αλλαγές υποδηλώνουν πως το risk premium, που συχνά θεωρείται πως είναι υπερβολικό, θα έπρεπε να είχε μειωθεί.

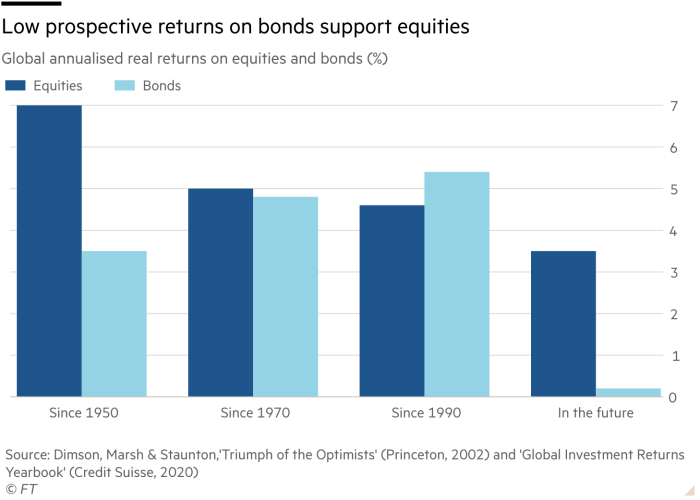

Η μελέτη της Credit Suisse υπολογίζει το άθροισμα των πραγματικών αποδόσεων μετοχών και ομολόγων 23 αγορών σταθμισμένα με την κεφαλαιοποίηση στην αρχή του κάθε έτους. Δείχνει πως η υπερβάλλουσα απόδοση κεφαλαίων από το 1970 ήταν πολύ χαμηλή και από το 1990 αρνητική. Αλλά αυτό οφείλεται στις πολύ υψηλές πραγματικές αποδόσεις των ομολόγων, καθώς κατέρρευσαν ο πληθωρισμός και τα πραγματικά επιτόκια. Για τη συνέχεια, εκτιμά τη δυνητική υπερβάλλουσα απόδοση κεφαλαίων στις 3,3 ποσοστιαίες μονάδες. Πρόκειται για το ίδιο ποσοστό με τον μακροπρόθεσμο ιστορικό μέσο όρο.

Εκτιμήσεις της μετρικής του Shiller δεν υπάρχουν για τόσο μακρές περιόδους για τα χρηματιστήρια εκτός ΗΠΑ. Αλλά μπορούν να γίνουν εκτιμήσεις από τις αρχές της δεκαετίας του 2000. Η απόδοση των κυκλικά προσαρμοσμένων κερδών είναι αυτή τη στιγμή στο 7,6% στον FTSE 100, στο 5,4% στον DAX 30 και 4% στον Nikkei 225. Με τα τρέχοντα πραγματικά επιτόκια στα μακροπρόθεσμα ομόλογα, το υποδηλούμενο premium στην απόδοση κεφαλαίων ξεπερνά τις 10 ποσοστιαίες μονάδες στο Ηνωμένο Βασίλειο, τις 7 ποσοστιαίες μονάδες στη Γερμανία και τις 4 ποσοστιαίες μονάδες στην Ιαπωνία και στις ΗΠΑ. Η αγορά του Ηνωμένου Βασιλείου φαίνεται εξαιρετικά φθηνή σήμερα, ίσως λόγω της τρέλας του Brexit. Η Ιαπωνία και οι ΗΠΑ φαίνονται καλά αποτιμημένες, όχι όμως και υπερτιμημένες, με βάση τα ιστορικά δεδομένα.

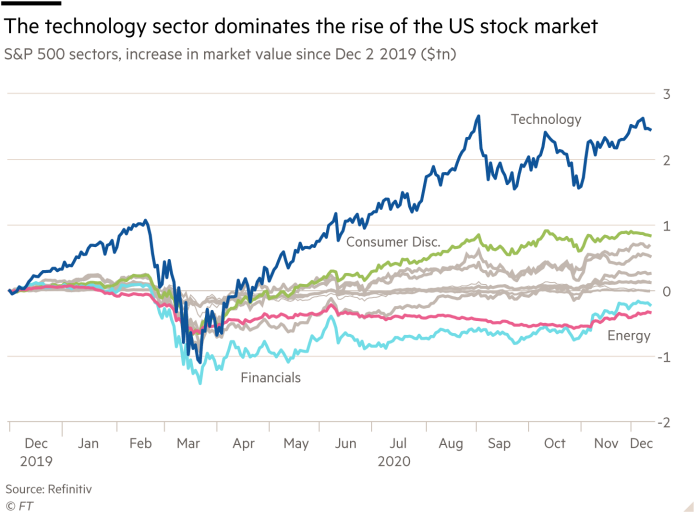

Ο ορθολογισμός της αμερικανικής αγοράς σήμερα στηρίζεται επιπλέον στο ότι το 55% της αύξησης της χρηματιστηριακής αξίας του S&P 500 τους τελευταίους 12 μήνες οφείλεται στα κέρδη των κλάδων πληροφορικής και τεχνολογίας. Αυτό έχει λογική, δεδομένης της αμερικανικής κυριαρχίας σε αυτούς του τομείς και της τεχνολογικής στροφής το 2020. Θα πρέπει επίσης να σημειώσουμε πως τα πραγματικά επιτόκια υπό του μηδενός σήμερα κάνουν τα μελλοντικά κέρδη πιο πολύτιμα απ’ ότι τα σημερινά κέρδη, σε ότι αφορά την τρέχουσα αξία. Η εξέταση της βραχυπρόθεσμης επίπτωσης της Covid-19 έχει λογική.

Δεδομένων των επιτοκίων, τότε, οι αγορές μετοχών δεν είναι υπερτιμημένες. Τα μεγάλα ερωτήματα είναι εάν και πόσο σύντομα θα κάνουν άλμα τα πραγματικά επιτόκια.

Πολλοί πιστεύουν πως τα εξαιρετικά χαμηλά πραγματικά επιτόκια είναι προϊόν των χαλαρών νομισματικών πολιτικών δεκαετιών. Ωστόσο, αν αυτό ήταν σωστό, θα περιμέναμε να έχουμε δει μέχρι τώρα υψηλό πληθωρισμό.

Μια καλύτερη υπόθεση είναι πως υπήρξαν μεγάλες δομικές αλλαγές στις παγκόσμιες αποταμιεύσεις και επενδύσεις. Πράγματι, ο Lukasz Rachel της Τράπεζας της Αγγλίας και ο Lawrence Summers του Harvard υποστήριζαν στο Brookings Papers 2019 πως οι πραγματικές οικονομικές δυνάμεις έχουν μειώσει το ουδέτερο πραγματικό επιτόκιο του ιδιωτικού τομέα κατά 7 ποσοστιαίες μονάδες από την δεκαετία του 1970.

Θα αντιστραφούν αυτές οι δομικές τάσεις των τελευταίων δεκαετιών προς υπερβολικά χαμηλά πραγματικά επιτόκια; Η απάντηση πρέπει να είναι πως τα πραγματικά επιτόκια είναι πιθανότερο να αυξηθούν, παρά να μειωθούν ακόμα περισσότερο. Αν ισχύει αυτό, τότε τα μακροπρόθεσμα ομόλογα θα είναι μια κακή επένδυση. Αλλά εξαρτάται και από το γιατί θα αυξηθούν τα πραγματικά επιτόκια. Αν αυξάνονταν ως προϊόν υψηλότερων επενδύσεων και ταχύτερης ανάπτυξης, τότε τα εταιρικά κέρδη μπορεί να αντισταθμίσουν την επίπτωση των υψηλότερων πραγματικών επιτοκίων στις τιμές των μετοχών. Αν, ωστόσο, μειωθεί ο ρυθμός των αποταμιεύσεων, ίσως λόγω γήρανσης, δεν θα υπάρξει τέτοιο αντιστάθμισμα, και οι τιμές των μετοχών μπορεί να γίνουν σημαντικά υπερτιμημένες.

Ορισμένα μεγάλα χρηματιστήρια μετοχών, ιδιαίτερα του Ηνωμένου Βασιλείου, μοιάζουν πράγματι φθηνά σήμερα. Ακόμα και οι τιμές των αμερικανικών μετοχών φαίνονται λογικές, αποτιμημένες έναντι των αποδόσεων ασφαλέστερων τίτλων.

Άρα, θα εξαφανιστούν οι δυνάμεις εκείνες που έκαναν αρνητικά τα πραγματικά επιτόκια; Και αν ναι, πόσο σύντομα; Αυτά είναι τα μεγάλα ερωτήματα. Οι απαντήσεις θα διαμορφώσουν το μέλλον.

© The Financial Times Limited 2020. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα