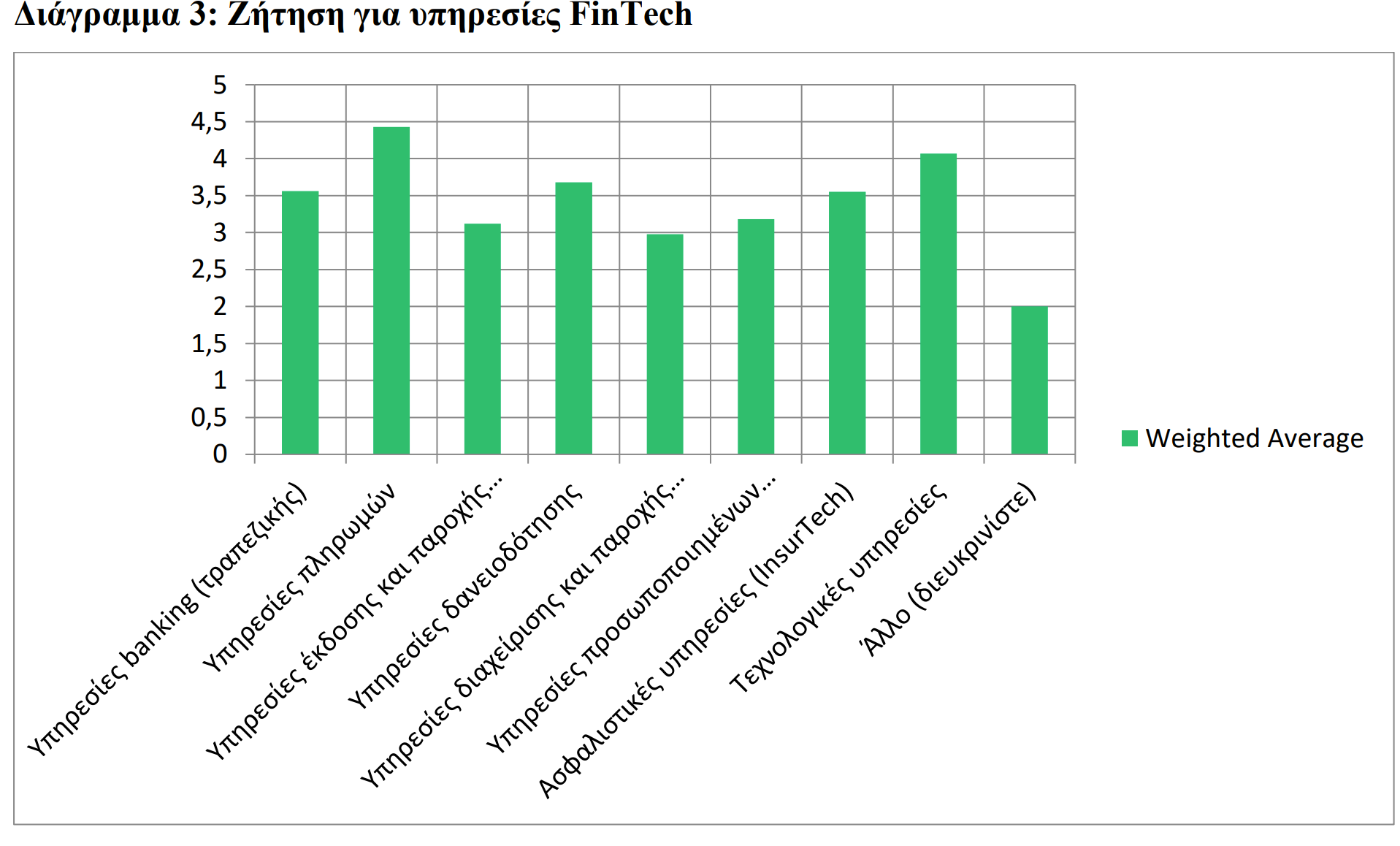

Οι πληρωμές, οι υπηρεσίες τεχνολογίας και οι υπηρεσίες δανειοδότησης είναι οι υπηρεσίες FinTech που αναμένεται ότι θα έχουν αυξημένη ζήτηση τα επόμενα χρόνια στην ελληνική αγορά.

Αυτό καταγράφει η Τελική Έκθεση της κλαδικής έρευνας της Επιτροπής Ανταγωνισμού στις χρηματοοικονομικές τεχνολογίες (FinTech) όπου οι περισσότεροι συμμετέχοντες βλέπουν συνεχώς αυξανόμενες τις συγκεκριμένες υπηρεσίες στην χώρα μας η οποία έχει μείνει σημαντικά πίσω στην ανάπτυξη ηλεκτρονικών και ψηφιακών μέσων πληρωμής σε σχέση με την υπόλοιπη ΕΕ.

Παράλληλα εντοπίζει την ανάγκη για βελτιώσεις και προσαρμογές του ρυθμιστικού πλαισίου προκειμένου να ανταποκριθεί στα δεδομένα που δημιουργεί η δραστηριοποίηση των αποκαλούμενων fintech εταιρειών.

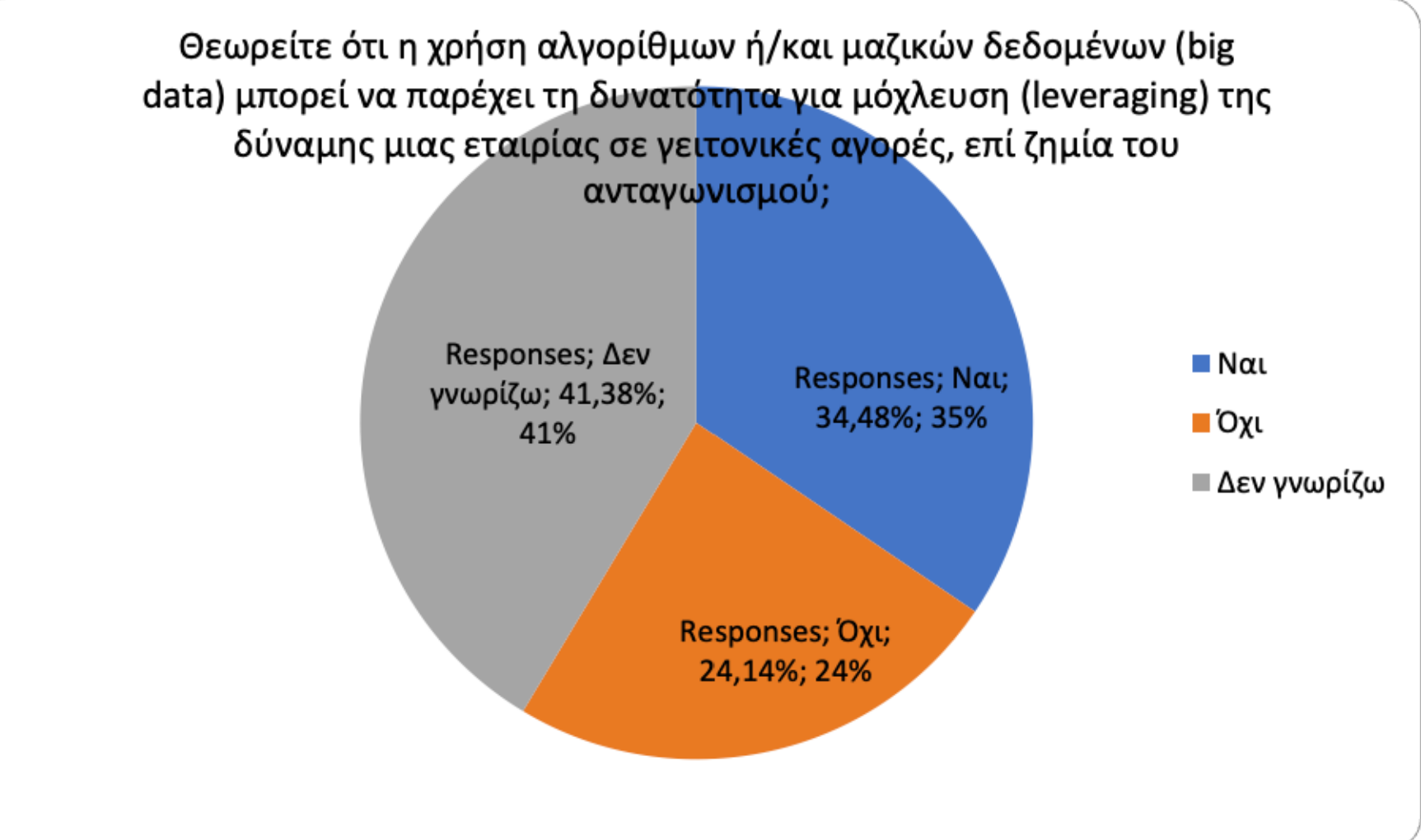

Σύμφωνα με την Επιτροπή Ανταγωνισμού, η αγορά του FinTech, αποτελεί μια νέα και διαρκώς αναπτυσσόμενη αγορά, η οποία στη χώρα μας βρίσκεται σε αρχικό στάδιο διαμόρφωσης. Η έρευνα καταλήγει ουσιαστικά στο συμπέρασμα ότι η υπάρχουσα κατάσταση είναι αρκετά καλή σε επίπεδο ανταγωνισμού, αν και υπάρχουν διάφοροι τομείς όπου χρήζουν προσοχής και θα πρέπει να υπάρξουν πρωτοβουλίες προκειμένου να περιοριστούν τα προβλήματα. Τομείς που σχετίζονται κατά κύριο λόγο με την κυρίαρχη θέση που έχουν σε συγκεκριμένα κομμάτια της αγοράς οι συστημικές τράπεζες αλλά και οι μεγάλοι τεχνολογικοί κολοσσοί (π.χ. Google, Apple) σε κάποια άλλα.

Ειδικότερα, σύμφωνα με την έρευνα:

- Ως προς τις υπηρεσίες τραπεζικής και πληρωμών, υποστηρίζεται από τους συμμετέχοντες στην έρευνα ότι, καθώς οι τράπεζες θα αρχίσουν να χρεώνουν την πρόσβαση σε mobile/e-banking οι καταναλωτές θα αρχίσουν να μεταφέρουν τις εργασίες τους σε άλλους παρόχους, ενώ έμποροι και αγοραστές θα αρχίσουν να αναζητούν υπηρεσίες που ελαχιστοποιούν προμήθειες και βελτιώνουν την εμπειρία χρήσης του καταναλωτή. Υποστηρίζεται μάλιστα ότι λόγω και της συγκυρίας (πανδημία) οι καταναλωτές έχουν εξοικειωθεί με e-banking, mobile banking, ηλ. εμπόριο, κάτι το οποίο αναμένεται να ενταθεί και να επεκταθεί και σε άλλες υπηρεσίες. Επιπλέον αναγνωρίζεται ότι η οδηγία (ΕΕ) 2015/2366 (PSD2) η οποία στοχεύει σε μια πιο ολοκληρωμένη και αποτελεσματική αγορά πληρωμών, κάνει τις υπηρεσίες πληρωμών ασφαλέστερες και προστατεύει περαιτέρω τους καταναλωτές, ενθαρρύνοντας με το συνδυασμό των υπηρεσιών και των μεθόδων τις χαμηλότερες τιμές για τους χρήστες υπηρεσιών. Επειδή η Ελλάδα εξακολουθεί να βρίσκεται στις τελευταίες θέσεις της κατάταξης των ευρωπαϊκών χωρών ως προς τη χρήση ηλεκτρονικών και ψηφιακών μέσων πληρωμής, υπάρχει μεγάλο περιθώριο μέχρι η Ελλάδα να φτάσει στον ευρωπαϊκό μέσο όρο. Παράλληλα βέβαια, αυξάνονται οι ψηφιακές πληρωμές και στην υπόλοιπη Ευρώπη πράγμα που αυξάνει τον μέσο όρο και το εν λόγω περιθώριο ανόδου της χώρας μας.

- Ως προς τις τεχνολογικές υπηρεσίες υποστηρίζεται ότι θα έχουν στα επόμενα χρόνια αυξημένη ζήτηση καθώς οι επενδύσεις στις υπηρεσίες αυτές δρουν συμπληρωματικά στην ανάπτυξη και των άλλων υπηρεσιών. Επίσης εταιρείες του κλάδου δείχνουν την τάση να επενδύσουν σε αυτές στην Ελλάδα (πχ Microsoft, Lamda Helix κτλ).

- Ως προς τις υπηρεσίες προσωποποιημένων συμβουλών διαχείρισης οικονομικών στοιχείων υποστηρίζεται ότι θα έχουν αυξημένη ζήτηση, κυρίως ως προς την κατεύθυνση συμπίεσης του κόστους παροχής αυτών των υπηρεσιών.

Υποστηρίζεται επίσης ότι όσο μειώνεται το ύψος της αναμενόμενης σύνταξης από το κράτος οι πολίτες θα αρχίσουν να προγραμματίζουν το μέλλον χωρίς να εξαρτώνται από το κράτος. Η τάση αυτή ενισχύεται λόγω και του περιβάλλοντος των ιδιαίτερα χαμηλών επιτοκίων που προηγήθηκε.

Επιπλέον εκτιμάται ότι το κοινό, ιδίως μετά την πανδημία και τις επιπτώσεις της στο εισόδημά του και τον οικογενειακό προγραμματισμό, θα έχει την ανάγκη να στραφεί σε έναν έμπιστο σύμβουλο (trusted advisor) που θα το βοηθήσει να διαχειριστεί με τον καλύτερο τρόπο τη νέα κατάσταση και να πάρει τον έλεγχο.

- Ως προς τις ασφαλιστικές υπηρεσίες υποστηρίζεται πως η τρέχουσα δυσκολία διασύνδεσης με τις ασφαλιστικές εταιρείες κάνει τα προϊόντα δύσκολο να αναπτυχθούν αυτή τη στιγμή, ωστόσο στο μέλλον αυτό μπορεί να αλλάξει και θα υπάρχει πεδίο για καινοτομίες.

- Ως προς τις δανειοδοτήσεις εκφράστηκε η άποψη ότι τα επόμενα χρόνια οι καταναλωτές θα χρησιμοποιούν τις Τράπεζες περισσότερο για βασικά και πολύπλοκα προϊόντα (όπως στεγαστικά δάνεια), ενώ πιο απλά προϊόντα θα παρέχονται από εταιρείες FinTech, ωστόσο επικρατεί η άποψή ότι οι δανειοδοτήσεις είναι ένας κλάδος που θα αναπτυχθεί ιδιαίτερα όσο οι τράπεζες είναι διστακτικές στη χορήγηση δανείων.

Οι αναγκαίες βελτιώσεις

Όσον αφορά τις βελτιώσεις που απαιτούνται, η πλειοψηφία των ερωτώμενων θεωρεί χρήσιμη τη θέσπιση ενός κώδικα δεοντολογίας για τους παρόχους υπηρεσιών fintech, ο οποίος όμως θα συνταχθεί με την ενεργό συμμετοχή των «παικτών» της αγοράς, της Τράπεζας της Ελλάδος και των οργανώσεων προστασίας του καταναλωτή. Παρατηρήθηκε επίσης ότι είναι χρήσιμη η δημιουργία φορέων διαμεσολάβησης μεταξύ των εταιριών και των καταναλωτών.

Όσον αφορά στους τομείς που θα πρέπει να παρέμβει η Επιτροπή Ανταγωνισμού, από τους περισσότερους τονίστηκε η ανάγκη επικαιροποίησης του ρυθμιστικού πλαισίου και της εποπτείας-ελέγχου, για τη δημιουργία σαφών κανόνων, που θα δημιουργούν ένα γόνιμο έδαφος για τον ανταγωνισμό και θα μπορούν να επιβληθούν. Συγκεκριμένα παραδείγματα που προτάθηκαν για τις υπηρεσίες πληρωμών περιλαμβάνουν μικρότερες χρεώσεις των τραπεζών στις διατραπεζικές συναλλαγές για τις fintechs, μικρότερες χρεώσεις της ΔΙΑΣ στις διατραπεζικές συναλλαγές για τις fintechs. Από έναν τονίστηκε η ανάγκη παρέμβασης στο BNPL, στο credit scoring και στα κρυπτονομίσματα. Τέλος, αναφέρθηκε η θέσπιση ευνοϊκού φορολογικού πλαισίου και η θέσπιση ενιαίου κανονιστικού πλαισίου όσον αφορά τη συνεργασία fintech επιχειρήσεων και παραδοσιακών χρηματοοικονομικών οργανισμών.

Βασικά χαρακτηριστικά εταιριών FinTech στην Ελλάδα

Η έρευνα δείχνει ότι οι υπηρεσίες FinTech (ή κάποιες από αυτές) φαίνεται πως αυτή τη στιγμή είναι περισσότερο υποκατάστατες ή συμπληρωματικές προς τις ήδη υπάρχουσες παραδοσιακές μορφές χρηματοοικονομικών υπηρεσιών.

Επισημαίνεται ότι παρότι η κρατούσα άποψη είναι ότι λειτουργούν συμπληρωματικά επισημαίνεται από συμμετέχοντες ότι καθώς η αγορά εξελίσσεται θα μπορούν να υποκαταστήσουν παραδοσιακές (κυρίως τραπεζικές) υπηρεσίες. Θα οδηγηθούμε έτσι σε ένα «platformication» του banking όπου για απλά προϊόντα οι τράπεζες θα δρουν σαν πλατφόρμες παροχής υπηρεσιών, αλλά ο τελικός πελάτης θα καταναλώνει αυτές τις υπηρεσίες μέσω FinTechs οι οποίες θα προσφέρουν καλύτερη εμπειρία χρήστη («user experience»).

Στο μέλλον, ενδέχεται να παρέχονται και άλλου είδους υπηρεσίες σε συνεργασία με FinTech, όχι απαραίτητα τραπεζικές. Για παράδειγμα, μια υπηρεσία διαχείρισης συνδρομών («subscriptions management»), στην οποία ο χρήστης θα μπορεί μέσω τραπεζικής εφαρμογής (app) να κλείνει τη συνδρομή του σε σχετικές ψηφιακές πλατφόρμες οι οποίες απαιτούν συνδρομή (όπως πχ είναι η συνδρομητική υπηρεσία streaming Netflix).

Συνεπώς, δεν αποκλείεται η ένταξη νέων υπηρεσιών στο μέλλον που θα καθίστανται είτε συμπληρωματικές, είτε υποκατάστατες ανάλογα με τη φύση τους, ώστε να δημιουργείται ένα «μπουκέτο» υπηρεσιών που καλύπτει περισσότερες ανάγκες του πελάτη και δημιουργεί αφοσίωση και «κλείδωμα» του πελάτη στον πάροχο των υπηρεσιών αυτών.

Εκτιμάται ότι οι δραστηριοποιούμενοι στην Ελλάδα πάροχοι υπηρεσιών FinTech απευθύνονται στους τελικούς χρήστες-καταναλωτές και δευτερευόντως στις επιχειρήσεις.

Ως προς το αν είναι επιθυμητό και εφικτό να δραστηριοποιηθεί μία επιχείρηση ως ανεξάρτητος πάροχος υπηρεσιών ή η μοναδική δραστηριοποίηση μπορεί να λάβει χώρα μέσω συνεργασίας με τους παραδοσιακούς παρόχους χρηματοπιστωτικών υπηρεσιών οι περισσότεροι ερωτώμενοι απάντησαν το δεύτερο: «Θεωρώ εφικτό να δραστηριοποιηθώ ως ανεξάρτητος πάροχος υπηρεσιών».

Επισημάνθηκε ότι η συνεργασία με παραδοσιακούς παίκτες είναι απλά μία από τις διάφορες εναλλακτικές go-to market στρατηγικές, αλλά δεν είναι ο μοναδικός δρόμος για την επιτυχία και ότι υπάρχουν πολλά παραδείγματα FinTech στο εξωτερικό που λειτούργησαν ανεξάρτητα και έστησαν τη δική τους πελατειακή βάση.

Ως προβλήματα στην ανεξάρτητη δραστηριοποίηση, εντοπίστηκαν θέματα όπως το ότι δεν υπάρχει το κεφάλαιο και το διαδεδομένο δίκτυο πελατών αλλά και η εμπιστοσύνη ώστε μια εταιρεία μόνη της να επιτύχει την ανεξάρτητη δραστηριοποίηση της, ενώ μία τράπεζα γνωστή στο κοινό αποτελεί εγγύηση για τα χρήματα του πελάτη.

Απόκτηση start-up

Η απόκτηση νεοφυών μικρομεσαίων start-up επιχειρήσεων FinTech και τεχνολογικών επιχειρήσεων από παραδοσιακούς παρόχους χρηματοπιστωτικών υπηρεσιών δεν κρίνεται προβληματική από την πλειοψηφία των συμμετεχόντων στην έρευνα. Ορισμένοι επεσήμαναν ότι οι εξαγορές αυτές δημιουργούν συνέργειες τόσο προϊοντικές, όσο και σε επίπεδο πελατών, οδηγώντας σε μία επωφελή κατάσταση και για τις δύο εταιρείες.

Ορισμένοι συμμετέχοντες διατύπωσαν επιφυλάξεις επειδή με τον τρόπο αυτό συγκεντρώνεται η αγορά, καθώς και στη βάση του ότι διαδικασίες απόκτησης και ολοκλήρωσης των εταιρειών FinTech και Start-up στην παραδοσιακή τραπεζική θα πρέπει να συνοδεύονται από κανονιστικές απαιτήσεις και μηχανισμούς ελέγχου, καθώς και στη βάση του ότι θα πρέπει διατηρείται η λογική η δυναμική και η κουλτούρα μίας FinTech επιχείρησης ακόμα και μετά την απόκτησή της.

Ισχυροί παίκτες και ανταγωνιστικά πλεονεκτήματα

Σύμφωνα με την έρευνα της ΕΑ δεν υπάρχει (ένας ή περισσότεροι) πάροχος υπηρεσιών στο οικοσύστημα των FinTech, ο οποίος να διαθέτει μεγάλη ισχύ τη δεδομένη χρονική στιγμή. Πάντως από όσους συμμετέχοντες δήλωσαν ότι υπάρχει πάροχος με μεγάλη ισχύ, επισημάνθηκε ότι πρόκειται κυρίως για παραδοσιακό πάροχο χρηματοπιστωτικών υπηρεσιών και σε μικρότερο βαθμό νεοφυή μικρομεσαία start-up επιχείρηση που δραστηριοποιείται στο χώρο των υπηρεσιών FinTech και τεχνολογική επιχείρηση.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία