Στα αποτελέσματα των ελληνικών τραπεζών για το β’ τρίμηνο κυριάρχησαν έκτακτα στοιχεία τα οποία είχαν θετικό αντίκτυπο στην «τελική γραμμή» της Alpha Bank, της Εθνικής και της Πειραιώς. Αντίθετα, μη επαναλαμβανόμενα κονδύλια ήταν η αιτία για τις υψηλότερες του αναμενομένου ζημιές της Eurobank.

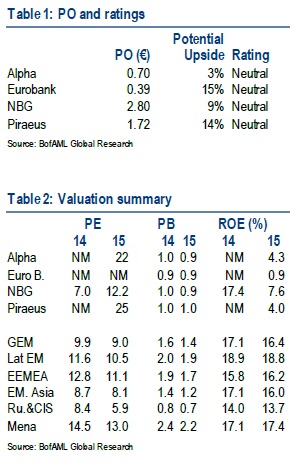

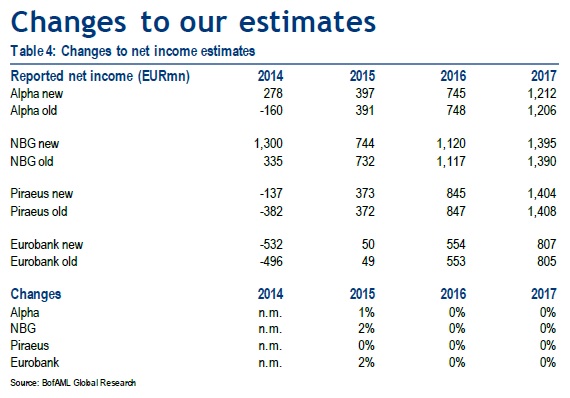

Ως αποτέλεσμα των αποτελεσμάτων αυτών, ο οίκος αναβαθμίσει τις προβλέψεις για την κερδοφορία ανά μετοχή (ESP) για το 2014 κατά 34 μονάδες βάσεις για την Πειραιώς, 72 μ.β. για την Alpha Bank και 176 μ.β. για την Εθνική Τράπεζα. Παράλληλα ανεβάσει κατά 1% την πρόβλεψη για τα ESP του 2015. Διατηρεί ωστόσο «ουδέτερη» σύσταση και δεν μεταβάλει τις τιμές στόχους.

Σε γενικές γραμμές, σημειώνει η Bank of America, τα στοιχεία στηρίζουν την αισιοδοξία του οίκου για το καθαρό επιτοκιακό περιθώριο και την εξέλιξη των μη εξυπηρετούμενων δανείων (NPL). Παρ’ όλα αυτά δεν βλέπει στον ορίζοντα αύξηση των χορηγήσεων, ενώ τα τεστ AQR παραμένουν μια αβεβαιότητα για τις ελληνικές τράπεζες. Ωστόσο όπως σημειώνει η BofA οι συζητήσεις αναφορικά με τον αναβαλλόμενο φόρο και η δυναμική προσέγγιση της ΕΚΤ, αν υλοποιηθούν, μπορούν να περιορίσουν τις ανησυχίες της αγοράς για τον κλάδο αναφορικά με τις κεφαλαιακές ανάγκες.

Ετσι, όπως αναφέρει χαρακτηριστικά η BofA, περιμένει να δει περισσότερες λεπτομέρειες για το θέμα.

Ετσι, όπως αναφέρει χαρακτηριστικά η BofA, περιμένει να δει περισσότερες λεπτομέρειες για το θέμα.

H αμερικανική τράπεζα τονίζει ότι ο ελληνικός κλάδος εξακολουθεί να δρέπει τους καρπούς των μειωμένων κοστολογίων χρηματοδότησης το δεύτερο τρίμηνο του 2014, οπότε βελτιώθηκε το επιτοκιακό περιθώριο κατά περίπου 10 μονάδες βάσης. Ο σχηματισμός NPLs συνέχισε να περιορίζεται. Αναμένει οι δείκτες μη εξυπηρετούμενων δανείων να «κορυφωθούν» το 2014 και σταδιακά να αρχίσουν να υποχωρούν από το 2015.

Όπως αναφέρεται, Alpha, ΕΤΕ και Πειραιώς αναγνώρισαν αναβαλλόμενο φόρο 422 εκατ. ευρώ, 994 εκατ. ευρώ και 200 εκατ. ευρώ αντίστοιχα το δεύτερο τρίμηνο του 2014. Αντίθετα η Eurobank παρουσίασε αρνητικό έκτακτο αποτέλεσμα 114 εκατ. ευρώ από τη δραστηριότητά της.

Μετά τα αποτελέσματα Q2 ο δείκτης κεφαλαιακής επάρκειας (fully loaded Basel III CET1) είναι «ισχυρός»: 11,8% στην Alpha Bank (υψηλότερος) και 9,1% στην Eurobank (χαμηλότερος). Το κύριο ζήτημα όμως είναι πώς θα διαμορφωθούν τα κεφαλαιακά μαξιλάρια σε σύγκριση με την πιθανή ανάγκη για έξτρα προβλέψεις μετά τα στρες τεστ της ΕΚΤ.

Όπως ανέφερε το μάνατζμεντ των τραπεζών υπάρχουν τρεις πιθανές εξελίξεις οι οποίες μπορούν να μειώσουν τις ανησυχίες για τις κεφαλαιακές ανάγκες: α) μετατροπή του αναβαλλόμενου φόρου σε φορολογική απαίτηση β) να ληφθούν υπόψη τα πλάνα αναδιάρθρωσης (δυναμική προσέγγιση) γ) να ληφθούν υπόψη τα κέρδη προ προβλέψεων (PPI) του 2014 αντί του 2013.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία