Η Wood & Company εξακολουθεί να «βλέπει» σημαντική αξία στη Eurobank, παρά την πρόσφατη αύξηση και της τιμής της μετοχής της κατά 38% φέτος, συστήνει «αγορά» και αυξάνει και την τιμή-στόχο στο 1,10 ευρώ από το 0,90 ευρώ προγενέστερα.

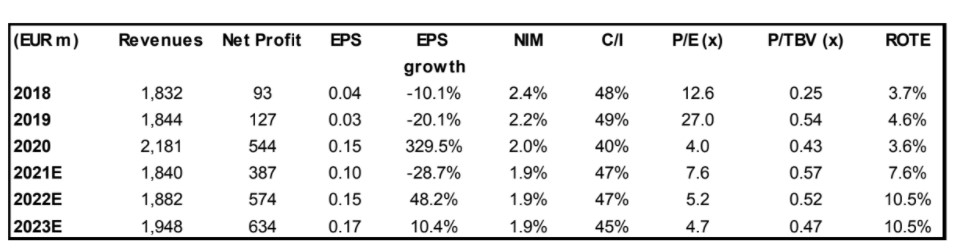

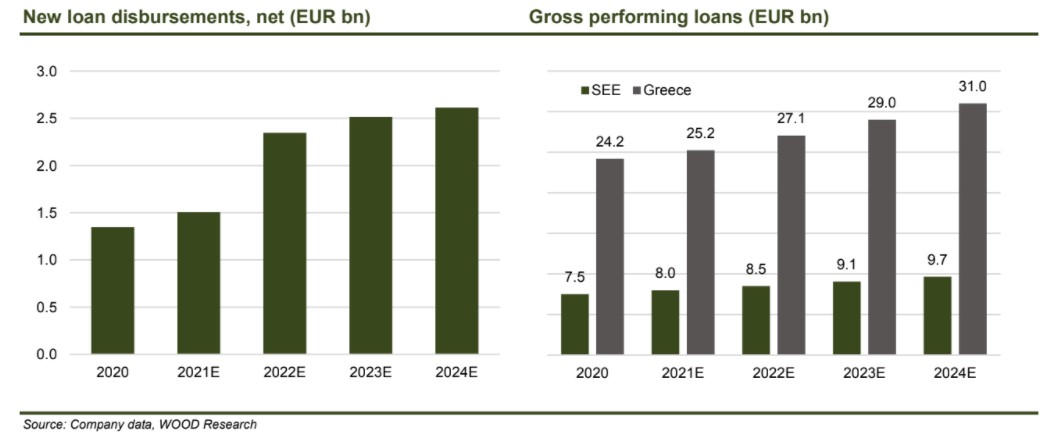

Η Wood εκτιμά ότι στα επόμενα τρία έτη η τράπεζα θα αναπτύξει το χαρτοφυλάκιο των εξυπηρετούμενων δανείων της κατά περίπου 7% τον χρόνο, σε συνδυασμό με ένα δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων (ROTE) ελαφρώς υψηλότερο από το 10%.

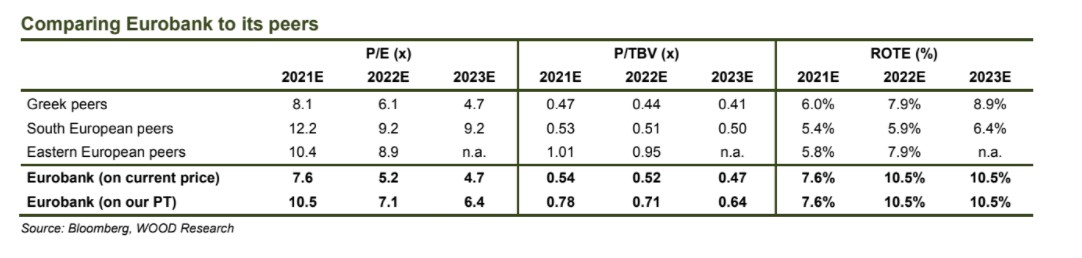

Αυτό το ελκυστικό προφίλ ανάπτυξης δεν αντικατοπτρίζεται στην τρέχουσα αποτίμηση, κατά την άποψή τους, αφού η μετοχή είναι διαπραγματεύσιμη με δείκτη τιμής προς ενσώματη λογιστική αξία (P/TBV) περίπου στις 0,5 φορές και δείκτη τιμής προς κέρδη (P/E) περίπου 5 φορές, με βάση τα στοιχεία της Wood για το 2022, το discount (έκπτωση) είναι άνω του 40% έναντι των ομοειδών ευρωπαϊκών τραπεζών.

Η Wood σημειώνει ότι η τράπεζα δεν χρειάζεται νέα ίδια κεφάλαια για οργανική ανάπτυξη. Η μετοχή εξακολουθεί να είναι ελκυστική, αφού και βάσει της τιμής-στόχου του 1,10 ευρώ, η Eurobank θα εξακολουθεί να διαπραγματεύεται με έκπτωση άνω του 20% σε όρους P/E έναντι των τραπεζών της Κεντρικής και Ανατολικής Ευρώπης.

Συνολικά, πιστεύει ότι η τράπεζα είναι επαρκώς κεφαλαιοποιημένη, με επαρκή αποθέματα ασφαλείας για να πετύχει την υψηλή μονοψήφια αύξηση των δανείων, ένα χαμηλότερο δείκτη NPEs κάτω του 5% και να καταβάλει μέρισμα (υποθέτει 10% το 2023 και 20% το 2024).

Οι κίνδυνοι για τη μετοχή είναι: η ασθενέστερη ανάπτυξη του ΑΕΠ στην Ελλάδα με χαμηλότερες νέες εκταμιεύσεις, η πίεση στα περιθώρια δανεισμού, η υψηλή έκθεση σε αναβαλλόμενη φορολογική απαίτηση (DTC) στην κεφαλαιακή δομή, το υψηλότερο κόστος χρηματοδότησης και η υψηλή έκθεση σε εμπορικά ακίνητα.

Oι αναλυτές της Wood αύξησαν τα καθαρά κέρδη για το 2021 κατά 15% μετά τη δημοσίευση των αποτελεσμάτων του 1ου τριμήνου. Ο οίκος εκτιμά ότι η τράπεζα βρίσκεται σε θέση να επιτύχει πλήρως τους στόχους για τα κέρδη ανά μετοχή 0,10 ευρώ και 0,15 ευρώ το 2021 και το 2022, αντίστοιχα, με αρωγό τις χαμηλότερες προβλέψεις (120 μ.β. και 60 μ.β., αντίστοιχα).

Ο κίνδυνος για τις προβλέψεις τους για τα κέρδη παραμένει ανοδικός, υπό το πρίσμα των καθησυχαστικών τάσεων για την ποιότητα του ενεργητικού και των χαμηλότερων εισροών από τη λήξη στα μορατόρια, εξηγεί ο οίκος.

Τέλος, η Wood αναμένει δείκτη εποπτικών κεφαλαίων πρώτης διαβάθμισης (CET1) στο 12,8% το 2021 σε όρους Βασιλείας ΙΙΙ (Fully Loaded), με περίπου 100 μονάδες βάσης (μ.β.) οργανικής δημιουργίας κεφαλαίου. Αυτό συνεπάγεται ένα δείκτη CET1 FL κοντά στο 15% έως το 2024.

Ο δείκτης συνολικού κεφαλαίου (TCR) θα μπορούσε να φθάσει 16% στο τέλος του 2021 και αναμένει να ανέλθει στο 17% έως το 2024, παρά την αύξηση του ενεργητικού της τράπεζας.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία