Την ανοδική αντίδραση των κύριων Ευρωπαϊκών Αγορών, ακολούθησε και το Ελληνικό Χρηματιστήριο, όμως στο τελευταίο κομμάτι των συναλλαγών οι αγοραστές έμειναν από δυνάμεις, με κύριο εκφραστή της αλλαγής κλίματος τον Δεικτοβαρή Τραπεζικό κλάδο, ενώ η σημερινή αντίδραση χαρακτηρίστηκε και από την νέα υποχώρηση του τζίρου (ο χαμηλότερος των τελευταίων έξι συνεδριάσεων), με ότι αυτό μπορεί να συνεπάγεται.

Στα άλλα χαρακτηριστικά της σημερινής συνεδρίασης, το συνεχιζόμενο “rotation” στα στενά όρια του FTSE25 και η συνεχιζόμενη αδύναμη εικόνα σε μεσαία και μικρότερη κεφαλαιοποίηση, ακόμα και σε περιπτώσεις τίτλων που διαπραγματεύονται με κραυγαλέα μονοψήφια p/e, με υψηλές μερισματικές αποδόσεις και με τρέχουσες κεφαλαιοποιήσεις, σημαντικά χαμηλότερες από την καθαρή θέση της 31/12/2021.

Ο λόγος είναι απλός. Στην παρούσα φάση στο Χ.Α. δραστηριοποιούνται Traders και Ξένα χαρτοφυλάκια, ενώ οι “κωδικοί λιανικής” είναι ελάχιστοι.

Με τις δύο πρώτες κατηγορίες να ενδιαφέρονται μόνο για μετοχές με υψηλή συναλλακτική δραστηριότητα, που εξασφαλίζει την εύκολη “επιβίβαση και αποβίβαση”, επόμενο είναι οι τίτλοι μεσαίας και μικρότερης κεφαλαιοποίησης, που δεν φημίζονται για τις υψηλές τους συναλλαγές, να παραμένουν στο περιθώριο του ενδιαφέροντος, ακόμα και αν τα θεμελιώδη “απαιτούν καλύτερη χρηματιστηριακή μεταχείριση” (!)

Από εκεί και πέρα και η σημερινή συνεδρίαση ήλθε να επιβεβαιώσει τις ανησυχίες όσων εκτιμούν ότι οι Βαρύδεικτες Τραπεζικές μετοχές έχουν χάσει σημαντικό μέρος από την δυναμική που τις χαρακτήριζε και αναζητούν τον επόμενο κλάδο, που θα μπορούσε να ηγηθεί της ανοδικής αντίδρασης.

Πλάγια, σήμερα, η κίνηση των αποδόσεων στην Αγορά ομολόγων, με την απόδοση του Ελληνικού 10ετους στο 3,05%.

Περιήγηση στους “πάνω ορόφους” της αγοράς

Στην πρώτη θέση των κεφαλαιοποιήσεων του Χ.Α. ο ΟΤΕ (8,2 δισ. ευρώ) και ακολουθούν ΕΕΕ (7,2), ΟΠΑΠ (5), Eurobank (3,7), Εθνική (3,5), ΔΕΗ (2,9), Alpha Bank (2,6), Μυτιληναίος (2,6), Ελ. Πετρέλαια (2,2), Jumbo (2,1) και Τέρνα Ενεργειακή (2,1 δισ. ευρώ).

Από τις Βαρύδεικτες Τραπεζικές μετοχές, μόνιμα με θετικό πρόσημο κινήθηκε η Eurobank, ενώ και τα δύο πρόσημα άλλαξαν Alpha Bank, Εθνική και Πειραιώς. Όλοι οι παραπάνω τίτλοι, υποχώρησαν αισθητά από τα ενδοσυνεδριακά υψηλά.

Πιο συγκεκριμένα, ο τίτλος της ΑΛΦΑ (-0,90%) βρέθηκε να αναρριχάται μέχρι τα 1,1425 ευρώ (+2,37%), της ΕΤΕ (-1,65%) μέχρι τα 4,074 ευρώ (+3,56%), της ΕΥΡΩΒ (+0,89%) μέχρι τα 1,025 ευρώ (+2,75%) και της ΠΕΙΡ (0%) μέχρι τα 1,439 ευρώ (+2,79%).

Η ίδια εικόνα μεταβλητότητας και για τον κλαδικό δείκτη των Τραπεζών, που αναρριχήθηκε μέχρι τις 672,12 μονάδες (+2,60%), ακολούθησε υποχώρηση μέχρι τις 652,05 (-0,47%), πριν τις τελικές δημοπρασίες βρέθηκε στις 652,82 (-0,35%) και ολοκλήρωσε τις συναλλαγές στις 652,27 μονάδες, με ημερήσιες απώλειες 0,43%.

Να σημειωθεί ότι ο ΔΤΡ έκλεισε το χθεσινό “gap” στις 671 μονάδες και θέλει συνεχόμενα κλεισίματα υψηλότερα των 675 μονάδων, για να κινηθεί προς τις 719 μονάδες (gap). Σε αντίθετη περίπτωση, οι επόμενες στηρίξεις στις 652 – 639 (συγκλίνουν οι δύο ΚΜΟ 60 ημερών), 634 (ημερήσιο “stop long”), 613 (εκθετικός ΚΜΟ 30 εβδομάδων) και 602 - 600 μονάδες (συγκλίνουν οι δύο ΚΜΟ 200 ημερών).

Με σαφέστατο πλεονέκτημα των “πράσινων” τίτλων, ολοκληρώθηκε η συνεδρίαση στο ταμπλώ των μη Τραπεζικών blue chips, όπου υστέρησαν μόνο οι ΑΔΜΗΕ (-0,22%), ΒΙΟ (-0,23%), ΔΕΗ (-0,46%) και TITC (-0,60%). Αμετάβλητες οι μετοχές των ΑΡΑΙΓ και ΕΛΠΕ.

Επέστρεψαν τα σενάρια για επικείμενες μετοχικές ανακατατάξεις στην Τέρνα Ενεργειακή και μαζί με αυτά και οι αγοραστές, στέλνοντας τον τίτλο μέχρι τα 18,35 ευρώ (+5,22%), για να υποχωρήσει αισθητά στη συνέχεια και να ολοκληρώσει τις συναλλαγές στα 18,00 ευρώ (+3%) με την τρέχουσα κεφαλαιοποίηση στα 2,1 δισ. ευρώ (!) Ύστατη και απόλυτα θεωρητική, τεχνική, αντίσταση στα 18,48 ευρώ και η πρώτη σημαντική στήριξη στα 16,94 ευρώ (ημερήσιο “stop long”).

Λόγω των πιθανολογούμενων μετοχικών εξελίξεων στην ΤΕΝΕΡΓ, μόνιμα με θετικό πρόσημο κινήθηκε ο τίτλος της ΓΕΚΤΕΡΝΑ (+2,58%), δίνοντας αντίδραση μετά από τρεις συνεχόμενες πτωτικές συνεδριάσεις. Για να αλλάξει, τεχνικά, επίπεδο, η μετοχή θέλει επιβεβαιωμένο κλείσιμο υψηλότερα των 10,40 ευρώ. Η πρώτη στήριξη στα 9,68 ευρώ (ημερήσιο “stop long”) και η αμέσως επόμενη στη ζώνη 9,50 – 9,22 ευρώ, την οποία υπερασπίζονται οι ΚΜΟ 60 και 200 ημερών.

Μετά τη χθεσινή, βραχύβια, διόρθωση, σήμερα επέστρεψαν οι αγοραστές στην μετοχή της Μυτιληναίος (+1,07%) και ο τίτλος κινήθηκε χωρίς να έλθει σε επαφή με το “κόκκινο”. Η επόμενη αντίσταση στα 18,20 ευρώ και οι πρώτες στηρίξεις στα 17,16, 15,62 και 15,20 ευρώ (ημερήσιο “stop long”).

Οι τίτλοι που έχουν πάρει προβάδισμα

Στην κούρσα για τις καλύτερες αποδόσεις από την αρχή του χρόνου, προηγείται η ΥΑΛΚΟ (+148%), ακολουθούμενη από ΕΥΠΙΚ (+49,8%), ΤΡΑΣΤΟΡ (+35,2%), ΕΠΣΙΛ (+33,2%), ΚΕΚΡ (+32,97%), ΤΕΝΕΡΓ (+32,55%), ΑΑΑΠ (+32,26%) και ΕΤΕ (+31,96%).

Χαμηλώνοντας σε κεφαλαιοποιήσεις

Από την Τρίτη 3 Μαΐου 2022, τα ΕΛ.ΠΙΣ της Mermeren (-0,91%) θα διαπραγματεύονται χωρίς το δικαίωμα λήψης μικτού μερίσματος 3,42 ευρώ ανά ΕΛ.ΠΙΣ. (καθαρό μέρισμα 2,5650 ευρώ).

Προσπαθεί για ψηλότερα ο Δρομέας (+3,36%), με συνεχή αύξηση των συναλλαγών.

Μετά από τρεις συνεχόμενες πτωτικές συνεδριάσεις αντέδρασε η Ιντεάλ (+4,06%) και η ΚΑΙΡΟΜΕΖΖ (+4,29%) και μετά από τέσσερις πτωτικές η Cenergy (+0,48%, αλλά βρήκε αυξημένη προσφορά).

Τρεις οι συνεχόμενες πτωτικές συνεδριάσεις για ΑΒΑΞ (-0,24%) και τέσσερις για ΦΡΛΚ (-1,22%).

Σε νέα χαμηλά 11μηνου τα ΠΛΑΘ (-2,44%).

Παρουσία πωλητή σε ΛΑΝΑΚ (-1,44%), ΚΕΚΡ (-0,20%) και ΥΑΛΚΟ (-20%).

Κινήσεις κατοχύρωσης κερδών σε ΜΟΥΖΚ (-2,26%) και ΟΛΥΜΠ (-1,11%).

Με αξιοσημείωτα δραστήριους αγοραστές η ΦΒΜΕΖΖ (+7,12%).

Αύξησαν συναλλαγές οι Κτήμα Λαζαρίδη (+4,60%), AS Company (+1,30%) και ΕΥΑΘ (+1,60%).

Δεν έπεισαν οι αγοραστές σε ΕΛΙΝ (+6,37%), ΚΟΡΔΕ (+3,45%), ΙΑΤΡ (+4,43%), ΚΥΡΙΟ (+2,67%), ΚΛΜ (+2,17%), ΕΣΥΜΒ (+1,79%), ΛΥΚ (+1,16%), ΙΝΤΕΤ (+2,02%), ΜΙΝ (+1,67%), ΙΛΥΔΑ (+1,92%), ΝΤΟΠΛΕΡ (+1,85%), ΜΕΒΑ (+3,64%), ΡΕΒΟΙΛ (+7,50%), ΦΟΥΝΤΛ (+2,45%), ΑΣΤΑΚ (+1,95%), ΤΖΚΑ (+1,50%), ΑΒΕ (+0,67%) και ΠΡΔ (+19,44%).

Επιστροφή αγοραστών σε Profile (+2,11%), Frigoglass (+1,59%), Realcons (+1,18%), Premia (+2,24%), Ιντρακόμ (+0,35%) και Space (+1,70%).

Με την τρέχουσα κεφαλαιοποίηση 47,1 εκατ., λίγο ψηλότερα από το 50% της καθαρής θέσης 2021 (80,8 εκατ.), με κραυγαλέα μονοψήφιο p/e και με μικτή μερισματική απόδοση που ξεπερνά το 10% (μικτό μέρισμα 0,262 ευρώ) η Έλαστρον. Θετική υποδοχή για τα αποτελέσματα (+7,11%), με ζητούμενο την διάρκεια του ενδιαφέροντος. Ημερομηνία αποκοπής μικτού μερίσματος χρήσης 2021, στις 24/8/2022.

Η τεχνική εικόνα των βασικών δεικτών

Όσο ο Γενικός Δείκτης δίνει κλεισίματα υψηλότερα των 920 – 916 μονάδων, οι αγοραστές έχουν δικαίωμα στην ελπίδα για αναρρίχηση προς τις 932 – 937 (gap), 950 και 1013 μονάδες. Αντίθετα κλείσιμο χαμηλότερα των 902 – 889 μονάδων (συνωστίζονται οι ΚΜΟ 200 και 60 ημερών και ο εκθετικός ΚΜΟ 30 εβδομάδων), μπορεί να πιέσει προς τις 865 (gap), 855 και 843 μονάδες (ημερήσιο “stop long”).

Για τον δείκτη υψηλής κεφαλαιοποίησης, η πρώτη σημαντική στήριξη στις 2189 – 2150 (συνωστίζονται οι ΚΜΟ 60 και 200 ημερών και ο εκθετικός ΚΜΟ 30 εβδομάδων). Κλείσιμο χαμηλότερα των 2150, μπορεί να πιέσει τον εν λόγω δείκτη προς τις 2090 και 2036 μονάδες (ημερήσιο “stop long”). Οι αντιστάσεις στις 2260 – 2279 (gap) 2305, 2327 και 2384 μονάδες (gap).

Οι εκτιμήσεις των αναλυτών

“H μεσοπρόθεσμη τάση του ΓΔ είναι ανοδική, προς το παρόν, καθώς συνεχίζει να κινείται υψηλότερα από τον εκθετικό ΚΜΟ 200 στις 889,52 μονάδες. Σημεία στήριξης οι 910 και 900 μονάδες και σημεία αντίστασης οι 930 και 940 μονάδες. Σύμφωνα με πληροφορίες είναι κοντά η συμφωνία μεταξύ του Γιώργου Περιστέρη, βασικού μετόχου της ΓΕΚΤΕΡΝΑ και ΤΕΡΝΑ Ενεργειακής και του Επενδυτικού Ομίλου Macquarie για μετοχές που αναλογούν στο 54,34% της Εταιρείας με τίμημα €22,5/μετοχή - €23/μετοχή”, επισημαίνει η Merit Sec.

“Πληθώρα αποτελεσμάτων μεγάλων Εισηγμένων αναμένονται σήμερα και αύριο στις ΗΠΑ, γεγονός που ενδέχεται να επηρεάσει ανάλογα την επενδυτική διάθεση. Στο εσωτερικό, η εικόνα δεν έχει ουσιαστικά διαφοροποιηθεί, ενώ η μεταβλητότητα δείχνει ότι θα παραμείνει σε αυξημένα επίπεδα και λόγω της επικείμενης αναδιάρθρωσης δεικτών MSCI”, εκτιμά η Leon Depolas Sec.

“Αν αναλογιστεί κανείς τι πραγματικά συμβαίνει γύρω μας, θα πρέπει να είναι εκ πρώτης όψεως ικανοποιημένος από την εικόνα της Ελληνικής Χρηματαγοράς, αλλά και της Ελληνικής Οικονομίας”, σύμφωνα με την άποψη του Λουκά Παπαϊωάννου.

"Η ισχνή σημερινή τεχνική αντίδραση, αν και δεν κατάφερε να κλείσει το σημαντικό πτωτικό “χάσμα” που άφησε χθες, κράτησε ικανοποιητικά τα τεχνικά επίπεδα στήριξης, βραχυπρόθεσμα.

Όμως μια βαθύτερη ανάλυση των τεκταινόμενων, σε Εθνικό και Παγκόσμιο επίπεδο, μόνο εφησυχασμό δεν πρέπει να εμπνέουν στους απανταχού επενδυτές, traders, πολίτες και κυρίως πολιτικούς.

Από γεωπολιτικής απόψεως το μόνο σίγουρο είναι ότι δεν βρισκόμαστε στο τέλος, αλλά μάλλον στην αρχή μιας επερχόμενης μεγάλης αλλαγής, με ότι αυτό συνεπάγεται για τους εμπλεκόμενους Λαούς.

Η Ουκρανό - Ρωσική κρίση μπορεί στο μέλλον να μας φαίνεται “αψιμαχία”, μπροστά σε άλλες εκκολαπτόμενες συγκρούσεις στην Περιοχή του Ειρηνικού και όχι μόνο.

Οι οικονομικές παρενέργειες από την πρόσφατη πανδημία στην Παραγωγική και Τροφοδοτική Αλυσίδα, ακόμα δεν μπορούν να ξεπεραστούν σχεδόν 2 χρόνια μετά και από ότι φαίνεται θα χρειαστεί αρκετός καιρός για να επανέλθουν τα πράγματα στα προηγούμενα επίπεδα.

Οι πληθωριστικές πιέσεις, εξαιτίας όλων των ανωτέρω, αλλά και της άκρατης προσφοράς χρήματος που διοχετεύτηκε στο Παγκόσμιο Οικονομικό Σύστημα, που δεν οδηγήθηκε ως παροχή ρευστότητας σε παραγωγικές επενδύσεις, ώθησε τις τιμές Α’ Υλών & Τροφίμων σε ιστορικά υψηλά επίπεδα, κυρίως λόγω έλλειψης προσφοράς.

Οι πρόδρομοι οικονομικοί δείκτες ήδη δείχνουν επιβράδυνση των μεγάλων Οικονομιών και οι Διεθνείς Οίκοι, αλλά και Οικονομικοί Οργανισμοί μειώνουν τις προσδοκίες για ανάπτυξη.

Έτσι σήμερα το Ακαθάριστο Εθνικό Προϊόν των ΗΠΑ παρουσίασε για 1η φορά μείωση κατά -1,4%, από το 2ο τετράμηνο του 2020.

Η εκτίναξη του δείκτη Δολαρίου και η ενίσχυση του USD έναντι όλων των άλλων Νομισμάτων έρχεται τώρα, ως επακόλουθο της αναμενόμενης αύξησης των επιτοκίων από την FED, να επιταχύνει την επερχόμενη κρίση στις Αναπτυσσόμενες, αλλά και φτωχές Χώρες που είναι εξαρτημένες από εξωτερικό χρέος εκφρασμένο σε $, Δημόσιο και Ιδιωτικό, οδηγώντας σε αδιέξοδο Λαούς και Οικονομίες.

Όσο για τις Διεθνείς Αγορές, οι μεγάλοι Αμερικανικοί δείκτες παλεύουν να κρατήσουν κρίσιμα τεχνικά επίπεδα, για να αποφύγουν τα χειρότερα.

Αντίστοιχα οι Ευρωπαϊκοί δείκτες, μεταξύ μιας πολεμικής σύγκρουσης και μιας ενεργειακής κρίσης, παλεύουν και αυτοί να κρατηθούν πέριξ των πρόσφατων σημαντικών στηρίξεών τους.

Όσο για τις Κινεζικές Χρηματαγορές, ακόμα να συνέλθουν από την πρόσφατη πτώση τους λόγω πανδημίας και κρίσης στην στεγαστική πίστη.

Μέσα στον κυκεώνα αυτό, η Ελληνική Οικονομία συνεχίζει να λαμβάνει εύσημα & αναβαθμίσεις από τους Διεθνείς Οίκους αξιολόγησης, ευελπιστώντας για ένα νέο 2019 στον Ελληνικό Τουρισμό. Όμως οι συνθήκες έχουν αλλάξει σημαντικά και η ανάπτυξη έχει ήδη ψαλιδιστεί. Δανείζεται πλέον με υψηλότερα επιτόκια και η 10ετια έχει φθάσει στο +3%. Ο πληθωρισμός τρέχει με υψηλούς ρυθμούς και ακόμα δεν έχει κορυφώσει.

Το χειρότερο όμως είναι ότι Κυβερνητικές αστοχίες, κυρίως στην διαχείριση της ενεργειακής κρίσης, έχουν οδηγήσει σε μια υφέρπουσα αγανάκτηση, ακόμα και σε θετικά ιδεολογικά προσκείμενους, που καθιστά τις επερχόμενες εκλογικές αναμετρήσεις, είτε γίνουν Φθινόπωρο, είτε λίγο αργότερα, εξαιρετικά αστάθμητες και επικίνδυνες να επαναληφθούν φαινόμενα ακυβερνησίας σε μια κρίσιμη περίοδο.

Συμπερασματικά εφιστούμε την προσοχή για το εγγύς μέλλον, αν και ακόμα δεν έχουμε λάβει σήμα εξόδου, όμως η δημιουργία ρευστότητας ανάλογα με το προφίλ του επενδυτή, αυξάνει τα επίπεδα προστασίας του υπό τις παρούσες συνθήκες".

“Εξάλλου όταν βαδίζεις μέσα σε ένα οικονομικό ‘ναρκοπέδιο’ τέτοιου μεγέθους, πρέπει να λαμβάνεις και τα κατάλληλα μέτρα προστασίας, γιατί επιβιώνοντας αυξάνεις γεωμετρικά τις πιθανότητες κέρδους σου, αφού τα μεγάλα κέρδη έρχονται από τις μεγάλες κρίσεις”, όπως τονίζει ο οικονομολόγος της Fast Finance ΑΕΠΕΥ.

Μια ματιά στις διεθνείς αγορές

Με απόλυτη επικράτηση των αγοραστών, ολοκληρώθηκε η σημερινή συνεδρίαση για τις μεγάλες Αγορές Ασίας και Ειρηνικού.

Θετικός βηματισμός στην Ευρώπη, με διαθέσεις ανοδικής αντίδρασης οι δείκτες στην Wall Street.

Πάνω από τα $106 το Brent, προσεγγίζει τα $105 το WTI, προς νέα χαμηλά 5ετιας το Ευρώ, έναντι του Δολαρίου.

Οριακά κέρδη για τον Χρυσό, πιέζεται το Ασήμι, προς τα $39400 κινείται το Bitcoin, λίγο κάτω από τα $2890 το Ethereum.

Η Τράπεζα της Ιαπωνίας επαναδιατύπωσε τη δέσμευσή της να διατηρήσει το πρόγραμμα στήριξης της Οικονομίας, καθώς και εξαιρετικά χαμηλά τα επιτόκια. Η BoJ τόνισε πως θα προσφέρει την αγορά απεριόριστων ποσών 10ετων Κρατικών ομολόγων, για να υπερασπιστεί το ανώτατο όριο του 0,25%.

Η πρόεδρος της ΕΚΤ, Κριστίν Λαγκάρντ, άφησε ανοιχτό, από το Αμβούργο όπου συναντήθηκε με τον δήμαρχο Πέτερ Τσέντσερ, το ενδεχόμενο “να υπάρξει αύξηση των κατευθυντήριων επιτοκίων του Θεσμού μέσα στο καλοκαίρι, εάν ο πληθωρισμός παραμείνει σε υψηλό επίπεδο”.

“Η εκτίμησή μου είναι ότι βρισκόμαστε πολύ κοντά στο peak του πληθωρισμού και ότι θα αρχίσουμε να βλέπουμε να υποχωρεί το δεύτερο εξάμηνο του έτους. Ακόμα κι έτσι, οι αυξήσεις των τιμών πιθανότατα θα παραμείνουν υψηλές τους επόμενους μήνες, κυρίως λόγω της απότομης αύξησης του ενεργειακού κόστους”, είπε ο αντιπρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας Λουί ντε Γκίντος στους βουλευτές της ΕΕ στις Βρυξέλλες.

Στο 7,4% αναμένεται να έχει φτάσει ο πληθωρισμός στη Γερμανία τον Απρίλιο, σε ετήσια βάση και σε Εθνικό επίπεδο. Τον Μάρτιο το ποσοστό ήταν 7,3%. Με βάση τα μέχρι στιγμής διαθέσιμα αποτελέσματα, η Ομοσπονδιακή Στατιστική Υπηρεσία (Destatis) αναφέρει επίσης ότι “οι τιμές καταναλωτή αναμένεται να έχουν αυξηθεί κατά 0,8% τον Απρίλιο, σε σύγκριση με τον Μάρτιο”.

“Ο Αμερικανός Πρόεδρος Τζο Μπάιντεν θα επισκεφθεί τη Νότια Κορέα και την Ιαπωνία από την 20η ως την 24η Μαΐου”, ‘όπως ανακοίνωσε ο Λευκός Οίκος.

Αναπάντεχη πτώση σημείωσε το ΑΕΠ των ΗΠΑ κατά 1,4% σε ετήσια βάση το πρώτο τρίμηνο, όπως ενημέρωσε το Υπουργείο Εμπορίου. Ο αρνητικός ρυθμός ανάπτυξης δεν ήταν σε ευθυγράμμιση με τις προβλέψεις του Dow Jones, για ανάπτυξη κατά 1%.

Μικρή μείωση κατά 5000 εμφάνισαν οι αιτήσεις για επιδόματα ανεργίας στις ΗΠΑ την εβδομάδα που ολοκληρώθηκε στις 23 Απριλίου, διαμορφούμενες στις 180000, σύμφωνα με τα στοιχεία που ανακοίνωσε το Υπουργείο Εργασίας της Χώρας. Η μείωση ήταν ανάλογη των εκτιμήσεων των αναλυτών

Επιστροφή στο ΧΑ

“Μειώνουμε την πρόβλεψή μας για το ΑΕΠ του 2022 στο 4%, από 5,5% προηγουμένως, αλλά παραμένουμε πάνω από τις εκτιμήσεις του consensus καθώς, σε σύγκριση με την άποψή μας τον Μάρτιο, αναγνωρίζουμε περισσότερους αντίξοους παράγοντες για την ανάπτυξη στην Ελλάδα”, επισημαίνει η UBS.

Η Capital Economics προβλέπει για φέτος ανάπτυξη 3,5%, 3,3% το 2023 και 2,5% το 2024, την οποία θεωρεί επιβράδυνση μετά την περσινή ανάκαμψη στην Ελλάδα. Για τον πληθωρισμό εκτιμά 7% φέτος, 2% το 2023 και 0,8% το 2024. Το χρέος ως προς το ΑΕΠ θα διαμορφωθεί στα επίπεδα του 185%, 180% και 182% στα τρία έτη αναφοράς.

Ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, αναρριχήθηκε μέχρι τις 932,99 μονάδες (+1,57%), στις 17.00 είχε υποχωρήσει στις 922,5 (+0,43%) και ολοκλήρωσε τις συναλλαγές στις 925,07 μονάδες, με ημερήσια κέρδη 0,71%.

Ο τζίρος στα €72,3 εκατ., από τα οποία τα 1,9 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΧΑΕ, ΓΕΚΤΕΡΝΑ, ΣΑΡ, ΤΕΝΕΡΓ), ενώ ΕΤΕ, ΟΤΕ, ΜΥΤΙΛ, ΑΛΦΑ και ΟΠΑΠ απασχόλησαν το 54% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές της υψηλής κεφαλαιοποίησης, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΕΥΡΩΒ, ΓΕΚΤΕΡΝΑ, ΕΕΕ και ΜΟΗ.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Motor Oil, ΟΤΕ και Σαράντης.

Ικανοποιητική η τελική εικόνα με 81 ανοδικές μετοχές, έναντι 46 πτωτικών, ενώ 16 τίτλοι έκλεισαν με κέρδη μεγαλύτερα του 3%.

Ανοδική αντίδραση στην αγορά παραγώγων

Συνεδρίαση ανοδικής αντίδρασης και στην Αγορά Παραγώγων, με τις συναλλαγές να σημειώνουν μικρή υποχώρηση στο συμβόλαιο του δείκτη και σαφώς μεγαλύτερη στα Σ.Μ.Ε. επί μετοχών (23.390 συμβόλαια).

Στα 3.543 συμβόλαια του FTSE25 οι ανοιχτές θέσεις (από 3.380 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Μάιος).

Στα 1 συμβόλαια του ΔΤΡ οι ανοιχτές θέσεις (από 1 στην αμέσως επόμενη συνεδρίαση) για τον πρώτο μήνα (Ιούνιος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, χρηματικός διακανονισμός - (συνολικά 899, 855 για τον Μάιο και 44 για τον Ιούνιο, τιμή κλεισίματος για τον πρώτο μήνα 2.241), κινήθηκε μεταξύ 2.236,25 και 2.270 μονάδων.

Το συμβόλαιο του ΔΤΡ – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 25 ευρώ, χρηματικός διακανονισμός – (συνολικά 0, 0 για τον Ιούνιο και 0 για τον Σεπτέμβριο, τιμή κλεισίματος για τον πρώτο μήνα 662,25).

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (9.141), Εθνική (4.362), Eurobank (4.511), Πειραιώς (1.414), ΔΕΗ (546), ΕΕΕ (461), Μυτιληναίο (268), Τέρνα Ενεργειακή (150), Cenergy (212), Ελ. Πετρέλαια (302), ΓΕΚ (209), Ελλάκτωρα (357), Ιντρακόμ (446), ΟΠΑΠ (125), ΟΤΕ (134), Jumbo (439).

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Μετοχές, Φυσική Παράδοση), για τον πρώτο μήνα (Ιούνιος), στα Σ.Μ.Ε. επί μετοχών σε: Alpha Bank 131.483, Πειραιώς 30.200, Εθνική 18.714, MIG 30.394, Eurobank 40.662, ΔΕΗ 16.004, Cenergy 10.274, Ελλάκτωρα 12.798.

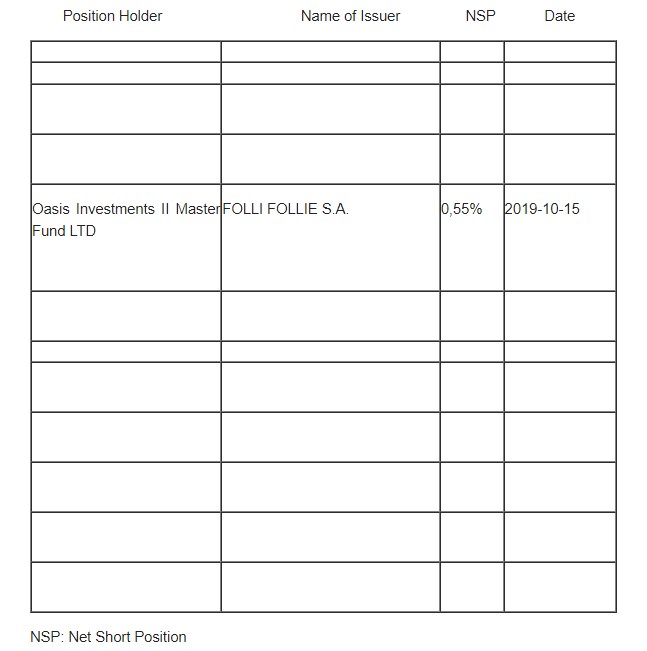

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., στην συγκεντρωτική κατάσταση του ΗΔΤ, δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank 60.637.985 τεμ., (από 60.547.985 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 1.916.762 τεμ. (1.916.762), Eurobank 49.533.146 τεμ. (49.533.146), ΟΠΑΠ 1.349.123 τεμ. (1.321.523), Εθνική 6.330.764 τεμ. (6.336.426), Πειραιώς 4.913.598 τεμ. (4.852.269), ΟΤΕ 2.308.301 τεμ. (2.308.465), ΑΔΜΗΕ 1.992.849 τεμ. (2.044.451).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.