Ο δεύτερος χειρότερος Ιανουάριος, μας άφησε με απώλειες 12,44% για τον Γενικό Δείκτη έναντι περαιτέρω υποχώρησης κατά 29,11% του τραπεζικού κλάδου.

Στην πρώτη ανοδική εβδομάδα του 2016- τελευταία του "Κόκκινου Γενάρη" κατά Θανάση Σταυρόπουλο- και με γενική επιστράτευση ανακτήθηκε ποσοστό 3,46% για τον ΓΔ.

Λίγο ως πολύ γνωστά τα αίτια και οι αφορμές, που συμπίεσαν περισσότερο το ΧΑ αποδίδονται σε εξωγενείς και εσωτερικούς λόγους, που κατά γενική ομολογία θα συντρέχουν και για τον Φεβρουάριο.

Το "εκτός των τειχών" κλίμα διαμορφώνεται από την πρώτη κιόλας... συνεδρίαση της Δευτέρας, οπότε είναι προγραμματισμένη η ανακοίνωση του δείκτη μεταποίησης της Κίνας, με τον Μάνο Χατζηδάκη (ΒΕΤΑ ΑΧΕΠΕΥ) να μας υπενθυμίζει πως αποτέλεσε την αφορμή για την ισχυρή διόρθωση των ασιατικών αγορών παρασύροντας συνακόλουθα τις ευρωπαϊκές, την Wall Street. Σημειωτέον, πως τον Δεκέμβριο είχε καταγραφεί η πέμπτη συνεχόμενη υποχώρηση με χαμηλή τιμή 49,7 και τιμολογήσεις χαμηλότερα των 50 να προεξοφλούν/αποτυπώνουν οικονομική επιβράδυνση.

Το περιβάλλον στις διεθνείς αγορές μας αφορά, καθώς η τελευταία αντίδραση στο ΧΑ διευκολύνθηκε και υποστηρίχθηκε από ανάλογη ανοδική κίνηση που επανέφερε υψηλότερα από την Φρανκφούρτη, Παρίσι μέχρι Wall Street.

Το "εντός των τειχών" επηρεάζεται άμεσα από το δίπολο κοινωνικές αντιδράσεις/όξυνση του αγροτικού - επιστροφή στην Αθήνα των επικεφαλής των δανειστών με σκοπό την διαδικασία αξιολόγησης από την έκβαση της οποίας θα κριθούν πάρα πολλά. Ωστόσο από την διάρκεια της διαδικασίας, τις αντιδράσεις εκατέρωθεν, τα προβλήματα ή τις λύσεις, τις εξελίξεις στο ρευστό πολιτικό σκηνικό, το θέμα της Σένγκεν θα βαραίνουν άλλοτε υπέρ άλλοτε σε βάρος (και) της αγοράς.

Αναμφίβολα ο Φεβρουάριος προοιωνίζεται εξαιρετικά απρόβλεπτος (παρ΄ όλα αυτά καλό θα είναι να τον συνεκτιμήσουμε με τον περυσινό...) και για τις ξένες αλλά και για την ελληνική αγορά.

Το ερώτημα είναι εάν τα ξένα χρηματιστήρια, που διόρθωσαν- φυσιολογικά θα λέγαμε- μετά από έναν μακροχρόνιο ανοδικό κύκλο 6-7 ετών θα βρουν στηρίξεις (έστω χαμηλότερα) ή θα πιεστούν από ενδεχόμενη επιβάρυνση των διεθνών στοιχείων. Για το ΧΑ τέτοιο πρόβλημα δεν υφίσταται καθώς η αντίδραση από τα χαμηλά των αρχών Ιουνίου του 2012 και συντομότερη σε διάρκεια ήταν και πολύ πιο περιορισμένη σε σχέση με τα ξένα.

Μήνας κρησάρα ο Φεβρουάριος για την κυβέρνηση, την αντιπολίτευση, την κοινωνία κατ΄επέκταση (και) για το χρηματιστήριο.

Από την επόμενη εβδομάδα που επανέρχονται οι επικεφαλής των δανειστών- ουσιαστικά ξεκινά η διαδικασία αξιολόγησης- εν μέσω των εντεινόμενων κινητοποιήσεων θα διαφανεί η τάση για τη συνέχεια.

Επιχειρώντας να δούμε τη συνέχεια συνεκτιμούμε το γεγονός, πως για τον ΓΔ επιβεβαιώθηκαν οι 520 και για τον FT25 οι 141 μονάδες, ότι στον τραπεζικό κλάδο και οι 4 μετοχές είναι χαμηλότερα της τιμής/κόστους των αμκ (με ότι αυτό μπορεί να συνεπάγεται για τη συνέχεια) και πως με την τελευταία ανοδική εβδομάδα διορθώθηκε εν μέρει η τεχνική εικόνα για τις τουλάχιστον μισές μετοχές του δείκτη.

H τεχνική εικόνα του Γενικού Δείκτη

Ενδεχομένως από την επόμενη εβδομάδα να δούμε στο ταμπλό το αποτέλεσμα της επίσκεψης των μεγαλοεπενδυτών στην Αθήνα, τις συναντήσεις τους στο Μαξίμου, τις επόμενες κινήσεις τους.

Οπως σημειώνουν παράγοντες του ΧΑ η πορεία της αγοράς είναι... συνυφασμένη με το ασφαλιστικό, με την ημερομηνία κατάθεσής του να μην είναι ακόμα ξεκάθαρη όπως και ο χρόνος για το κλείσιμο της διαπραγμάτευσης.

Την Παρασκευή ο Γιώργος Σαββάκης "μέτρησε" πως 30 μονάδες χωρίζουν "κόλαση" από "παράδεισο" αναφερόμενος στα στενά όρια διακύμανσης, το περιορισμένο περιθώριο ακόμη μεγαλύτερων απωλειών και τις πιθανές ευκαιρίες ή παγίδες που δημιουργούνται από αυτά τα χαμηλά επίπεδα τιμών.

Ομως πέραν των οικονομικών, των πολιτικών δεδομένων που θα επηρεάζουν ανάλογα τις κινήσεις των επενδυτών καθοριστική είναι ήδη η "σκιά" του λεγόμενου "μεταναστευτικού" και της αδρανούς στάσης των Ευρωπαίων.

Οι ίδιοι παράγοντες εκτιμούν, πως θα φανεί από σχετικά νωρίς εάν ο τραπεζικός κλάδος θα μπορούσε να αποτελέσει μοχλό αντίδρασης (ή το σύνηθες βαρίδι) ωθώντας την αγορά πάνω από το όριο των 580 μονάδων- σε πρώτη φάση- ή χαμηλότερα των 520 προς το 400άρι. Το δεύτερο σενάριο θα εξαρτηθεί και από τις αντοχές των μη τραπεζικών εισηγμένων και των blue chips, συνεκτιμώντας πως η βαρύτητα της Coca Cola στην διαμόρφωση του ΓΔ έχει ενισχυθεί συγκριτικά φθάνοντας στο 50% της συνολικής βαρύτητας και των 4 συστημικών τραπεζών.

Υπό προϋποθέσεις η Coca Cola που έχει διορθώσει 6,01% από την αρχή του έτους και έχει κυμανθεί - σε διάστημα 52 εβδομάδων- από τα 14,04 ευρώ (στις 2 Φεβρουαρίου) έως τα 23,21 (στις 20 Νοεμβρίου) θα μπορούσε να αποτελέσει αντίβαρο σε ενδεχόμενη τραπεζική υποχώρηση.

Το ενθαρρυντικό είναι, πως μετά την τελευταία ανοδική εβδομάδα βελτιώθηκε αισθητά η εικόνα αρκετών blue chips με ενδεικτική τη μετοχή του ΤΙΤΑΝα. Στα 17,70 ευρώ (με 4,80% την Παρασκευή) «ξαναγυρνά» σε οριακά θετικό πρόσημο- 0,51% από την αρχή του έτους. Η μετοχή του ΤΙΤΑΝα βαραίνει κατά 25% έναντι των 4 συστημικών τραπεζικών στην διαμόρφωση του ΓΔ.

Εκτός από τη μετοχή της τσιμεντοβιομηχανίας σε διαδικασία επαναφοράς (βάσει μηνιαίας μέτρησης) είναι μετά το κλείσιμο της Παρασκευής και οι τίτλοι των ΟΛΠ, Motor Oil, METKA, Lamda Development, ΕΥΔΑΠ, Ελληνικών Πετρελαίων, Grivalia.

Σε αυτές θα πρέπει να αναφερθούν και οι 2 με κόντρα ανοδική κίνηση στο μεγαλύτερο μέρος του μήνα, Αεροπορία Αιγαίου και Jumbo (με τον ΤΙΤΑΝα αποτελούν την 3άδα των...διασωθέντων του Ιανουαρίου).

Τεχνικά για τον ΓΔ (ανάλογα και για τον FT25) σημαντική θα είναι η συμβολή των δεικτοβαρών ΟΤΕ και ΟΠΑΠ αλλά και της ΔΕΗ (καθώς παραμένουν επενδεδυμένα ξένα επενδυτικά χαρτοφυλάκια).

Στα 7,98 ευρώ η μετοχή του ΟΤΕ έχει βαρύτητα 4,93% στην διαμόρφωση του ΓΔ, ακριβώς όση η ΜΟΗ. Ο ΟΤΕ έχει ακραίες τιμές 52 εβδομάδων μεταξύ 5,75 (στις 3/8) και 9,47 ευρώ (στις 19/11) μετρώντας απώλειες 13,64% τον Ιανουάριο.

Στα 6,78 ευρώ η μετοχή του ΟΠΑΠ (συμμετοχή 5,69% στον ΓΔ) με τον τίτλο να παρουσιάζει το εξής ενδιαφέρον. Υψηλή τιμή 52 εβδομάδων καταγράφηκε στα 9,90 ευρώ σχεδόν έναν χρόνο πριν (στις 13/2) ενώ χαμηλά στα 5,59 στις 15/12.

Εάν για τον ΟΠΑΠ επιβεβαιωθεί η τεχνικότητα θα μπορούσε να αποτελέσει έναν...άσσο για τους αγοραστές/long παίκτες.

Τεχνικά για τον ΓΔ συνεχίστηκε η προσπάθεια αποκόλλησης από τις 519 έως τις 555 μονάδες, συσσωρεύοντας για λίγες ημέρες μεταξύ 540-550 συμβάλλοντας έτσι στην εξομάλυνση της βραχυπρόθεσμης τάσης για ΓΔ και FT25.

Προφανώς η αγορά παραμένει πτωτική και μόνο με υπέρβαση (τουλάχιστον) των 580 μονάδων θα αναθεωρούνταν η προσέγγιση μας, ενώ για τον 25άρη όπως σημειώνει ο Βασίλης Μαρκάκης μόνο με την ανακατάληψη των 151,6 μονάδων θα βελτιωνόταν κατά τι η εικόνα του δείκτη, με αμέσως επόμενη περιοχή προς τις 158 μονάδες.

Να συνεκτιμηθούν στη συνέχεια του μήνα, πως η σειρά Φεβρουαρίου στο ΧΠΑ "λήγει" την Παρασκευή 19 του μήνα, ενώ την τελευταία συνεδρίαση, Δευτέρα 29/2, θα ολοκληρώνονται οι κινήσεις των παικτών εν όψει της ένταξης του ΧΑ στην κατηγορία "προηγμένων αναπτυσσόμενων" αγορών (advanced emerging) του FTSE ουσιαστικά "στέλνοντας" το ελληνικό χρηματιστήριο 14 χρόνια πίσω.

Για τις παγίδες αλλά και τις ευκαιρίες από την υποβάθμιση του οίκου FTSE χρήσιμη είναι η υπενθύμιση σχετικού θέματος του Euro2day.gr για το "Τι θα κοστίσει στο ΧΑ η υποβάθμιση FTSE".

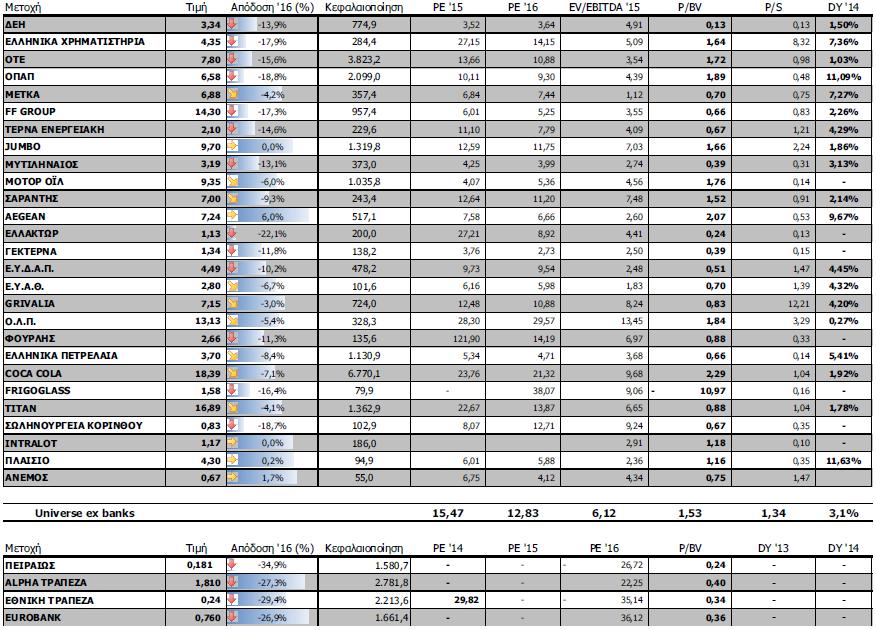

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 552,83 μονάδες με άνοδο 3,46%. Συγκεκριμένα, ο FT 25 ενισχύθηκε 3,45% και ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε οριακά υψηλότερα 0,22%.

Εβδομαδιαία άνοδο σημείωσαν μεταξύ άλλων οι κλάδοι: Εμπόριο (+11,58%), Τεχνολογία (+7,31%), Πετρέλαιο-Αέριο (+9,56%) και Τηλεπικοινωνίες (+5%).

Στον αντίποδα, εβδομαδιαία πτώση σημείωσε μόνο ο κλάδος της Υγείας (-1,78%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Pasal (Κ0) (43.,33%), ΣΙΔΜΑ (35,92%), Μπουτάρης (33,33%), Πήγασος Εκδοτική (31,43%), ΑΝΕΚ (21,54%), Αιολική ΑΕΕΧ (21,12%), Χατζηκρανιώτη (19%), Intracom (18,47%), Επίλεκτος (18,33%) και Περσεύς (16,22%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Ακρίτας (-35,94%), Βιοτέρ (-35,71%), Γαλαξίδι (-33,80%), Σφακιανάκης (-33,51%), Δρομέας (-32,81%), Axon (-28,57%), Audiovisual (-21,67%), ΑΕΓΕΚ (-21,62%), Τηλέτυπος (-20%) και Τζιρακιάν (-19,76%).